Les nouvelles règles qui visent à protéger les clients les plus vulnérables contre la maltraitance financière joueront leur rôle, selon une majorité de responsables de la conformité sondés à l’occasion du Pointage des régulateurs 2022. Toutefois, il persiste encore la question épineuse de « l’immunité » pour les conseillers.

À la fin de décembre 2021, les Autorités canadiennes en valeurs mobilières (ACVM)ont intégré au Règlement 31-103 deux nouvelles règles visant à protéger les clients vulnérables. La première impose aux firmes de proposer à tout client de leur fournir le nom et les coordonnées d’un tiers de confiance avec qui elles pourraient communiquer en cas d’une possible exploitation financière ou de la diminution de ses facultés mentales. La deuxième permet de retarder des transactions dans le cas où le conseiller d’un client soupçonne que ce dernier est victime d’abus, de maltraitance ou qu’il est en perte d’autonomie.

Parmi les 52 responsables de la conformité interrogés, 73,1 % jugent que ces nouvelles règles permettront de protéger réellement les clients les plus vulnérables contre la maltraitance financière. Par contre, 15,4% d’entre eux pensent le contraire et 11,5 % n’ont pas d’avis sur le sujet.

Rappelons qu’au début de 2020, 61,1% des responsables de la conformité sondés à l’occasion du Pointage des régulateurs estimaient que l’ensemble du cadre réglementaire en place permettait de protéger réellement les clients les plus vulnérables. Or, une part significative (32 %) ne le pensait pas et 6,9 % se disaient neutres. Certains se montraient assez critiques à l’égard du cadre, qui a été enrichi depuis des deux nouvelles mesures.

Voici deux réactions typiques tirées du sondage de 2022: « Très belle initiative ! » lance un répondant, alors qu’un autre entonne: « Nous avons tellement de cas. [Ce nouveau règlement est] primordial pour les personnes qui sont très vulnérables. »

Un répondant estime que le nouveau cadre protège mieux, certes, mais pas « réellement ». « Des formations seraient les bienvenues pour accompagner les conseillers dans cette nouvelle responsabilité ! » poursuit-il.

Par contre, certains rappellent la demande, très présente depuis le début du projet de réglementation, d’accorder aux conseillers une zone « d’immunité », comme en témoigne ce répondant: « Le fardeau qui repose sur les inscrits est trop grand. Les régulateurs nous obligent à faire des blocages, mais ils ne nous ont pas donné un mécanisme de protection en cas de poursuite. Nous avons également le fardeau de sensibiliser les clients, mais les régulateurs devraient faire de la publicité et de l’éducation à cet effet. Les clients sont inquiets de cette nouvelle mesure. »

Désignation délicate

Sur le terrain, deux responsables de la conformité indiquent que les choses se passent assez sereinement, les accrocs étant mineurs. « On a été confrontés à certaines questions de la part de nos représentants qui trouvaient intrusif le fait de demander qu’un tiers soit désigné », dit Yvan Morin, vice-président aux affaires juridiques chez MICA Cabinets de services financiers. « Mais on a constaté que nos représentants n’avaient pas les mots ni la manière »pour aborder la question d’un tiers de confiance.

MICA a donc donné des formations et distribué à ses conseillers des textes qu’ils peuvent soumettre aux clients. Résultat heureux: « La rétroaction que j’ai depuis un certain temps, poursuit Yvan Morin, est que les clients voient ça d’un bon œil. Même s’ils ne désignent pas une personne de confiance, ils savent qu’ils peuvent le faire. En fait, ils y voient une démonstration de l’intérêt du représentant à leur endroit. »

Reste le sujet de « l’immunité », qu’Yvan Morin interprète de façon favorable. « Il demeure un certain questionnement, dit-il. Quel sera l’impact sur certains représentants qui, sachant qu’il n’y a pas d’immunité, décideraient de fermer les yeux »sur des cas d’abus potentiels ? « Le fait d’attribuer une immunité enlèverait cette incertitude. Le représentant serait dans une meilleure position pour poser un jugement objectif et agir. Pour moi, l’immunité accordée dans des cas de soupçon raisonnable d’abus serait un atout. »

Pour sa part, la règle de retard d’exécution apparaît comme « un outil intéressant »à Maxime Gauthier, directeur général et chef de la conformité de Merici Services Financiers, même si elle se situe dans une « zone grise », selon lui. « Et on aura avec les années à clarifier cette zone grise », ajoute-t-il.

Car Maxime Gauthier n’est pas convaincu du bien-fondé de l’immunité. Elle lui apparaît « comme un couteau à deux tranchants qui pourrait entraîner des excès de recours pour justifier des actes possiblement douteux. Je comprends les deux partis. L’important est de se doter de bonnes pratiques pour être capables de combler le fossé entre ceux qui veulent l’immunité et ceux qui ne la réclament pas. »

Ken Kivenko, président de Kenmar Associates, une société de défense des investisseurs, salue les nouvelles règles. Il souligne toutefois qu’aux États-Unis, où l’organisme FINRA bénéficie d’une longueur d’avance de deux années sur le Canada, on en est venu à la conclusion qu’en soi ces nouvelles règles ne suffisent pas. « FINRA juge qu’on ne peut pas le faire seuls, explique-t-il. La réglementation devrait s’inscrire dans un plus large plan de communications qui impliquerait, de concert avec les ACVM, d’autres acteurs, comme des associations de personnes âgées et la curatelle publique, pour éduquer les gens sur la nature des menaces qui pèsent sur eux. »

D’autres cibles ?

Par contre, Ken Kivenko croit que cette réglementation rate sa cible, qui devrait être les milieux de conseil eux-mêmes. Il décrit, par exemple, les manœuvres d’une firme de courtage qui a entraîné un de ses clients à souscrire un compte à honoraires lui coûtant 20 000 $ par année, alors qu’il se contentait auparavant de quelques transactions annuelles qui ne lui coûtaient que 15 000 $. Il évoque aussi toutes ces banques qui, au lendemain des nouvelles dispositions de 31-103 sur les exigences de bien connaître les produits, ont cessé de vendre des fonds communs de manufacturiers extérieurs à leurs institutions. Selon lui, ces pratiques discutables sur le plan éthique affligent en premier lieu les personnes vulnérables, qui ont moins de moyens pour s’en défendre, mais aussi l’ensemble des clients.

Ken Kivenko cite cette parole de John Bogle, fondateur du Vanguard Group: « La honte, ce n’est pas ce qu’on fait illégalement, mais plutôt ce qu’on fait en toute légalité. »

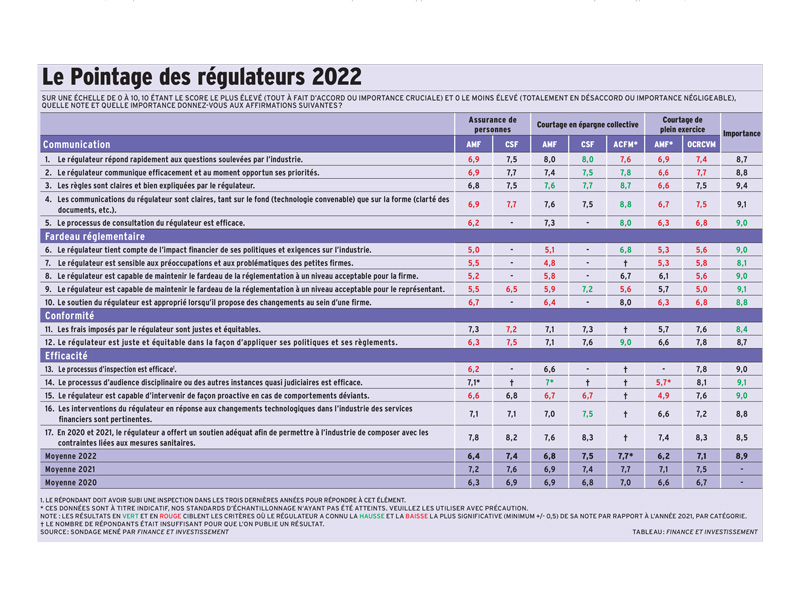

Cliquez sur l’image ci-dessous pour télécharger un PDF du Pointage des régulateurs.