Les services de conformité en gestion de patrimoine tarderaient-ils à suivre certaines demandes des autorités de réglementation en matière de rémunération ? Les résultats de notre sondage mené à l’occasion du Pointage des régulateurs semblent l’indiquer. Or, on devrait se méfier des apparences, disent des experts interviewés.

Dans le cadre du sondage, 52 responsables de la conformité des secteurs de plein exercice, d’épargne collective et d’assurance de personnes ont répondu à la question suivante: « Au cours des dernières années, votre organisation a-t-elle ajusté la structure de rémunération des représentants afin de tenir compte entre autres des règles relatives au traitement équitable des clients (en assurance) ou des obligations de traiter les conflits d’intérêts au mieux des intérêts du client (en valeurs mobilières) ? »

Seuls 14 responsables y ont répondu par l’affirmative par rapport à 17 par la négative. Les options « je ne sais pas »et « ne s’applique pas » ont été cochées 21 fois.

Parmi ceux du secteur du plein exercice qui ont ajusté leur rémunération, un répondant affirme avoir rendu « obligatoire un cours sur les conflits d’intérêts ». Un autre dit: « Nous avons mis en place plusieurs politiques différentes pour traiter tout conflit d’intérêts potentiel. Le conseiller ne peut pas participer à des placements privés si l’un de ses clients l’est. »

Selon une source bien placée du secteur des valeurs mobilières, la prédominance des réponses négatives et des « je ne sais pas »ne reflète pas la dynamique existante en conformité. « On ignore depuis combien de temps les répondants au sondage sont en place », dit ce connaisseur qui veut garder l’anonymat.

En 2018, rappelle-t-il, la Commission des valeurs mobilières de l’Ontario avait mis la banque RBC à l’amende pour avoir bonifié la rémunération de ses courtiers lorsqu’ils vendaient des produits maison. « À la suite de ce scandale, toutes les institutions financières ont fait l’objet d’inspections étoffées de la part des autorités de réglementation. »

De façon générale, poursuit cette source, les institutions financières ont révisé leurs pratiques en matière de rémunération: » Lorsque les régulateurs ont des doutes, on a le temps de les voir venir et on s’adapte. Les autorités de réglementation et les grandes institutions financières ont développé leurs approches en conformité de façon complémentaire et très efficace. D’ailleurs, en tant qu’industrie, nous sommes rendus très loin dans la gestion des conflits d’intérêts. Les conflits possibles, et il y en a beaucoup, sont définis avec beaucoup de précision. »

Ainsi, les courtiers en valeurs mobilières évoluent dans une voie très balisée en matière de rémunération, selon lui. « Les conflits d’intérêts de nature “indécente” sont quasiment éliminés d’office. La plupart des firmes de plein exercice ont cerné les zones de conflits d’intérêts possibles. Et lorsque ces situations arrivent, l’impact des actions des conseillers fautifs est atténué au point que ce n’est plus un problème généralisé. »

Épargne collective

Au cours des dernières années, un grand vent de changement a soufflé sur la réglementation en épargne collective. Les thèmes de la rémunération des conseillers et de la connaissance du produit ont monopolisé beaucoup d’espace médiatique. Et dans ce secteur aussi, les spécialistes de la conformité ont eu du temps, pour se préparer aux changements.

Parmi ceux du secteur du courtage en épargne collective qui ont ajusté leur rémunération, un répondant au sondage dit avoir, bien entendu, encadré les frais d’acquisition reportés dans une politique, même si ces derniers deviendront interdits à partir de juin 2022.

« Le chemin des services de conformité des firmes d’épargne collective est tout tracé. Les régulateurs ont défini les paramètres de la structure de rémunération, de la connaissance du produit et de la connaissance du client. Il ne reste plus beaucoup de latitude ! » constate Jean Morissette, consultant en gestion de patrimoine.

Il s’interroge sur les effets de ces changements réglementaires. « L’abandon des frais reportés et la rémunération par honoraires obligent implicitement les conseillers à se concentrer sur les gros comptes. Ces changements poussent les épargnants vers les services au comptoir des institutions bancaires ou vers des services automatisés. Ils sont laissés à eux-mêmes par rapport aux objectifs d’éducation, de développement du sens critique et des principes d’épargne », dit-il.

Même constat concernant les normes de convenance et de connaissance du client et du produit, à son avis: » Les autorités de réglementation ont voulu bien faire. Elles n’ont toutefois pas anticipé que cette réforme allait amener des banques à fermer leurs tablettes à des produits tiers, comme on l’a vu avec TD et RBC. » Aux yeux du consultant, cette « rationalisation »de l’offre ne s’arrêtera pas là. « Ce n’est pas l’objectif visé par les régulateurs, mais bien des produits seront un jour ou l’autre retirés des tablettes des distributeurs », estime-t-il.

Assurance de personnes

Parmi ceux du secteur de l’assurance qui ont ajusté leur rémunération, un répondant dit avoir changé ses concours de vente afin de les orienter sur l’ensemble des produits plutôt que sur des produits spécifiques.

Or, de grands changements pourraient bientôt bouleverser la structure de rémunération en fonds distincts. À la suite d’une consultation qui aura lieu cet automne, les séries à rétrofacturation (chargeback), dotées d’une forte commission de première année, pourraient être abolies. Les régulateurs vont-ils trop loin ?

Le consultant et ex-vice-président principal d’AXA Canada, Robert Landry, ne voit pas la situation d’un mauvais œil. « L’objectif consiste à éliminer une source possible de conflit d’intérêts. Des conseillers pourraient préférer vendre des fonds distincts, plutôt que des fonds communs, en raison des attrayantes commissions de première année », explique-t-il.

Selon lui, « l’industrie » devra faire la preuve qu’il est « équitable » d’avoir une structure de rémunération en fonds distincts différente de celle qui s’applique aux fonds communs de placement. « Il faudra notamment démontrer que le produit requiert plus de temps de travail et qu’il est justifié que la rémunération soit supérieure à ce qu’on retrouve en épargne collective », dit-il.

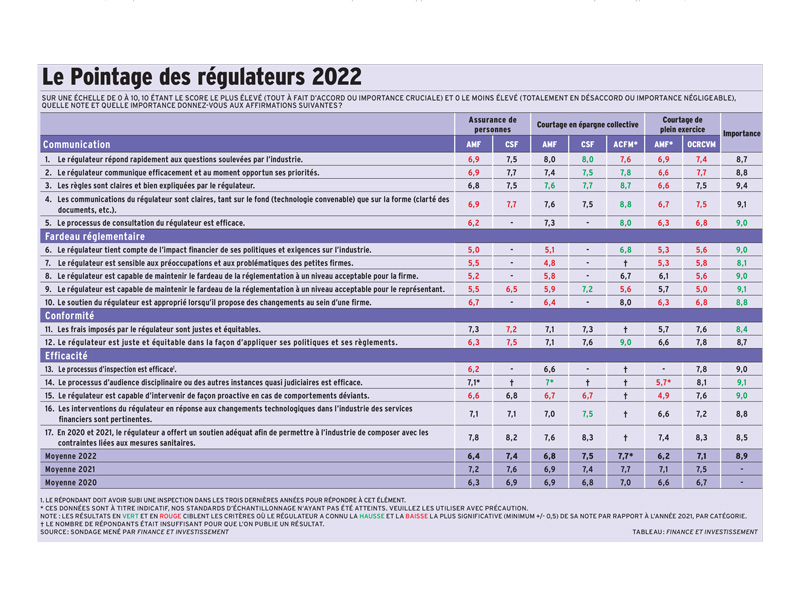

Cliquez sur l’image ci-dessous pour télécharger un PDF du Pointage des régulateurs.