Si vous avez des clients qui tiennent à gérer une partie de leur portefeuille eux-mêmes, il est important qu’ils connaissent, au-delà du risque financier qu’ils prennent, les implications fiscales de leurs choix.

Cet aspect revêt une importance particulière dans la mesure où, lorsque cette situation se présente, la portion du portefeuille gérée personnellement par votre client est souvent la plus risquée. Votre client se dit qu’il confie la majeure partie de ce dernier à des professionnels, mais qu’il s’« amuse » avec certains investissements. Si le rendement qu’il réalise est positif, il n’y a rien de particulier à noter, mais si c’est l’inverse, certaines informations pourraient lui permettre de limiter les dégâts.

Spéculation sur séance (day trading)

Il faut savoir si les gains de votre client sur la plus-value réalisée à la vente de titres risquent d’être imposés à titre de « revenus d’entreprise » au lieu de gains en capital. Dans un monde idéal, un gain serait imposé comme un gain en capital et une perte le serait à titre de perte d’entreprise, déductible à 100 %. Pour ajouter à l’utopie, les dépenses engagées pour enregistrer ce gain (ou réaliser cette perte) seraient aussi déduites à 100 %.

Ce n’est pas de cette façon que ça fonctionne. Une transaction sera considérée comme le fruit d’une entreprise ou non. Et cela inclut autant les gains réalisés que les pertes. L’Agence du revenu du Canada (ARC) pourrait regarder une situation dans son ensemble mais aussi analyser une seule transaction pouvant faire l’objet de cette distinction.

De façon générale, votre client préférera, dans un contexte où il pense avoir une expérience positive, être imposé sous la forme de gains en capital, même s’il ne peut déduire de dépenses d’entreprise à leur encontre. Or, si l’« environnement » d’une (ou de plusieurs) transaction répond à certains critères, il est possible qu’une mauvaise surprise attende votre client.

L’ARC surveille étroitement les investissements dans les CELI et impose régulièrement des personnes qui s’adonnent à y faire du day trading. L’une de ces cotisations a fait la manchette dans les derniers mois, la cause Ahamed à la Cour canadienne de l’impôt, alors qu’un contribuable avait réussi à faire grimper le solde de son compte CELI de 15 000 $ à plus de 617 000 $ en quelque trois ans en négociant régulièrement dans son compte. La Cour a donné raison à l’ARC.

Or, pour qualifier des activités d’investissement en revenu d’entreprise, il ne faut théoriquement pas se limiter à la définition de day trading. Évidemment qu’une fréquence élevée de transactions comme celles effectuées par un day trader est un facteur important dans la détermination de la nature du revenu.

Il y a cependant d’autres facteurs qui pourraient jouer contre votre client, même dans un contexte où les transactions seraient moins nombreuses, bien que l’attention de l’ARC semble tournée vers le day trading.

Voici donc, en rafale, ces autres critères que les tribunaux ont jugé importants d’évaluer :

- Période de détention : ce facteur est évidemment très corrélé à la fréquence élevée que l’on retrouve avec la spéculation sur séance. Plus la période est courte, plus la balance penche du côté du revenu d’entreprise.

- Connaissance du marché des valeurs mobilières : une personne expérimentée dans le domaine sera perçue différemment, ce qui donne du poids au revenu d’entreprise.

- Les transactions sur valeurs mobilières font partie des activités habituelles du contribuable : un professionnel sera désavantagé ici.

- Temps consacré : si votre client passe ses journées derrière son ordinateur, à étudier les graphiques et les courbes des titres, il aura de la difficulté à convaincre les autorités qu’il n’exploite pas une entreprise.

- Financement : corrélés à la connaissance en matière d’investissement, les emprunts, souvent sur marge du courtier, nuisent à la situation habituelle.

- Publicité : si votre client met des annonces selon lesquelles il négocie sur les marchés, il ne s’aide pas.

- Dans le cas d’actions, leur nature : plus elles sont de nature spéculative, c’est-à-dire qu’elles ne produisent pas de revenu sous forme de dividende, plus elles aident à établir un revenu d’entreprise.

La volonté des autorités et des tribunaux est de déterminer l’intention du contribuable au moment où il a acquis le bien. Comme ils ne peuvent pas rentrer dans son cerveau, ils doivent se rabattre sur les faits pour tenter de la faire ressortir. Plus les faits démontrent que cette intention était de faire un gain à court terme, plus grandes sont les chances qu’ils considèrent les transactions comme un revenu d’entreprise.

Si votre client fait l’objet d’une telle imposition, il aura tout de même la consolation que ses pertes, le cas échant, ainsi que possiblement des dépenses afférentes raisonnables, pourront être déduites à l’encontre de ce revenu.

Il est bon de savoir que la recaractérisation en revenu d’entreprise se fait pour chacun des véhicules d’investissement séparément. Ce n’est pas parce qu’on mène une entreprise dans un compte non enregistré que c’est forcément le cas dans son CELI.

Le fait de transformer un gain en capital en revenu d’entreprise a ainsi des impacts sur les comptes non enregistrés, doublant alors le revenu imposable. Cependant, pour un CELI, on passe d’un revenu carrément non imposable à un revenu qui l’est en totalité. La différence est donc pire dans le cas d’un CELI.

Dans le cas d’un régime enregistré d’épargne-études (REEE) ou un régime enregistré d’épargne-invalidité (REEI), en plus d’être frappé de la sanction de revenu d’entreprise, les subventions dont vos clients ont bénéficié pourraient devoir être remboursées.

Il existe cependant une exception de taille : dans le cas du REER (il existe une règle équivalente pour le FERR), le sous-alinéa 146(4)(b)(ii) de la Loi de l’impôt sur le revenu fait en sorte que les transactions de placements admissibles – les placements réguliers –, même dans le cadre de l’exploitation d’une entreprise, ne sont pas visées par les règles d’imposition sous forme de revenu d’entreprise. Votre client peut souffler un peu ici.

Transactions « ordinaires »

Même si une personne n’exploite aucune entreprise ou se limite à le faire dans son REER, cela ne signifie pas pour autant qu’une réflexion n’est pas de mise pour certaines transactions, particulièrement sur des titres plus risqués.

En effet, même si les pertes ne donnent pas lieu à des « pertes d’entreprise », il y a une bonne différence entre réaliser une perte importante dans son CELI et le faire dans un compte non enregistré. La raison est simple : dans un compte non enregistré, l’incidence des pertes est amoindrie.

Par exemple, un placement générant immédiatement une « perte au titre d’un placement d’entreprise » (PTPE) fait en sorte qu’environ 25 % de la perte est récupéré sous forme d’économie d’impôt (50 % × taux marginal de 50 %). En effet, la portion déductible de cette perte, s’applique à l’encontre de tout revenu, et non seulement aux gains en capital. L’un des critères à respecter pour qualifier une perte de PTPE est qu’il doit s’agir d’un investissement dans une petite entreprise, sous forme d’actions ou de créance. Ce type de placement est admissible, mais il ne doit pas être interdit pour le détenteur du REER, c’est-à-dire qu’il ne doit pas contrôler la société ou détenir, directement ou indirectement, 10 % ou plus d’une catégorie d’actions de cette dernière.

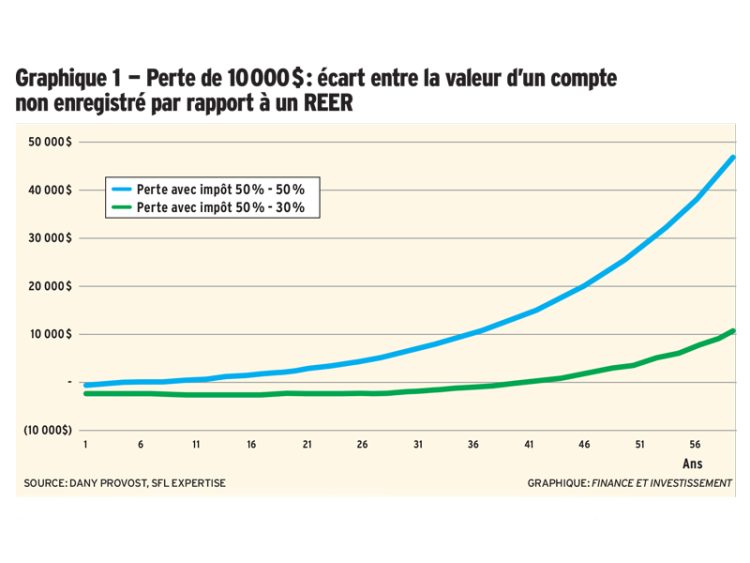

L’effet du temps peut jouer un rôle non négligeable, du moins à première vue. Pour s’en convaincre, regardons le graphique 1, qui montre la différence d’accumulation nette (après impôts) entre un compte non enregistré et celle d’un REER selon le compte où une perte de 10 000 $ survient la première année. Certaines hypothèses sous-tendent ce graphique, comme celle d’un profil audacieux (il est plus probable qu’un client au profil audacieux subisse des pertes importantes…) avec un rendement net de 5 % par année : 0,5 % en intérêts, 0,5 % en dividendes et le reste en gains en capital réalisés à raison de 25 % par année. Les courbes illustrent l’évolution de l’impact de cette perte sous forme de plus-value de la situation où elle survient dans le compte non enregistré comparativement à celle où elle survient dans le REER.

Pour voir ce tableau en grand, cliquez ici.

À noter que les taux d’imposition jouent également un rôle dans cette décision. La courbe bleue reflète un taux d’imposition de 50 %, autant en période d’accumulation (sur les revenus du compte non enregistré) qu’à la liquidation des comptes. La courbe verte indique un taux d’impôt de 30 % à la liquidation.

On peut donc constater qu’à un taux d’imposition de 50 % à la liquidation, la situation où la perte survient dans le compte non enregistré prend 42 ans pour rattraper celle où le REER a subi la perte. C’est le point où la courbe bleue remonte au-dessus de zéro. Cela signifie que l’accumulation dans le REER est moins touchée par une perte de 10 000 $ que le compte non enregistré, malgré le fait qu’elle soit diminuée de 25 % grâce à la PTPE.

Autrement dit, si les taux d’imposition sont égaux en accumulation et au décaissement (dans notre exemple, 50 %) et si la liquidation des comptes se fait avant une quarantaine d’années, il vaut mieux avoir une perte de 10 000 $ dans le REER qu’une perte de 7 500 $ dans un compte non enregistré. De plus, on peut voir que l’écart entre les deux situations est de l’ordre de 2 500 $, soit 25 % de la perte initiale, pendant une bonne partie de la période de 42 ans.

Cependant, dans un contexte où l’imposition est de 30 % à la liquidation, la courbe verte remonte au-delà de zéro après seulement 7 ans et avec un écart de 500 $ seulement ou moins (5 % de la perte).

Par conséquent, selon le taux d’imposition de l’individu, il

faudrait évaluer la probabilité d’atteindre le point de croisement ainsi que le montant de l’écart pour savoir dans quel compte investir de façon « risquée ».

Sauf que… l’analyse ne doit pas se limiter seulement à la perte ! Si on investit dans un titre « risqué », c’est avec l’espoir de faire un gain…

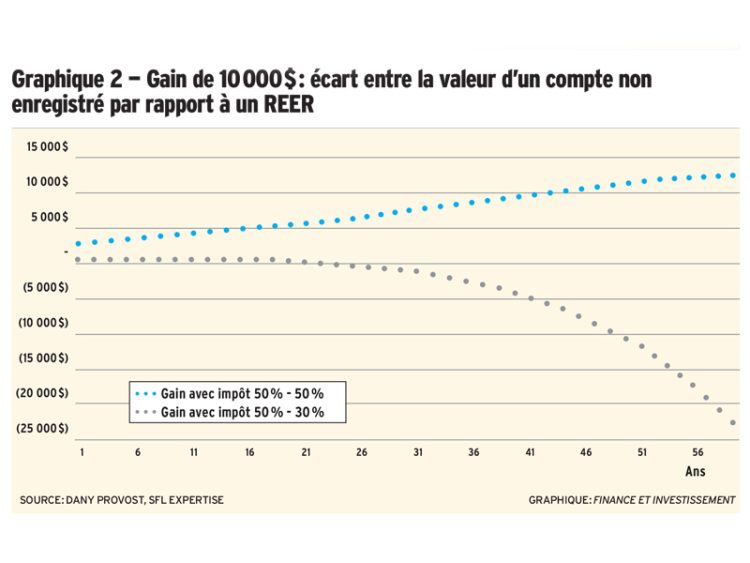

Il faut donc faire le même exercice avec les gains. Dans le graphique 2, les courbes en pointillés (grise et bleue) illustrent cette situation lorsque la valeur de l’investissement double à l’année 1.

Pour voir ce tableau en grand, cliquez ici.

On voit ainsi que dans un cas où l’imposition est égale en période d’accumulation et au décaissement, il est toujours préférable d’avoir réalisé le gain dans le compte non enregistré, alors qu’on doit liquider les comptes en-deçà de 22 ans dans le cas d’une imposition de 30 % au décaissement, avec un très petit avantage de l’ordre de 5 % (500 $) pendant cette période.

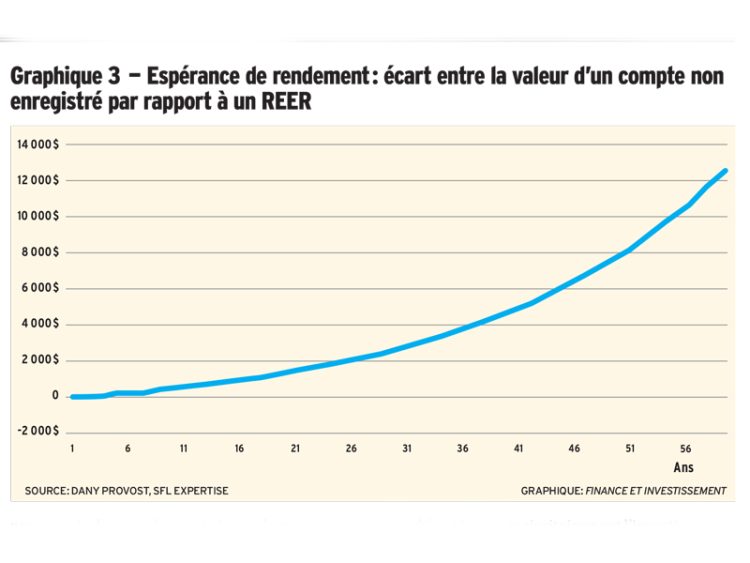

Que faire avec ces nouvelles courbes ? Simplement les superposer aux premières et leur donner une pondération pour calculer l’espérance. Par exemple, si, lors de la première année, on attribue une probabilité de 50 % à la réalisation d’une perte totale et 50 % à la réalisation d’un gain qui double la valeur de l’investissement, on obtient la courbe suivante du graphique 3.

Pour voir ce tableau en grand, cliquez ici.

Or, à cause de l’équipondération, cette courbe s’applique aux deux situations, c’est-à-dire que les considérations fiscales relatives à la différence de taux d’imposition en période d’accumulation et de liquidation disparaissent complètement pour laisser place à une conclusion claire : il vaut mieux investir dans un titre risqué au sein d’un compte non enregistré. La différence ne sera pas nécessairement énorme mais, sur une longue période, elle peut faire une différence non négligeable.

Si les probabilités de gain et de perte ne sont pas égales, les courbes changent, favorisant majoritairement l’investissement dans un compte non enregistré, sauf dans les cas où le risque de perte est beaucoup plus faible que l’inverse et où les taux d’imposition affichent une bonne différence entre l’accumulation et le décaissement.

En conclusion, si votre client détient des titres risqués, il est généralement préférable que ce soit dans un compte non enregistré, à moins qu’il estime ses chances de pertes nettement supérieures aux probabilités de voir la valeur de son placement doubler et qu’il prévoie un taux d’imposition nettement inférieur au moment de toucher à ses comptes. S’il s’adonne au day trading (spéculation sur séance), le REER est le véhicule pour le faire, sauf s’il veut déclarer ses revenus comme revenus d’entreprise.

Dany Provost est directeur planification financière et optimisation fiscale, SFL Expertise