Peu de courtiers offrent directement du soutien à leurs conseillers afin d’aider leurs clients à gérer leurs dettes. Souvent, ces firmes se limitent à nouer des ententes de recommandation auprès de prêteurs externes que leurs conseillers ont le loisir d’utiliser ou non.

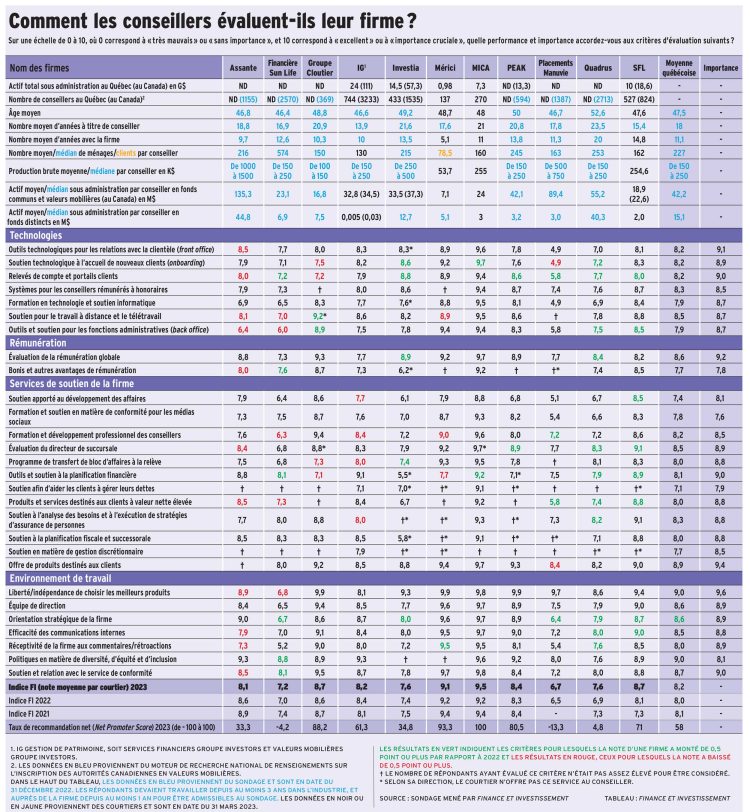

C’est ce qui ressort du Pointage des courtiers multidisciplinaires 2023. Cette année, les conseillers devaient évaluer sur une échelle de 0 à 10 leur satisfaction à l’égard du soutien offert par leurs firmes afin d’aider les clients à gérer leurs dettes et emprunts.

Résultat : 38 % des répondants étaient incapables de le faire, leur courtier n’offrant aucun service en ce sens en raison de leur modèle d’affaires. Ceci explique pourquoi le tableau n’affiche pas de note à ce critère pour maintes firmes : le nombre de répondants était trop faible pour permettre un calcul fiable.

De plus, un segment de conseillers sert des clients suffisamment fortunés pour n’avoir aucun besoin en la matière.

Pour obtenir le tableau du Pointage des courtiers multidisciplinaires, veuillez cliquer ici.

Or, le sondage a fait ressortir divers points. L’importance moyenne accordée par les conseillers à ces services dans l’évaluation des entreprises est modérée, avec une note moyenne de 7,9 sur 10. Par rapport à une performance moyenne de 7,1 pour l’ensemble des répondants, il s’agit d’un écart de satisfaction de 0,8. Un cinquième des répondants donne une note de 6 ou moins à leur courtier.

Certains répondants ont exprimé leur insatisfaction quant à l’absence de ces services chez leur courtier, les obligeant à établir des partenariats avec des fournisseurs externes, avec toutes les conséquences positives et les risques que cela peut impliquer.

Un conseiller de Mérici a mentionné que le problème ne résidait pas dans l’absence de soutien de l’entreprise, mais dans le manque d’intermédiaires proposant de tels services. « Certes, pour les prêts hypothécaires, c’est simple. Mais avoir des prêts personnels ou des marges de crédit sans garantie, cela n’est encore qu’en développement, même si on en parle depuis plus de 10 ans », dit-il.

Un conseiller du Groupe Cloutier abonde dans le même sens : « Service de courtage hypothécaire de particuliers seulement. Tous les autres services de prêt doivent être démarchés par le conseiller (commercial, prêt bail, etc.). »

À Investia, un répondant mentionne : « Outre le service mis de l’avant récemment avec nesto pour les hypothèques, je ne suis pas au courant d’ententes particulières avec des services bancaires privés. »

La firme offre pourtant beaucoup plus, selon son président, Louis H. DeConinck. En plus de nesto, Investia a signé des ententes de partenariats avec plusieurs fournisseurs, dont Manuvie Un, pour des marges de crédit hypothécaires. « On signe une entente quand elle cadre avec nos objectifs de bien servir le client, explique-t-il. Les représentants sont libres d’utiliser ou pas [le service de ces tiers]. On ne fait pas une cenne là-dessus. C’est juste pour aider les conseillers à compléter leur offre de services. »

À IG Gestion de patrimoine (IG), un conseiller déplore l’absence de solution pour des prêts commerciaux. Un autre souligne le changement de fournisseur de la Banque Nationale à nesto pour les prêts hypothécaires, qui a posé des défis. « Cette transition a été très mal gérée par l’organisation. Ils ont d’abord mis un terme à l’entente avec l’ancien fournisseur plus vite que prévu sans avoir de solution de remplacement. Les communications ont aussi été très mauvaises. »

Une situation que reconnaît Carl Thibault, vice-président principal, Québec et Amérique à IG : « On revoit la procédure. Toutefois, comme tout nouveau système, il y a des enjeux d’adaptation de tous les côtés, surtout au début », a-t-il mentionné dans une communication écrite.

IG propose des prêts hypothécaires à ses clients par l’intermédiaire de nesto avec la solution Mortgage Cloud. Elle offre également différents produits financiers (prêts hypothécaires, prêts à l’investissement, marges de crédit, prêts personnels, etc.) par l’entremise des Solutions bancaires d’IG Gestion de patrimoine. Les volumes de prêts sont à la baisse, selon le récent « Rapport de gestion de la Société financière IGM ». Au 31 mars 2023, les prêts hypothécaires totalisaient 7,6 milliards de dollars (G$) comparativement à 8,2 G$ au 31 mars 2022, soit une baisse de 7,2 %.

Les conseillers semblent donc souvent laissés seuls lorsqu’ils aident leurs clients à gérer leurs dettes. Ils peuvent prodiguer des conseils, mais doivent souvent prendre des initiatives pour établir des ententes de référence avec d’autres entreprises tierces, ce qui n’est pas sans risque pour eux quand ces fournisseurs ne tiennent pas leurs promesses. Cela peut entraîner l’insatisfaction des clients et nuire à la réputation des conseillers.

En collaboration avec Richard Cloutier, Carole Le Hirez et Guillaume Poulin-Goyer.

NDLR. Le tableau de notre édition imprimée identifiait par erreur une baisse de 0,5 de la note du Groupe financier PEAK pour le critère du programme de transfert de bloc d’affaires à la relève entre 2022 et 2023. La note était plutôt en baisse de 0,4 de 2022 à 2023 et le présent article contient la version la plus à jour de notre tableau.