Même si une majorité de conseillers sont satisfaits des efforts de leurs courtiers pour leur offrir des outils technologiques efficaces sur le plan des relations avec la clientèle (front office) et de l’accueil de nouveaux clients (onboarding), une portion de conseillers a des attentes non comblées pour ces aspects.

C’est ce que révèle le Pointage des courtiers multidisciplinaires 2023. Pour ces deux critères d’évaluation, la moitié de tous les répondants ont accordé une note de 9 sur 10 ou plus à leur courtier. Or, dans les deux cas, environ 14 % des répondants lui ont décerné une note de 6 ou moins. Diverses tendances expliquent ces résultats, lesquelles sont influencées par les modèles d’affaires propres à chaque firme. D’abord, entre autres en raison de la crise sanitaire de la COVID-19, les courtiers ont investi de manière importante dans les outils technologiques sur ces plans pour répondre aux besoins des clients. Or, pour certains conseillers, le manque de formation pour bien maîtriser ces outils ainsi que leur complexité posent problème.

Débutons avec les outils technologiques de front office, dont les logiciels de gestion des relations avec les clients (GRC), les applications pour les clients et autres outils du genre. Les firmes de courtage obtiennent une appréciation moyenne de 8,2 sur 10 en 2023, soit la même qu’en 2022. Les répondants attribuent une note moyenne de 9,1 à leur importance. Cet écart indique que les attentes ne sont pas comblées pour un segment de conseillers.

On trouve la plus forte baisse de l’appréciation concernant les outils de front office à CI Gestion de patrimoine Assante, où la note passe de 9,0 en 2022 à 8,5 en 2023. Chez les autres firmes, les notes sont relativement stables, excepté MICA, où la note passe de 9,2 à 9,6 en un an.

Les commentaires des sondés portent principalement sur les logiciels de GRC. Salesforce est l’outil privilégié par plusieurs firmes, dont Financière Sun Life (FSL), IG Gestion de patrimoine et Assante. Groupe Cloutier s’en remet pour sa part à Equisoft/connect, tandis que le Groupe financier PEAK a son propre logiciel, Peakconnect.

Les avis sur le GRC divergent. Bon nombre l’apprécient, mais certains le trouvent compliqué ou se plaignent des difficultés d’arrimage de cet outil avec les autres qu’ils utilisent.

Chez Assante, la majorité des répondants sont satisfaits du GRC offert. Un répondant juge toutefois qu’« il manque de souplesse pour s’adapter à nos besoins ». Le logiciel GRC pourrait être plus modulable, reconnaît Éric Lauzon, vice-président développement des affaires à Gestion de patrimoine Assante. Or, l’outil reste flexible, le courtier l’ayant adapté au fil du temps en fonction de la rétroaction des conseillers, dit-il : « On l’a presque transformé de A à Z. On a réinventé des plages où ils peuvent mettre des informations dont on ne pensait pas qu’ils auraient besoin. » La baisse de la note pour le front office s’expliquerait par le roulement au sein de l’équipe qui forme les conseillers sur les logiciels.

À la FSL, beaucoup de conseillers semblent satisfaits de Salesforce. Cependant, Salesforce Financial Services Cloud (SFSC) serait moins fonctionnel pour retrouver des fichiers et suivre les interactions avec les clients, selon un répondant.

FSL utilise Salesforce depuis 2015. En 2021, la firme a migré vers le SFSC pour accroître les capacités des conseillers. « Le système mis à niveau fait appel à des processus numériques simplifiés et fournit aux conseillers une perspective éclairée des clients et des affaires, ce qui les aidera à prospérer », note Rowena Chan, présidente, Distribution Financière Sun Life (Canada) et vice-présidente principale, Conseils et solutions de l’Individuelle.

« Depuis mai 2021, nous avons vu une hausse de plus de 50 % des utilisateurs avancés de la plateforme Salesforce parmi nos conseillers. Nous continuons à faire d’importants investissements dans nos plateformes et à les améliorer chaque mois en nous basant sur les besoins des clients et des conseillers », ajoute-t-elle.

À SFL Gestion de patrimoine, les répondants sont polarisés. Certains aiment le logiciel de GRC et soulignent ses améliorations et d’autres le détestent parce « qu’il ne parle pas toujours avec les autres systèmes ». L’outil permet aux conseillers d’être efficaces et est généralement apprécié, même si SFL prévoit y apporter des améliorations, selon André Langlois, vice-président, ventes et distribution, réseaux indépendants chez Desjardins sécurité financière. Les attentes varient selon l’utilisateur, estime-t-il : « Ceux qui ne l’ont pas adapté à leurs pratiques peuvent trouver que c’est un outil plein d’irritants. D’autres qui l’ont adopté sont déjà à l’aise et apprécient l’outil. Il y a aussi ceux qui connaissent ce qui se fait de mieux et qui souhaitent peut-être des améliorations. »

À IG, des répondants saluent la récente modernisation des nombreux logiciels de front office, mais quelques-uns déplorent leur manque de synchronisation. Carl Thibeault, vice-président principal, Services financiers (Distribution), IG Gestion de patrimoine, répond que les choses vont mieux et que la firme projette de déployer des outils d’intégration supplémentaires au cours des prochains trimestres. Des ressources humaines locales pour chacun des bureaux régionaux seront également déployées cet automne pour améliorer le soutien aux conseillers.

À Investia, on laisse au conseiller le choix du GRC pour ses activités, si bien que les conseillers notent ce courtier entre autres en fonction du Portail conseiller, dont bon nombre de répondants sont satisfaits. Le courtier effectue des améliorations continues à ce portail, note Louis H. DeConinck, président d’Investia : « Les clients peuvent dorénavant faire eux-mêmes leur changement bancaire. On a été les premiers à permettre aux clients de faire leur changement d’adresse en ligne en allant sur le portail. Le changement se fait automatiquement dans les compagnies de fonds. C’est itératif. »

Défis pour l’onboarding

Le soutien à l’accueil de nouveaux clients continue à être important pour les conseillers, qui lui attribuent une importance moyenne de 8,9 sur 10, égale à celle de 2022. Malgré l’accélération de la transformation numérique des courtiers découlant de la pandémie, l’onboarding 100 % numérique continue à apporter son lot de défis. On remarque un écart avec la note moyenne de satisfaction (8,2), qui est en hausse par rapport à 2022 (7,9).

Investia, SFL et Quadrus connaissent une hausse de la satisfaction pour l’onboarding. Par exemple, les logiciels Equisoft et DocuSign, utilisés par Quadrus, semblent appréciés. « On peut travailler de n’importe où », signale un conseiller de cette firme.

Toutes les firmes ne sont pas au même niveau dans l’automatisation des processus. Par exemple, Assante utilise des documents PDF dynamiques via le logiciel SmartDox. Les informations d’ouverture de compte s’intègrent à la fois au logiciel de GRC du conseiller et à ceux de conformité, ce qui permet aux conseillers de gagner du temps. Même si plusieurs conseillers applaudissent ces processus, ainsi que les logiciels de signature électronique, un sondé parle de lacunes à améliorer. Le recrutement de nouveaux conseillers et la croissance interne ont favorisé l’affluence de nouveaux clients à Assante, ce qui a mis à l’épreuve les logiciels et les équipes de soutien. « Le taux de roulement, les difficultés d’embauche, ça nous a touchés », admet Éric Lauzon. Il juge cependant que le transfert de blocs d’affaires chez Assante se fait plus vite maintenant qu’auparavant et que les logiciels d’onboarding les facilitent : « Si on n’avait pas eu les logiciels, on aurait de vrais problèmes. »

À IG, certains conseillers semblent satisfaits du soutien, mais d’autres croient qu’il y a « trop de courriels individuels à envoyer aux clients avec les formulaires numériques. La première expérience client devrait être plus fluide. » Carl Thibeault répond que les systèmes vont beaucoup mieux et que le taux d’erreur est infiniment moindre : « Toutefois, on va encore ajouter des nouveautés qui vont simplifier la vie. »

À Investia, les conseillers semblent avoir des expériences différentes sur le plan de l’accueil de nouveaux clients. Certains disent que tout se fait de manière numérique, mais d’autres que ce n’est pas le cas ou affirment qu’« ouvrir un compte avec les nouveaux clients est assez complexe ».

« On a un onboarding numérique complet », souligne Louis H. DeConinck. Selon lui, 330 conseillers d’Investia ont des bureaux sans papier. Il se dit frustré que certains n’utilisent pas les outils disponibles, malgré toutes les formations offertes en ce sens. « C’est un grand défi de s’assurer que les gens lisent les communications, de s’assurer qu’ils utilisent les bons outils et de s’assurer qu’ils transforment un peu leur approche de travail. »

À SFL, certains conseillers soulignent les effets positifs de l’ajout de la signature électronique, de l’intégration d’un nouvel outil et de l’ajout des processus d’intégration numérique de clients pour presque tous les types de comptes.

« On a mis beaucoup d’efforts au cours des deux dernières années pour changer nos processus d’affaires, tant aux points de vente, donc au conseiller, qu’à l’interne. L’ensemble de ces changements commence à rapporter et contribue, entre autres, à la qualité de l’accueil des nouveaux clients », dit André Langlois.

À la FSL, des conseillers sont satisfaits de l’aide fournie pour la signature électronique. L’un d’entre eux dit : « Nous sommes à la fine pointe des logiciels d’ouverture de compte. C’est un outil convivial et apprécié par la clientèle. » En revanche, un répondant affirme devoir traiter « encore beaucoup de papier ».

« Nous avons beaucoup investi dans nos capacités de signature électronique et nous continuerons de le faire », répond Rowena Chan. La firme offre plus de 300 formulaires avec signature électronique aux conseillers, dont 62 nouveaux depuis 2021. « Depuis le début de l’année, nous avons observé une augmentation de 7 % dans l’utilisation régulière de ces formulaires (par utilisation régulière, nous faisons référence aux conseillers qui utilisent au moins 50 % de tous les formulaires destinés aux clients qui sont dotés de la signature électronique), ce qui contribue grandement à réduire la consommation de papier. »

FSL prévoit lancer une demande d’assurance en ligne en cours d’année ainsi que de nouvelles capacités en lien avec la signature électronique.

En collaboration avec Richard Cloutier, Sylvie Lemieux et Guillaume Poulin-Goyer.

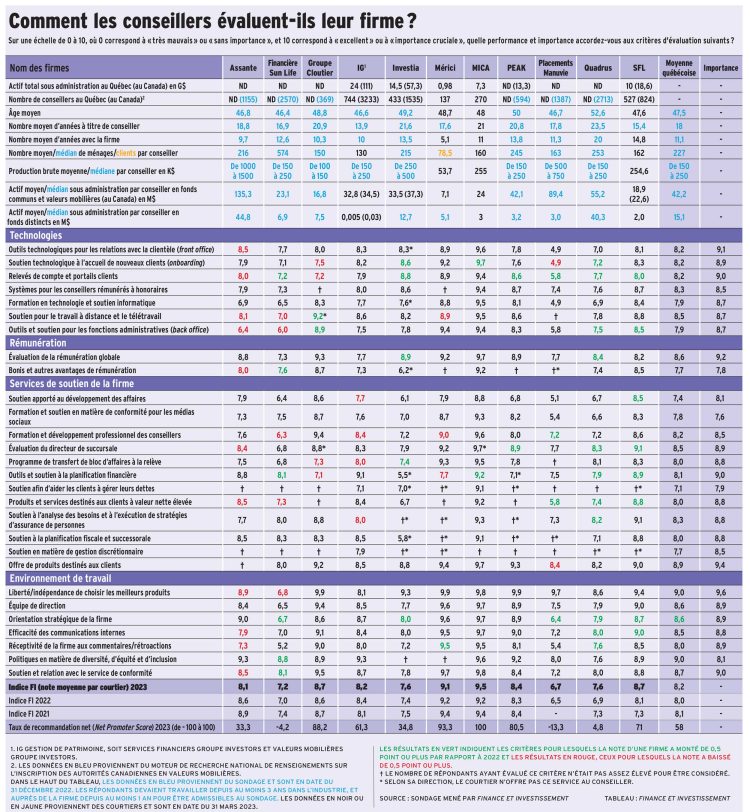

Pour obtenir le tableau du Pointage des courtiers multidisciplinaires, veuillez cliquer ici.

NDLR. Le tableau de notre édition imprimée identifiait par erreur une baisse de 0,5 de la note du Groupe financier PEAK pour le critère du programme de transfert de bloc d’affaires à la relève entre 2022 et 2023. La note était plutôt en baisse de 0,4 de 2022 à 2023 et le présent article contient la version la plus à jour de notre tableau.