Tous les six ans, le gouvernement du Québec tient une consultation publique sur le Régime de rentes du Québec (« RRQ ») pour :

- faire connaître l’évolution de l’environnement et les défis à relever quant au RRQ;

- permettre à la population de se prononcer sur d’éventuels changements à apporter au RRQ.

En février 2023, le gouvernement du Québec a mené une consultation publique afin d’examiner des pistes de réflexion qui permettront d’accroître la sécurité financière à court et à moyen terme des Québécois. Les constats et les défis sont les suivants :

- une période plus courte pour épargner : les gens étudient plus longtemps, toutefois, l’âge de la retraite ne semble pas augmenter en contrepartie;

- une retraite plus longue qu’avant, puisque l’espérance de vie de la population augmente et, donc, la durée de la retraite également;

- une protection insuffisante contre les risques financiers liés à la retraite;

- un marché du travail en évolution.

Plusieurs pistes de réflexion ont été proposées afin d’accroître la sécurité financière des Québécois, notamment grâce à des façons d’augmenter le montant de la rente de retraite du RRQ. Puisque cette rente est garantie à vie et ajustée chaque année en fonction de l’indice des prix à la consommation, elle protège ainsi contre les risques financiers liés à la retraite.

Lors du Budget du Québec 2023-2024, des propositions de modifications au RRQ ont été présentées. Malgré les modifications annoncées, que nous verrons en détail ci-après, le taux de cotisation au RRQ pour les travailleurs et les employeurs demeurera le même. Ces modifications proposées sont :

- modification des règles de calcul pour éviter que les gains de travail touchés après 65 ans, si le paiement de la rente est reporté, réduisent la moyenne des gains entrant dans le calcul de la rente;

- report de l’âge maximal d’admissibilité à la rente de retraite de deux ans, soit jusqu’à l’âge de 72 ans;

- pour les prestataires d’une rente de retraite de 65 ans ou plus et qui travaillent toujours, le paiement de cotisations sera facultatif;

- pour les travailleuses et les travailleurs qui atteignent 72 ans, il y aura une cessation automatique des cotisations au RRQ au 1er janvier de l’année suivante.

Il convient de noter que la proposition de reporter l’âge minimal pour recevoir une prestation de retraite de 60 à 62 ans n’a pas été retenue.

Proposition 1 : Modification des règles de calcul

Des modifications législatives modifient les règles de calcul de la rente de retraite pour éviter que les gains de travail touchés après 65 ans, si le contribuable reporte le paiement de sa rente, réduisent la moyenne des gains entrant dans le calcul de la rente. En d’autres mots, un contribuable de 65 ans qui continuerait de travailler verrait sa rente de retraite ne plus être impactée s’il la diffère à 70 ans, contrairement à avant cette modification, puisque cela pouvait inclure des années supplémentaires qui étaient parfois sans rémunération ou de rémunération moindre que celle gagnée dans les années précédentes.

Pour mieux comprendre l’impact de cette modification, il faut connaître le fonctionnement du calcul de la rente de retraite au RRQ. Le calcul de la rente de retraite au RRQ varie en fonction de la moyenne des gains de travail durant la période de cotisation.

La période de cotisation s’étend de l’âge de 18 ans (le mois suivant le 18e anniversaire) jusqu’au mois précédant le début du versement de la rente ou jusqu’au mois du 72e anniversaire. Nous parlons donc de 42 ans pour une retraite à 60 ans, de 47 ans pour une retraite à 65 ans et de 54 ans pour une retraite à 72 ans. Il faut retrancher 15 % des mois de la période cotisable affichant les apports les plus faibles.

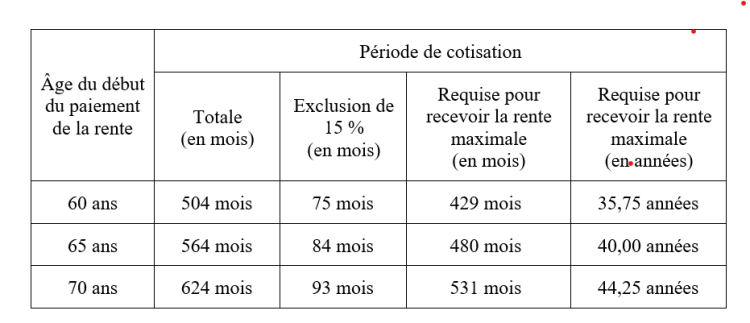

Le tableau ci-dessous résume la période durant laquelle il faut avoir versé la cotisation maximale au RRQ pour avoir droit à la rente maximale (en considérant la période exclue correspondant à 15 %) pour recevoir la rente maximale payable par le RRQ.

Pour consulter ce tableau en grand format, cliquez ici.

Avant le 1er janvier 2024, si vous reportiez votre demande auprès de la RRQ après 65 ans, elle était majorée entre 5,3 % et 8,4 % par année de report, selon votre nombre d’années de cotisations, pour un report maximal jusqu’à l’âge de 70 ans.

Avec cette modification, les contribuables peuvent reporter leur demande de rente du RRQ au-delà de 65 ans tout en continuant à travailler, sans s’inquiéter d’un potentiel effet négatif sur le calcul de leur rente de retraite. Ce changement permet l’obtention de la pleine bonification de 0,7 % par mois.

En résumé, nous comparons la moyenne des salaires jusqu’à 65 ans et celle jusqu’à 70 ans pour ensuite choisir la moyenne la plus élevée. Si nous remplaçons de moins bonnes années par de plus gros gains, nous pourrons alors choisir le résultat à 70 ans. Les nouvelles règles s’assurent qu’on ne puisse toucher moins que la moyenne de nos gains de travail à 65 ans.

Proposition 2 : Repousser l’âge maximal de report de 70 à 72 ans

Le principe du report maximal des prestations gouvernementales pour augmenter le taux de remplacement de revenu à la retraite et pour gérer le risque de longévité est déjà connu.

Afin d’aider les travailleurs à améliorer leur sécurité financière, la modification propose l’augmentation de l’âge maximal d’admissibilité à une rente de retraite de 70 à 72 ans. À compter du 1er janvier 2024, les contribuables pourront choisir de retarder le début de leur prestation du RRQ de 70 à 72 ans. Cette hausse aura comme effet d’augmenter la sécurité financière des retraités. Avec un facteur d’ajustement de 0,7 % par mois pour ceux qui demandent leur rente de retraite après 65 ans, la bonification totale pourrait être de 58,8 % à 72 ans si l’on a pleinement cotisé au régime.

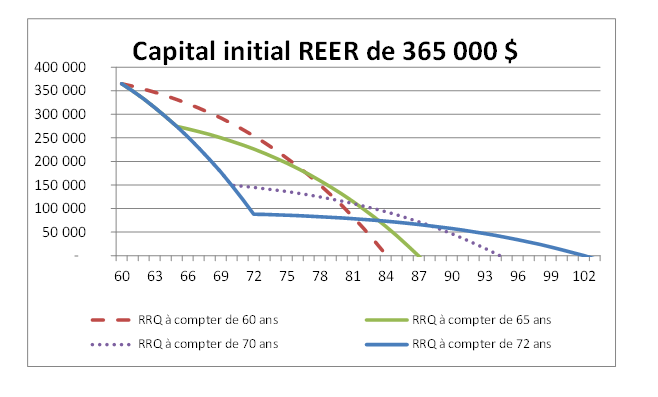

Nous avons simulé une projection de revenu (les hypothèses suivantes ont été utilisées : rendement de 3,50 %, augmentation du maximum des gains admissibles de 3,1 %, inflation de 2,1 % et taux d’impôt moyen de 40 %) d’un retraité âgé de 60 ans, en supposant que le revenu brut annuel requis était de 28 000 $ et que ce revenu serait comblé par des retraits dans leur épargne et par la rente du RRQ selon le début du paiement. Par exemple, pour le scénario où la rente est demandée à compter de 65 ans, 28 000 $ doivent être retirés des REÉR pour les cinq premières années. Par la suite, l’écart entre le revenu de 28 000 $ et la rente du RRQ est retiré des REÉR.

Pour consulter ce graphique en grand format, cliquez ici.

La conclusion à laquelle nous arrivons est que l’épuisement du capital REÉR se produit deux ans plus tard si la rente commence à 65 ans par rapport à 60 ans et 16 ans plus tard si l’on attend à 72 ans.

Il existe quelques mythes sur le report :

- les gens craignent parfois de laisser des sous sur la table, mais l’important est surtout de ne pas en manquer à long terme;

- pour ceux qui craignent de ne pas profiter de leur patrimoine de leur vivant, il faut comprendre que le report ne prévoit pas qu’ils vont dépenser moins, mais plutôt qu’ils vont prendre l’argent ailleurs;

- plusieurs vont craindre de trop piger dans leur épargne trop rapidement et ainsi désavantager leurs héritiers. Il est vrai qu’un décès précoce à 75 ans sera plus pénalisant puisqu’on aura davantage pigé dans les REÉR et les CÉLI. Toutefois, dès 85 ans, la tendance se renverse, puisque les rentes bonifiées auront plus de poids dans le coût de vie en retardant l’épuisement du capital.

Cette proposition ne change pas la conclusion que le report des rentes demeure dans la majorité des cas une bonne décision financière. Une conclusion qui est d’ailleurs démontrée dans une étude publiée par la Chaire en fiscalité et en finances publiques de l’Université de Sherbrooke, « Quand débuter ses prestations publiques de retraite : Les avantages de la flexibilité ». Maintenant, nous avons la possibilité de différer la rente du RRQ à 72 ans, ce qui permettra de continuer à mieux gérer les risques à la retraite, soit la longévité, le placement et l’inflation. La question qui se pose : serons-nous en mesure de convaincre les gens de reporter jusqu’à 72 ans? Seul le temps nous le dira!

Proposition 3 : Pour les prestataires d’une rente de retraite d’au moins 65 ans qui travaillent toujours, le paiement de cotisations devient facultatif

Cette modification assure une meilleure harmonisation avec le Régime de pensions du Canada et permet une plus grande flexibilité aux travailleurs d’expérience. La proposition corrige un effet pervers pour les prestataires de rentes qui travaillent toujours après 65 ans, mais dont l’espérance de vie est réduite. Toutefois, certains bémols viennent avec cette proposition, nous croyons qu’elle pourrait encourager la demande de rente à 65 ans par rapport au report. Également, les employeurs pourraient encourager des employés à demander leur rente à 65 ans pour ne plus avoir à cotiser leur part.

Ainsi, les participants auront les options suivantes s’ils continuent de travailler après l’âge de 65 ans :

- commencer la rente et arrêter de cotiser au RRQ;

- commencer la rente et continuer de cotiser au RRQ pour aller chercher le supplément de rente;

- reporter la rente du RRQ afin de recevoir la bonification et continuer à cotiser au RRQ.

Dans les deux dernières options mentionnées précédemment, il est important de noter que le 1er janvier de chaque année, les travailleuses et les travailleurs qui ont atteint 72 ans à la fin de l’année précédente arrêteront automatiquement de cotiser au RRQ.

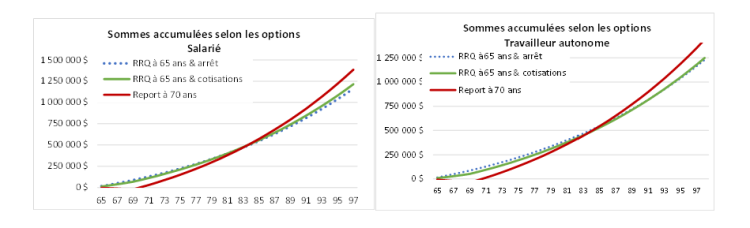

Le tableau (les hypothèses suivantes ont été utilisées : rendement de 3,50 %, augmentation du maximum des gains admissibles de 3,1 % et inflation à 2,1 %) ci-dessous compare les trois options. Pour la première option, on suppose donc le début de la rente du RRQ dès l’âge de 65 ans et l’arrêt des cotisations. Pour la deuxième option, on considère le début de la rente dès l’âge de 65 ans et la poursuite des cotisations pour aller chercher le supplément de rente. Et finalement, pour la troisième option, on suppose le début du paiement de la rente à 70 ans et une bonification de 42 % des prestations du RRQ.

Pour consulter ces graphiques en grand format, cliquez ici.

Si l’on compare la deuxième option par rapport à la première option, on remarque que le seuil de rentabilité est atteint à l’âge de 81 ans pour un salarié et à 92 ans pour un travailleur autonome. À partir de ce point dans le temps, l’amélioration cumulée des prestations du RRQ provenant du supplément de rente dépassera les prestations cumulées de la première option.

Enfin, si l’on compare la troisième option à la première option, le point d’équilibre est atteint à l’âge de 83 ans dans le cadre d’un salarié et à 86 ans pour un travailleur autonome.

En conclusion, l’option de reporter sa rente et de continuer à cotiser pour profiter de la bonification demeure la plus intéressante dans la majorité des cas. D’ailleurs, Retraite Québec a publié récemment le document « Continuer de cotiser au Régime tout en recevant une rente de retraite? » pour accompagner les participants dans le choix des éléments à considérer dans leur prise de décision.

Par Mélanie Beauvais, FICA, FSA, M. Fisc., Pl. Fin., Bachand Lafleur, groupe conseil inc., melanie.beauvais@bachandlafleur.ca

Ce texte a été publié initialement dans le magazine Stratège de l’APFF, vol. 29, no 1 (Printemps 2024).