Dans certains cas, les conseillers en sécurité financière devraient perdre leur réflexe d’envisager de faire souscrire, à un client célibataire ou veuf, une assurance vie pour couvrir la facture fiscale latente sur son capital accumulé.

Ainsi, au moment de son décès, un client est, sur le plan fiscal, présumé avoir disposé de ses biens à leur juste valeur marchande peu avant de rendre l’âme. Des exceptions permettent de transférer au conjoint ses avoirs, sans incidence fiscale immédiate. Or, un client qui n’a pas de conjoint ne peut généralement pas profiter de ce transfert sans impôt et sa succession aura donc un impôt à payer sur son capital. Est-il pertinent de l’assurer ? C’est rarement le cas.

L’assurance vie est évidemment pertinente lorsqu’elle permet de protéger les personnes à charge et ainsi de remplacer l’importante perte financière découlant de la fin des revenus d’emploi ou d’entreprise de la personne décédée. En général, le besoin d’assurance pour ce type de risque est décroissant et diminue lorsque les enfants deviennent autonomes, souvent à l’approche de la retraite.

L’assurance vie est aussi utile pour protéger une personne ayant un partenaire d’affaires. Souvent exigée par une convention entre actionnaires, cette protection est bien entendu incontournable.

L’assurance vie peut aussi être pertinente pour couvrir les impôts latents au décès sur un bien non liquide, comme un immeuble à revenus, lorsque le client n’a pas d’autres actifs liquides pour payer cette facture fiscale. On peut ainsi éviter à la succession une vente de feu.

Toutefois, pour ce qui est d’assurer le coût de l’impôt sur les régimes enregistrés d’épargne-retraite (REER) et les fonds enregistrés de revenu de retraite (FERR), ou es placements gérés avec impôts latents, il faut passer du mode « réflexe » au mode « réflexion ».

Ces impôts latents découlent de stratégies de report des impôts qui ont souvent été profitables pour l’épargnant. Grâce à la cotisation au REER, une déduction importante au taux marginal a été appliquée, ce qui a permis une croissance plus importante. C’est la même chose pour des titres de croissance ayant vu leur juste valeur marchande croître significativement depuis leur achat initial ; une série de ventes annuelles pour payer l’impôt au fur et à mesure aurait été beaucoup moins profitable.

Voici trois éléments de réflexion qui permettent de mieux établir la non-pertinence de couvrir les impôts au décès sans raison de manque de liquidité.

1. Le FERR de Berthe

Prenons l’exemple de Berthe, une retraitée de 60 ans qui détient un FERR de 625 000 $. Son profil permet d’envisager un rendement annuel de 4 %. Elle a quelques revenus réguliers (Régime de rentes du Québec, Pension de la sécurité de la vieillesse et régime de pension agréé) et souhaite combler son coût de vie en retirant annuellement 18 046 $ indexés à 2,1 %.

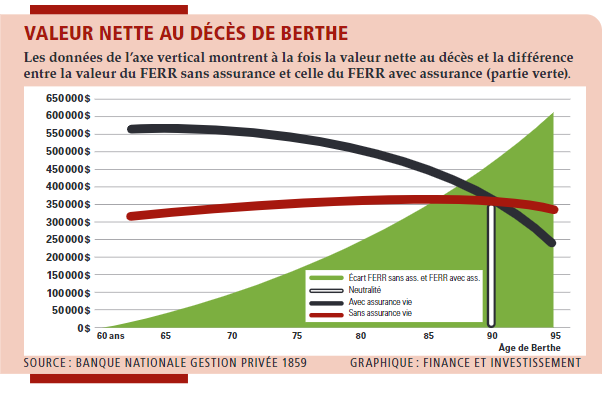

À un taux d’imposition de 40 %, elle estime à 250 000 $ l’impôt à payer advenant son décès et souscrit donc une police de type temporaire 100 ans ayant un capital-décès de ce même montant pour une prime annuelle de 4 800 $. Cette prime nécessite un retrait brut de 8 000 $ (non indexé), lui laissant son retrait visé de 18 046 $ (indexé à 2,1 %) pour épuiser son FERR sur 35 ans. Le graphique suivant illustre la valeur nette au décès avec ou sans protection d’assurance vie.

Le point neutre est à 90 ans, si bien que Berthe aurait une valeur nette au décès supérieure avant cet âge si elle souscrit une assurance, mais inférieure après. Vivre plus de 90 ans n’est pas si irréaliste considérant qu’on est en présence d’une personne ayant fourni des preuves de bonne santé. Le calculateur d’espérance de vie de l’Institut québécois de planification financière parle de 50 % de probabilités de survie à 91 ans pour une femme de 60 ans, 25 % de possibilités d’atteindre 96 ans et 10 % de vivre jusqu’à 100 ans. Pour arriver à ce point neutre, j’ai utilisé l’hypothèse que l’impôt au décès est calculé à 53,31 % lorsque le solde du FERR excède le dernier palier fédéral indexé.

Le graphique montre également une zone verte, qui correspond à la différence entre la valeur du FERR dans un scénario sans assurance et la valeur du FERR pour lequel on a effectué annuellement des retraits pour payer les primes d’assurance. Cet écart croît avec le temps. Si Berthe survit à 95 ans, elle sera bien heureuse de savoir que son FERR sans versement de primes a une valeur significative, alors que dans le scénario avec primes d’assurance vie, il serait épuisé… Danger à l’horizon : la stratégie d’assurer l’impôt du FERR au décès échouerait, car le contrat T100 viendrait en déchéance faute d’argent pour payer la prime. Peut-être aurait-il été plus approprié de parler de rente viagère à Berthe pour une portion de son portefeuille, car son risque est davantage la longévité (survivre à ses épargnes).

Quand on y pense bien, pour payer sa prime d’assurance vie Berthe devrait retirer davantage de son FERR, ce qui déclenche des impôts immédiatement pour éviter des impôts plus tard. Cette stratégie laisse songeur.

2. Le CELI de William et le REER d’Alexandre

Depuis 2009, William maximise ses cotisations au CELI, alors qu’Alexandre préfère mettre plus d’épargne dans un REER, car il sait qu’avec le remboursement d’impôt de 40 % son coût net est identique. Tous les deux ont 30 ans et investissent à un taux de rendement attendu de 4 %. En présumant une croissance des plafonds CELI de 2,1 %, il est prévu qu’à 70 ans, William aura un CELI de 671 417 $. Au même âge, Alexandre aura un REER d’une valeur de 1 119 029 $. L’impôt au décès de William est nul… Celui d’Alexandre peut atteindre 544 425 $ (à un taux moyen de l’ordre de 49 %, considérant la croissance des paliers d’imposition).

Si l’on compare la valeur nette au décès de chacun, on constate un écart de 96 813 $ en faveur de William, car le taux d’imposition au décès d’Alexandre a été plus élevé que celui établi lors de la déduction. Pourquoi donc dirait-on à William qu’à 70 ans il n’a aucun besoin d’assurance, alors qu’on proposerait à Alexandre une protection de plus de 500 000 $ ? Leur situation financière est-elle si différente ? Cela mérite d’y réfléchir quelque peu.

3. Le travail de l’actuaire tarificateur

Le tarificateur de la prime d’assurance doit poser des hypothèses pour assurer le paiement des prestations de décès, assurer les frais administratifs (les commissions, les impôts et taxes, les salaires, etc.), mais surtout assurer une rentabilité pour la compagnie d’assurance. Il doit émettre des hypothèses d’abandons (déchéances), de mortalité et d’investissement (il n’a pas accès à un marché virtuel où les licornes produisent un rendement plus attrayant).

Sa mission première est la rentabilité pour les actionnaires et la prime doit être juste, pas trop généreuse, pour éviter des problèmes de solvabilité. La tarification est un processus actuariel où la minorité peut gagner et la majorité doit perdre de façon à permettre le versement de la commission au représentant en assurance de personnes et à laisser un profit pour garantir la rentabilité de la société d’assurance.

Cela étant dit, l’assurance vie a bel et bien une place importante en planification financière. Les exemples mentionnés en introduction sont des incontournables de la planification successorale et négliger ces protections pourrait être une faute grave.

Mon collègue François Archambault, planificateur financier et fiscaliste, a toujours eu à l’œil les stratégies pour minimiser les impôts au décès. Étant également notaire, il a eu un penchant particulier pour la planification successorale. Il est le premier à proposer des solutions pour réduire ou reporter des impôts. Par exemple, le roulement au conjoint, la mise en place d’un gel successoral, l’optimisation des dons de bienfaisance le cas échéant, la fiducie testamentaire avec clause gicleur pour les petits-enfants ou en utilisant le paragraphe 104(18) de la Loi de l’impôt sur le revenu et j’en passe.

Or, strictement chercher à couvrir les impôts au décès par l’assurance vie est très douteux, à moins d’avoir un fort penchant pour la rentabilité des assureurs vie. En fait, dans la stratégie d’assurer la facture fiscale au décès d’un client célibataire, il faut être clair que les impôts au décès ne sont pas évités : le produit d’assurance sert en premier à remplacer le capital successoral érodé par le paiement annuel des primes.

Gare aux raccourcis fiscaux

Par ailleurs, le traitement fiscal des polices d’assurance vie mérite lui aussi de passer en mode réflexion. Dans certains cas, évoquer un environnement fiscal favorable pour les produits d’assurance vie n’est pas pertinent. Un mémoire de l’Association canadienne des compagnies d’assurances de personnes de 1997, toujours d’actualité, permet de bien comprendre la nature du fardeau fiscal des assureurs. Il est intéressant d’y lire : « Au moyen d’une analyse complexe, on peut démontrer que le taux d’imposition effectif sur le taux de rendement interne implicite dans l’assurance vie exonérée (compte tenu des divers impôts et taxes payés par les assureurs vie) est du même ordre que le taux d’imposition moyen des particuliers au Canada ». Bien que le capital-décès soit non imposable, la mécanique administrative interne a vu plusieurs ponctions fiscales.

Les règles fiscales visent à assurer une certaine neutralité, outre pour les produits fiscalement avantagés (CELI, REER, REEE, etc.). Cette quête de neutralité pour les autorités fiscales devient compliquée quand on doit assurer notamment l’intégration complète des revenus générés dans une société jusqu’au versement des sommes à l’actionnaire. C’est ici que l’assurance vie, dans un contexte de souscription par une société en utilisant le produit net de revenus actifs, représente une économie pour l’actionnaire.

Dans ce cas, on se trouve à payer une prime avec des sommes n’ayant subi que le premier niveau d’imposition (avec ou sans déduction pour petite entreprise [DPE]), et le capital-décès est en grande partie payé à l’actionnaire sans imposition lorsqu’il passe par le compte de dividende en capital (CDC). Dans ce cas bien précis, la tarification devient avantageuse (genre de prime à rabais) et le taux de rendement interne fait que la probabilité de gagner devient très grande (majorité de gagnants), surtout si les placements remplacent des titres à revenu fixe. Il faut bien entendu s’assurer de garder des fonds pour être en mesure de retirer le CDC déjà présent, l’impôt en main remboursable au titre de dividendes ou toute avance de l’actionnaire, mais surtout pour soutenir le paiement des primes.

Cette « anomalie » ne semble pas avoir fait l’objet d’une révision lors de l’introduction de l’imposition des revenus passifs qui excèdent 50 000 $ pour les sociétés par actions. Les autorités fiscales pourraient revoir les règles du CDC advenant une augmentation de l’utilisation de l’assurance vie par des sociétés par actions sans que ce soit justifié par une réalité économique et commerciale. L’assurance vie permet de réduire le revenu de placement total ajusté (RPTA). Qu’est-ce qui est plus passif que de mettre des sommes de côté qui ne reviendront qu’au décès ?

Par ailleurs, utiliser l’assurance vie comme substitut à une part des titres à revenu fixe du portefeuille d’un client doit être fait en respect du principe de diversification des actifs. On veut éviter qu’une partie trop importante de nos avoirs se retrouve dans les fonds généraux d’une seule entité, comme une assurance. On entend dire qu’en placement il faut tenter d’éviter qu’un seul titre représente plus de 5 à 10 % du portefeuille. Il faut suivre ce poids tout au long de la vie d’un client. Il serait triste de se retrouver, comme Berthe à 95 ans, sans aucune liquidité et que 100 % de son actif immobilisé soit dans une société d’assurance vie. Il nous resterait alors à prier pour la solvabilité de celle-ci.

*A.S.A., Pl. Fin., directeur principal, Centre d’expertise, Banque Nationale Gestion privée 1859