Une analyse approfondie des statistiques publiées par la Banque du Canada (BdC) démontre l’ampleur de l’impact de la hausse des taux sur les ménages canadiens.

Tout d’abord, les hypothèques à taux variable représentaient 18% du solde de toutes les hypothèques avant la pandémie. Au 30 juin 2023, on constate une augmentation importante de la proportion des hypothèques à taux variable, qui représentent maintenant 31% de toutes les hypothèques.

On remarque ainsi que, non seulement les soldes hypothécaires totaux ont augmenté de 368 milliards de dollars (G$) depuis la pandémie (32% d’augmentation), mais qu’en plus, les gens ont opté davantage pour un taux variable que ce qui était observé traditionnellement. Compte tenu que la logique consistait à prendre un taux fixe dès qu’ils avaient atteint un plancher, nous pensons que les emprunteurs ont opté pour cette option en raison de l’augmentation du coût de l’immobilier et des conséquences que cela a entraîné sur leur budget.

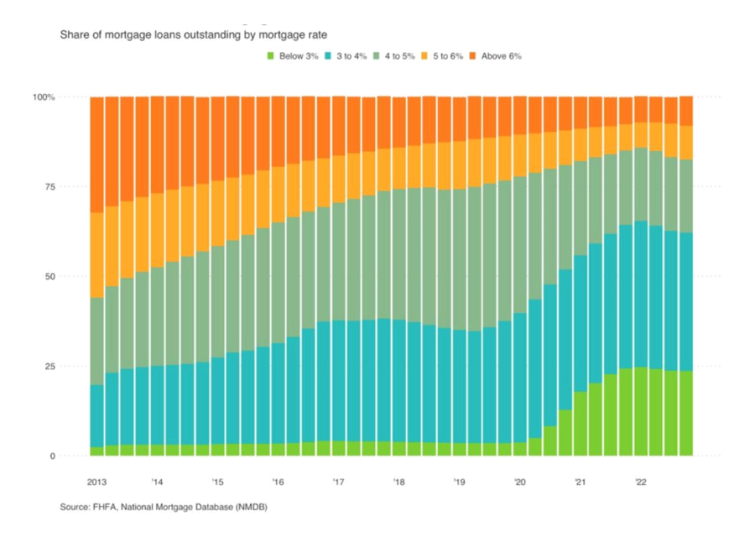

Il est important de souligner que l’effet contraire est observé aux États-Unis. En effet, les Américains ont profité de la baisse des taux survenue au cours de la pandémie pour refinancer leurs hypothèques à un taux plus faible. Comme on peut le constater dans le graphique ci-dessous, 88% des Américains ont obtenu des taux en bas du seuil de 5%, et 94%, en bas de 6% ! Notons aussi que les frais d’intérêts sont déductibles d’impôt aux États-Unis. Compte tenu de l’absence de pénalité lors d’un remboursement d’hypothèque avant terme, les américains optent généralement pour des termes fixes de 30 ans. Ainsi, non seulement l’augmentation des taux n’a pas tellement affecté les ménages américains, mais en plus, ils se sont assurés de bénéficier de ces termes avantageux pour une longue période.

Pour consulter ce tableau en grand format, cliquer ici.

Au Canada, l’augmentation de 4,50 % du taux directeur depuis le 13 avril de l’année dernière fait en sorte qu’il en coûte présentement 21 G$ de plus en intérêt aux détenteurs d’hypothèques. Autrement dit, le coût d’intérêts additionnels à payer sur les hypothèques variables coupera 1% à la croissance du PIB. Il est certain qu’une bonne partie des hypothèques à taux variables ont été contractées avec des paiements fixes et cet impact ne sera pas immédiat, puisque la plupart des consommateurs préfèrent augmenter l’amortissement plutôt que leur paiement. Cela affectera quand même les habitudes de consommation des ménages. Sans compter qu’il il y aura pour plus de 150 G$ à renouveler en valeur hypothécaire dans les prochains trois années à venir.. Si ces hypothèques sont renouvelées avec un taux de 3% de plus que le taux précédent, l’impact sera équivalent à un autre quart de point en moins sur la croissance économique.

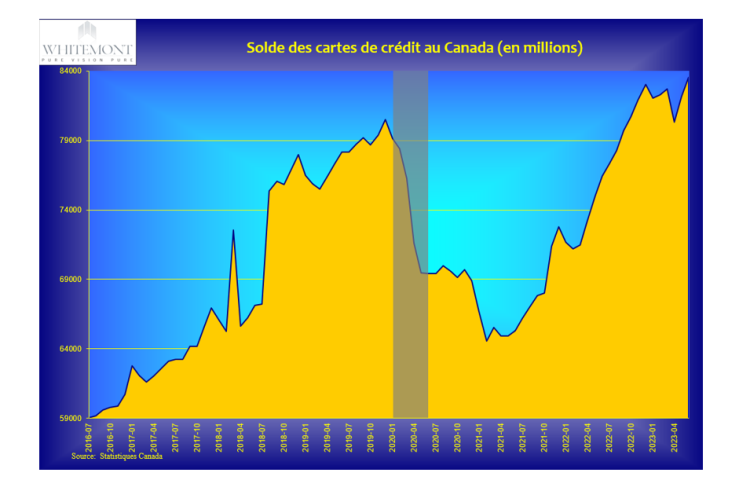

La consultation du graphique suivant montre bien la pression exercée sur les consommateurs canadiens : les soldes des cartes de crédits ont en effet atteint des sommets historiques.

Pour consulter ce graphique en grand format, cliquer ici.

On constate dans quelle mesure l’augmentation des taux a un impact sur l’économie canadienne, surtout en comparaison de ce que l’on observe au sujet de l’économie américaine. Cette situation fera sans doute pression sur la politique monétaire du Canada afin qu’elle soit moins restreinte que celle de la Réserve Fédérale (Fed).

La gestion du passif fait partie intégrante de la situation financière du client et en représente parfois même « la » plus grande part. Il est donc primordial de confier l’analyse de celle-ci à un professionnel objectif qui saura guider le client et s’assurer que celui-ci en saisisse bien la valeur. Après tout, la gestion du passif n’est-elle pas tout aussi importante que celle des actifs ?