Le moment propice pour fermer le compte REÉR/FERR dépend essentiellement de qui héritera de ces comptes : cet héritier sera-t-il un « survivant admissible » (tel qu’il est défini ci-après) ou pas?

De manière générale, lorsque :

- l’héritier est un survivant admissible, il est recommandé de conserver le compte REÉR/FERR ouvert et de planifier rapidement quelle partie fera ultimement l’objet d’un paiement au survivant admissible et quelle partie sera imposée dans la déclaration de revenus du défunt (pour possiblement bénéficier d’un transfert total ou partiel vers son REÉR/FERR sans imposition, d’un étalement d’un impôt ou d’un fractionnement des revenus);

- l’héritier n’est pas un survivant admissible, il est recommandé de fermer rapidement le compte REÉR/FERR et de déposer les sommes ou les placements dans le compte de la succession afin de conserver la nature des revenus et des gains (pertes) dans la succession. Il convient de noter que dans certaines circonstances, il est recommandé de vendre les placements dans le REÉR/FERR avant de fermer le compte REÉR/FERR et réacquérir les titres une fois les sommes déposées dans le compte de succession pour éviter un cauchemar de coûts moyens si le défunt possédait les mêmes titres dans un compte non enregistré. Attention toutefois aux règles de pertes apparentes.

Quelques définitions importantes

Dans le présent texte, tout comme dans les guides RC4177, « Décès du rentier d’un REER » (« RC4177 ») et RC4178, « Décès d’un rentier d’un FERR ou d’un participant d’un RPAC » (« RC4178 ») de l’Agence du revenu du Canada (« ARC »), nous nous référons à un « survivant admissible », c’est-à-dire à une personne qui est l’époux ou le conjoint de fait du rentier ou l’enfant ou le petit-enfant du rentier qui, immédiatement avant le décès de celui-ci, était financièrement à sa charge.

Afin d’être admissible aux planifications décrites ci-après, le montant reçu par le survivant admissible, à la suite du décès du rentier, doit se qualifier de « remboursement de primes » ou de « prestation désignée ». La définition de « remboursement de primes » au paragraphe 146(1) de la Loi de l’impôt sur le revenu (« L.I.R. ») à laquelle fait référence la notion de « prestation désignée » lorsque le défunt est plutôt rentier d’un FERR au paragraphe 146(1) L.I.R. prévoit ce qui suit :

« Remboursement de primes Toute somme versée à l’une des personnes ci-après dans le cadre d’un régime enregistré d’épargne-retraite par suite du décès du rentier du régime, à l’exception d’un montant libéré d’impôt relativement au régime :

- a) le particulier qui, immédiatement avant le décès du rentier, était son époux ou conjoint de fait, dans le cas où le rentier est décédé avant l’échéance du régime;

- b) l’enfant ou le petit-enfant du rentier qui, immédiatement avant le décès de celui-ci, était financièrement à sa charge. » (Notre soulignement)

De plus, le paragraphe 146(8.1) L.I.R. répute qu’une somme versée au représentant légal du rentier décédé sera admissible à titre de « remboursement de primes » ou de « prestation désignée » si les deux conditions suivantes sont remplies :

- le survivant admissible est le bénéficiaire de la succession du rentier;

- le représentant légal du rentier et le survivant admissible produisent conjointement les formulaires prescrits (c’est-à-dire pour le REÉR, le Formulaire T2019 (au fédéral) et le Formulaire TP-930 (au Québec) ainsi que pour le FERR, le Formulaire T1090 (au fédéral) et le Formulaire TP-961.8 (au Québec)) pour désigner une partie ou la totalité des montants payés à la succession à titre de remboursement de primes/prestation désignée reçue par le survivant admissible (« Formulaires de désignation »).

D’un point de vue juridique, il peut être parfois complexe de déterminer si les sommes ont été versées au survivant admissible ou plutôt au représentant légal du rentier décédé et par conséquent, si les Formulaires de désignation doivent ou non être remplis. Les instructions données dans les formulaires et guides des gouvernements ajoutent à la confusion à cet égard.

Ainsi, au Québec, à moins d’avoir une désignation de bénéficiaire valide ou à moins que l’allègement administratif décrit ci-dessous ne s’applique et que les sommes soient directement transférées du REÉR/FERR du défunt au REÉR/FERR du conjoint survivant, il est recommandé de toujours remplir les Formulaires de désignation. Il est important de noter qu’au Québec, seuls les REÉR/FERR de type « contrats de rente », habituellement disponibles auprès des compagnies d’assurances, permettent une telle désignation à même le contrat REÉR/FERR, dans un testament ou dans tout autre document transmis à la compagnie d’assurances.

- Première période : du 1er janvier jusqu’à la date de décès. Cette période comprend les revenus imposables générés par les retraits REÉR/FERR qu’a effectués le défunt de son vivant ainsi que ceux déclenchés par le retrait réputé à la juste valeur marchande (« JVM ») du compte REÉR/FERR du défunt immédiatement avant son décès;

- Deuxième période : vise les revenus, gains (ou pertes) accumulés entre la date du décès et le 31 décembre de l’année qui suit l’année du décès (règle des « deux 31 décembre ») ou si elle est antérieure, la date de la fermeture du compte REÉR/FERR;

- Troisième période : vise les revenus, gains (ou pertes) accumulés après le 31 décembre de l’année qui suit le décès jusqu’à la fermeture du compte REÉR/FERR.

Première période (1er janvier jusqu’à la date de décès)

- Défunt

Inclusion : la Loi de l’impôt sur le revenu prévoit que le défunt est réputé avoir reçu, immédiatement avant son décès, les sommes incluses dans ses REÉR ou ses FERR entraînant une imposition sur la JVM du REÉR/FERR à ce moment. À l’exception de l’application de l’allègement administratif (voir le paragraphe ci-dessous), un Feuillet T4RSP ou T4RIF sera établi au nom du défunt pour l’année du décès (REÉR : al. 56(1)h), par. 146(8) et 146(8.8) L.I.R.; FERR : al. 56(1)t), par. 146.3(5) et 146.3(6) L.I.R.).

Réduction : une réduction du montant à inclure à titre de prestation REÉR/FERR, dans la déclaration de revenus finale du défunt, est permise si une partie ou la totalité de cette prestation REÉR/FERR est versée à un survivant admissible et se qualifie de « remboursement de primes » (REÉR) ou de « prestation désignée » (FERR). Le montant de la réduction utilisée dans la déclaration de revenus du défunt devra être inclus dans les revenus du survivant admissible dans l’année de leur réception. On prendra note que les feuillets fiscaux T4RSP et T4RIF établis au nom du défunt ne seront pas modifiés. C’est la corrélation entre la déclaration de revenus du défunt et celle du survivant admissible qui servira de vérification pour les autorités. Le tableau 2 des guides RC4077 et RC4078 permet le calcul de la réduction maximale permise. D’ailleurs, dans les guides, une mention sous le tableau 2 indique de joindre une lettre à la déclaration de revenus du défunt identifiant le montant de la réduction choisi et son calcul maximal (REÉR : al. 56(1)h), par. 146(8) et 146(8.8) L.I.R.; FERR : al. 56(1)t), par. 146.3(5) et 146.3(6) L.I.R.).

Planification : il peut être avantageux de choisir qu’une partie ou que la totalité de la JVM du REÉR/FERR au décès soit incluse dans la déclaration de revenus du défunt pour ainsi profiter d’attributs fiscaux qui seraient autrement perdus. À titre d’exemple, on peut penser à certains crédits d’impôt tels que le crédit pour les dons de bienfaisance ou pour les frais médicaux, ou encore à un solde de pertes en capital inutilisé au décès qui peut, à certaines conditions, réduire les revenus de toutes sources. À cette fin, il est important de planifier avant qu’un transfert ne soit effectué du compte REÉR/FERR du défunt au compte REÉR/FERR du survivant admissible.

Allègement administratif de l’ARC : cet allègement est applicable seulement lorsque le survivant admissible est un époux ou un conjoint de fait du défunt (« conjoint survivant »). De façon administrative, l’ARC ne considère pas que le rentier décédé a reçu un montant de son REÉR/FERR au moment de son décès et permet alors qu’aucun feuillet T4RSP ou T4RIF ne soit établi au nom du défunt lorsque la totalité du REÉR ou du FERR du défunt est transférée directement au REÉR/FERR du conjoint survivant avant le 31 décembre de l’année qui suit l’année du décès. L’ARC fournit les conditions à une telle exception à la page 2 des guides RC4177 et RC4178. Lorsque les conditions s’appliquent, un Feuillet T4RSP ou T4RIF sera établi uniquement au nom du conjoint survivant. De plus, le représentant légal du défunt et le conjoint survivant n’auront pas à transmettre à l’ARC les formulaires de désignation. Cependant, en procédant ainsi, la planification mentionnée précédemment, soit de choisir si une partie ou la totalité sera imposée dans la déclaration du défunt, ne peut pas s’appliquer puisque pour se prévaloir de l’allègement administratif, la totalité du REÉR/FERR doit être transférée directement au REÉR/FERR du conjoint survivant.

- Survivant admissible

Inclusion : la somme qui se qualifie de « remboursement de primes » (REÉR) ou de « prestation désignée » (FERR) et qui a fait l’objet d’une réduction dans la déclaration de revenus du défunt doit être incluse dans la déclaration de revenus du survivant admissible pour l’année où il y a eu un paiement en provenance du compte REÉR/FERR du défunt (REÉR : par. 146(8.1), 146(8) et al. 56(1)h) L.I.R., par. 146(1) « prestation » L.I.R.; FERR : par. 146.3(6.1), 146.3(5) et al. 56(1)t) L.I.R., par. 146.3(1) « prestation désignée » et par. 146(1) « remboursement de primes » L.I.R.).

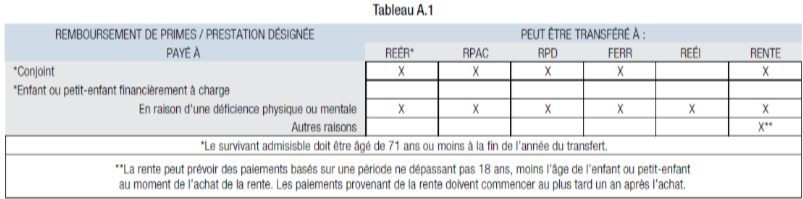

Déduction : parmi les survivants admissibles, certains peuvent différer l’imposition d’une partie ou de la totalité du « remboursement de primes » ou de la « prestation désignée », par le transfert d’un montant à un REÉR/FERR, un régime de pension agréé collectif (RPAC), un régime de pension déterminé (RPD), un régime enregistré d’épargne-invalidité (REÉI) ou par l’achat d’une rente à terme ou viagère dont le survivant ou une fiducie admissible (fiducie de prestations à vie pour un survivant ayant un handicap intellectuel ou fiducie dans laquelle un enfant mineur est le seul à avoir un droit de bénéficiaire) est le rentier. Le tableau suivant, tiré du guide RC4177, résume les transferts possibles :

Tableau A.1

Ainsi, le montant versé au REÉR/FERR du survivant admissible ou utilisé pour l’achat d’une rente admissible réduira les revenus du survivant admissible pour l’année, selon l’alinéa 60l) L.I.R. Un reçu de contribution REÉR/FERR sera délivré à son nom.

- Délai : il est important pour le survivant admissible d’effectuer le transfert (généralement la contribution à son REÉR/FERR) ou l’achat de la rente au plus tard 60 jours après la fin de l’année où il y a eu paiement en provenance du compte REÉR/FERR du défunt. Un délai additionnel peut être accordé lorsque le ministre l’estime acceptable (al. 60l) L.I.R. et AGENCE DU REVENU DU CANADA, interprétation technique 2000-0009985, 11 avril 2000).

Exception visant le retrait minimum annuel prescrit – FERR : il se peut que le montant de la « prestation désignée » inclus dans le revenu du survivant admissible ne soit pas transférable en totalité dans son REÉR/FERR. Le paragraphe 146.3(6.11) L.I.R. prévoit spécifiquement que le « montant minimum » FERR qui n’a pas été retiré avant le décès ne peut pas être transféré dans le REÉR/FERR du survivant admissible. De plus, lorsque le montant minimum n’a pas été retiré avant le décès ou lorsque le transfert a lieu une année après le décès (« montant minimum non retiré »), l’institution financière n’est pas obligée de verser le montant minimum à la succession (al. 60l) L.I.R. et interprétation technique 2000-0060715, 6 février 2001).

Ainsi, c’est toujours le survivant admissible qui s’imposera sur le « montant minimum non retiré » puisque ce montant ne peut pas être transféré dans son REÉR/FERR ou utilisé pour l’achat d’une rente. On notera ainsi une différence entre le montant à la case 16 du Feuillet T4RIF, soit le montant inclus aux revenus du conjoint survivant, et le montant indiqué à la case 24 du Feuillet T4RIF qui est la partie transférée au compte REÉR/FEER du conjoint survivant. Pour de l’information additionnelle à ce sujet, le lecteur consultera la page 4 du guide RC4178 où se trouve un exemple démontrant ce qui précède.

La planification mentionnée précédemment, soit la possibilité d’imposer une partie du REÉR/FERR dans la déclaration de revenus du défunt demeure, mais la partie représentant le « montant minimum non retiré » sera toujours attribuée au survivant admissible, et ce dernier n’aura pas la possibilité de transférer ce montant minimum à son REÉR/FERR ni ne pourra l’utiliser pour acheter une rente.

Deuxième période : revenus, gains (ou pertes) accumulés entre la date du décès et le 31 décembre de l’année qui suit l’année du décès ou si elle est antérieure, la date de la fermeture du compte REÉR/FERR

En vertu des dispositions de la Loi de l’impôt sur le revenu, la fiducie REÉR/FERR continue d’exister et d’être exemptée d’impôt, et ce, jusqu’au 31 décembre de l’année qui suit l’année du décès (al. 146(4)c) et par. 146.3(3.1) L.I.R.). C’est la règle des « deux 31 décembre ». Par conséquent, pendant cette période, les revenus (intérêts, dividendes, revenus étrangers, etc.) ainsi que le gain (perte) en capital généré dans le compte REÉR/FERR « perdent leur nature » et constituent plutôt des sommes reçues à titre de prestations d’un REÉR/FERR lorsqu’elles sont versées à la succession ou au survivant admissible.

C’est cette imposition plutôt pénalisante que l’on cherche à éviter en recommandant de fermer le compte REÉR/FERR plus tôt que tard lorsqu’il n’y a pas de survivant admissible. À l’opposé, la situation n’est pas problématique en présence d’un survivant admissible puisqu’un « remboursement de primes » (REÉR) et une « prestation désignée » (FERR) comprennent la JVM au décès ainsi que toute plus-value accumulée jusqu’au 31 décembre de l’année qui suit le décès.

- Augmentation de la valeur durant cette deuxième période

Inclusion

Si l’héritier n’est pas un survivant admissible : lorsque l’héritier reçoit directement la plus-value, celle-ci s’ajoutera au Feuillet T4RSP ou T4RIF déjà établi à son nom ou il recevra un nouveau Feuillet T4RSP ou T4RIF à son nom et il s’imposera sur ces montants. Si par ailleurs c’est la succession qui reçoit le paiement REÉR/FERR, un reçu T4RSP ou T4RIF sera délivré à celle-ci, mais elle pourra choisir de s’imposer ou d’attribuer (si le liquidateur rend ces sommes payées/payables) le montant aux héritiers (selon les modalités du testament). S’il y a attribution à l’héritier, la succession devra alors produire un Feuillet T3 et le remettre à l’héritier.

Si l’héritier est un survivant admissible :

- Lorsque le paiement REÉR/FERR est versé directement au survivant admissible, la plus-value s’ajoutera au montant déclaré sur un Feuillet T4RSP ou T4RIF établi à son nom et le survivant s’imposera sur ces montants (sous réserve d’une déduction prévue ci-dessous).

- Lorsque le paiement REÉR/FERR est versé au compte de la succession, les Feuillets T4RSP et T4RIF sont alors établis à la succession.

- La partie qui est désignée à titre de « remboursement de primes » ou de « prestation désignée » sur les Formulaires de désignation entraînera automatiquement l’imposition de ces montants dans les mains du survivant admissible (sous réserve d’une déduction prévue ci-dessous). Aucun Feuillet T3 n’est alors requis par la succession (Table ronde sur la fiscalité des stratégies financières et des instruments financiers, Congrès 2019 de l’APFF, question 12).

- La partie non désignée à titre de « remboursement de primes » ou de « prestation désignée » sera imposable dans la succession à moins qu’elle ne choisisse d’attribuer (si le liquidateur rend ces sommes payées/payables) le montant aux héritiers (selon les modalités du testament). Dans ce dernier cas, la succession devra alors produire un Feuillet T3 et le remettre à l’héritier.

Déduction : lorsque les paiements se qualifient de remboursements de primes ou de prestation désignée, le survivant admissible pourra alors transférer la totalité ou une partie de cette plus-value à son REÉR/FERR ou acquérir une rente selon les possibilités énoncées précédemment (Tableau A.1).

- Délai : le même délai que celui mentionné préalablement à la « première période » s’applique également pour contribuer au REÉR/FERR ou pour acquérir une rente. Un reçu de contribution REÉR/FERR sera remis au survivant admissible (al. 60l) L.I.R.; voir le guide T4079 ou RC4177 ainsi que le document RC4177, p. 4, exemple).

- Diminution de la valeur durant cette deuxième période

Depuis 2009, s’il y a une diminution de la valeur du REÉR/FERR au moment du paiement final par rapport à la JVM de ce compte au moment du décès, cette perte pourra être déduite du revenu imposable du défunt (par. 146(8.92) ou 146.3 (6.3) L.I.R.). L’institution financière devra alors remplir le Formulaire RC249, qui permettra au liquidateur de produire une déclaration modifiée au nom du défunt (T1-ADJ et TP1-R). Cette déduction est restreinte à la perte subie entre la date de décès et la date de fermeture du compte, au plus tard le 31 décembre de l’année qui suit le décès. Le ministre peut toutefois renoncer par écrit à cette restriction (par. 146(8.93) et 146.3(6.4) L.I.R.). Il convient de prendre note que si l’allègement administratif de l’ARC ci-dessus prévu s’est appliqué, l’institution financière n’aura pas à fournir le Formulaire RC249.

Troisième période : revenus, gains (ou pertes) accumulés après le 31 décembre de l’année qui suit le décès jusqu’à la fermeture du compte REÉR/FERR

En vertu des dispositions de la Loi de l’impôt sur le revenu, si le compte de la fiducie REÉR/FERR est toujours ouvert après le 31 décembre qui suit l’année du décès, les revenus (gains) ne bénéficieront plus d’un report d’impôt. Ils devront être imposés dans la fiducie REÉR/FERR selon les règles applicables aux fiducies entre vifs (sauf exception) et une déclaration de revenus de fiducie devra être produite. Par conséquent, les revenus et les gains seront imposés soit dans la fiducie au taux marginal le plus élevé, soit ils pourront être attribués (si le fiduciaire rend ces sommes payées/payables) aux bénéficiaires et ainsi être imposables entre leurs mains.

À cette fin, il demeure que le fiduciaire du REÉR/FERR (soit l’institution financière) doit légalement avoir le droit de rendre ces sommes payées/payables aux bénéficiaires, ce qui peut être complexe lorsqu’il existe un conflit dans le cadre du règlement de la succession.

Précisons que si le transfert REÉR/FERR a lieu pendant cette troisième période, les roulements décrits précédemment seront néanmoins disponibles, pour autant que la fiducie REÉR/FERR soit demeurée ouverte ou que le ministre accorde une discrétion afin de prolonger le délai prévu à l’alinéa 60l) L.I.R. Cependant, le montant admissible au roulement sera limité à la JVM au 31 décembre de l’année qui suit celle du décès et l’allègement administratif ne sera pas applicable. Le volet administratif et fiscal sera toutefois beaucoup plus complexe. Les parties auraient définitivement intérêt à régler cette partie du dossier avant la fin de la deuxième période (REÉR : al. 146(4)c) L.I.R.; FERR : par. 146.3(3.1) L.I.R.).

Conclusion

- Si l’héritier est un survivant admissible:

- Conserver le compte REÉR/FERR ouvert durant le règlement de la succession permet au liquidateur de planifier d’imposer ou non, dans la déclaration de revenus du défunt, une partie ou la totalité de la JVM du REÉR/FERR au décès. Toute partie de la JVM du REÉR/FERR au décès qui n’est pas incluse dans la déclaration finale du défunt sera incluse dans la déclaration de revenus du survivant admissible pour l’année, entraînant ainsi la possibilité d’une deuxième planification (voir ci-dessous).

- Lorsque cela est possible, le survivant admissible peut transférer la totalité ou une partie du montant qui se qualifie de « remboursement de primes » ou de « prestation désignée » à son REÉR/FERR ou acquérir une rente et ainsi réduire l’inclusion dans sa déclaration de revenus. Comme ce choix s’applique également à la plus-value accumulée entre le moment du décès et la fin de la deuxième période (soit jusqu’au 31 décembre de l’année qui suit l’année du décès), conserver le REÉR/FERR ouvert permet de continuer l’accumulation à l’abri de l’impôt et ultimement de transférer ces sommes libres d’impôt au survivant admissible.

- Lorsque le paiement REÉR/FERR du défunt est versé à la succession, l’imposition de la plus-value accumulée après le décès peut être fractionnée entre le survivant admissible et la succession. En effet, la partie versée à la succession et désignée à titre de « remboursement de primes » ou de « prestation désignée » sur les Formulaires de désignation sera imposable dans les mains du survivant admissible (qui pourra appliquer la planification mentionnée à l’élément ii) ci-dessus) et par conséquent, seule la partie non désignée sera imposable dans la succession.

- Si l’héritier n’est pas un survivant admissible : fermer le compte REÉR/FERR rapidement après le décès et déposer les placements ou les sommes dans le compte de la succession permet de conserver la nature des revenus et des gains (au lieu d’être des prestations REÉR/FERR) qui seront imposables dans la succession (ou entre les mains des héritiers si le liquidateur rend ces sommes payées/payables), et ce, en respectant bien entendu les modalités du testament. Lorsqu’il y a plusieurs héritiers, il serait fortement souhaitable que le testament soit clair quant à ceux qui devront profiter des fruits et revenus et ceux qui profiteront de la croissance (gain en capital).

Par : Natalie Hotte, Pl. Fin., D. Fisc., Conseillère principale, Planification et fiscalité, Trust Banque Nationale, natalie.hotte@bnc.ca

L’auteure tient à remercier ses collègues Laurie-Anne Gagnon, LL. B., M. Fisc., Caroline Marion, LL. M., D. Fisc., Pl. Fin., et Marie-Claude Riendeau, LL. B., DDN, M. Fisc., TEP, Pl. Fin., de leurs précieux commentaires.

Ce texte a paru initialement dans le magazine Stratège de l’APFF, (Été 2020), vol. 25, no 2.