Depuis l’interdiction de la souscription de fonds distincts avec l’option de frais d’acquisition reportés (FAR) (deferred sales charge), les conseillers en sécurité financière ont majoritairement remplacé ce mode de rémunération par la rétrofacturation au conseiller (charge-back).

La rétrofacturation au conseiller se produit lorsque les assureurs versent aux intermédiaires une commission à la souscription de contrats individuels à capital variable (aussi appelés fonds distincts) et obligent ces derniers à rembourser une partie ou la totalité de leur commission si le client retire des sommes dans un certain délai (souvent de deux ans).

C’est ce que montre le Baromètre de l’assurance 2023. À cette occasion, on a demandé aux conseillers qui avaient vendu des contrats de fonds distincts au cours de la dernière année par quel type de rémunération ils avaient remplacé les FAR depuis leur interdiction, en juin dernier. Les répondants pouvaient indiquer un ou plusieurs types de rémunération de remplacement.

Parmi ceux qui utilisaient les FAR avant leur interdiction, 61 % ont répondu les séries de fonds avec rétrofacturation au conseiller, 45 % les séries sans frais ou sans commission (no-load) et 21 %, les frais d’acquisition initiaux ou frais d’entrée (front-end load). Peu de conseillers (8 %) ont affirmé avoir remplacé les FAR par les séries F ou à honoraires, basés sur l’actif, et payés uniquement par le client. Par ailleurs, bon nombre de conseillers utilisent une combinaison de modes de rémunération de substitution aux FAR.

En outre, parmi l’ensemble de ceux qui ont vendu des contrats de fonds distincts au cours de la

dernière année, 20 % des conseillers n’utilisaient pas les FAR, même avant l’interdiction.

Le fait que près des deux tiers des conseillers aient remplacé les FAR par les séries avec rétrofacturation est un signe qu’un segment de représentants en assurance de personnes ont besoin de recevoir des commissions élevées peu après avoir conclu une vente en fonds distincts.

Or, ceux-ci devraient s’attendre à ce que l’utilisation de la rétrofacturation soit davantage surveillée à l’avenir. En mai, le Conseil canadien des responsables de la réglementation d’assurance (CCRRA), dont fait partie l’Autorité des marchés financiers (AMF), statuait que « les risques inhérents à la rétrofacturation du conseiller commandent l’adoption de solides mesures de contrôle pour garantir un traitement équitable aux clients ».

Sans de telles mesures, les clients peuvent subir un préjudice, par exemple parce que « la commission au moment de la souscription peut encourager les conseillers (surtout les moins expérimentés dont le revenu est moins élevé) à vendre aux clients un produit qui ne leur convient pas », écrivait le CCRRA.

Parmi les mesures que devraient mettre en place les assureurs selon le groupe de régulateurs, on note la surveillance accrue des conseillers ou agences ayant des dettes de rétrofacturation. De plus, ces intermédiaires devraient communiquer au client, « au moment de la souscription et pendant la durée des barèmes de rétrofacturation, leurs options de frais d’acquisition » et sensibiliser ceux-ci aux conflits d’intérêts pouvant découler de la rétrofacturation.

L’interdiction des FAR en fonds distincts, entrée en vigueur en juin, a eu un effet important sur le mode de rémunération des conseillers en sécurité financière sondés. En effet, la part moyenne de leur revenu brut sous forme de FAR et de frais d’acquisition réduits (low load) est passée de 47 % en 2022 à 16 % en 2023, selon le Baromètre de l’assurance.

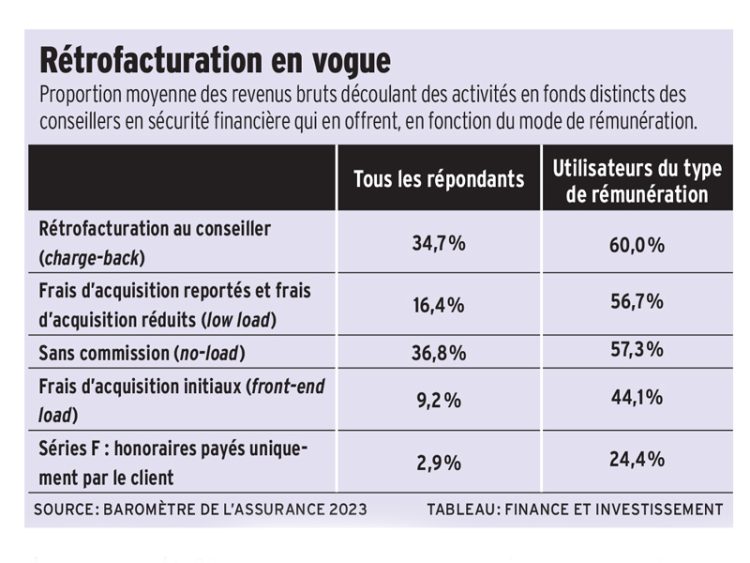

En 2023, l’option de souscription sans commission représente 37 % en moyenne des revenus bruts de l’ensemble des répondants et la rétrofactuation, 35 %. Les frais d’acquisition initiaux (9 %) et les séries à honoraires (3 %) complètent le tableau.

Par contre, en moyenne 57 % du revenu brut du sous-groupe des conseillers qui utilisaient réellement les FAR avant leur interdiction provenaient de ce mode de rémunération en 2023. Ils étaient âgés en moyenne de 52 ans (1 an de plus que les non-utilisateurs de FAR) et avaient 19 ans d’expérience (1 an de moins que les non-utilisateurs de FAR).

En comparaison, en 2022, en moyenne 78 % du revenu brut du sous-groupe analogue de conseillers utilisant les FAR provenaient de ce type de rétribution. Ils avaient une moyenne d’âge et une moyenne d’âge pratiquement identique à celle des non-utilisateurs de FAR, à 52 ans.

Par ailleurs, à l’instar des années passées, la tendance suivante se maintient : les conseillers qui adoptent un mode de rémunération le font souvent de manière uniforme pour tous leurs clients, puisqu’une part élevée de leur revenu brut en fonds distincts est sous une seule et unique forme. Le tableau ci-dessus montre la part moyenne des revenus bruts des conseillers qui utilisent chacune des formes de rémunération.

Pour voir ce tableau en grand, cliquez ici.