Plusieurs retraités devront financer une portion importante de leurs revenus de retraite à partir de leurs propres épargnes.

Sans surprise, ces retraités devront s’assurer, en continu, que leur répartition d’actifs est adéquate et reflète bien leur situation financière et personnelle.

Gérer le risque de placement durant la retraite

Durant la retraite, ou en approchant de celle-ci, il sera fort probablement pertinent de considérer diminuer le niveau de risque auquel le portefeuille est exposé.

En effet, en phase de décaissement, en raison des retraits qui seront effectués, les soubresauts des marchés financiers pourront se traduire directement en pertes réalisées (et non en pertes potentielles !).

Un plus grand conservatisme pourrait donc être pertinent, un conservatisme exagéré pourrait toutefois ne pas être profitable !

Une analyse

Imaginons un particulier de 30 ans qui commence à épargner en prévision de la retraite.

- Nous établirons son salaire annuel à 50 000 $ ;

- Nous présumons qu’il épargnera 10 % de son salaire annuel au REER ;

- Il vise une retraite à 60 ans.

Nous baserons nos hypothèses sur les Normes d’hypothèses de projection de l’Institut de planification financière :

- Un rendement annuel net de 4,0 % ;

- Un taux d’inflation de 2,1 % ;

- Un taux d’augmentation annuel des salaires de 3,1 % ;

- Nous présumons que le capital sera épuisé à 95 ans ;

Sous ces hypothèses, ce particulier réussira à accumuler un portefeuille REER dépassant légèrement 450 000 $ à 60 ans. Ce capital sera suffisant pour lui financer un revenu annuel indexé de près de 17 700 $ jusqu’à épuisement (à 95 ans).

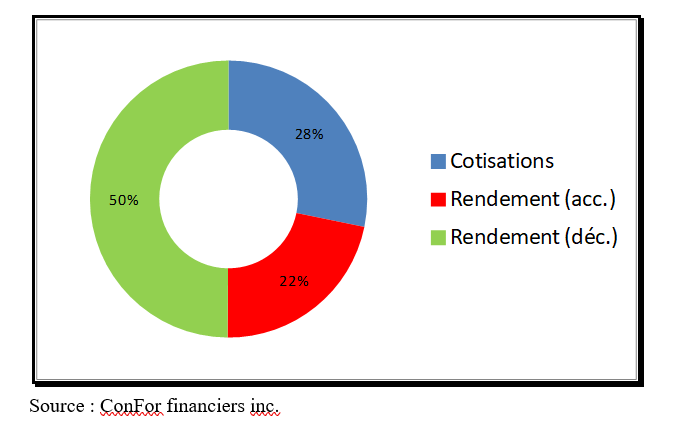

En résumé, ce particulier aura pu tirer un revenu total de son REER (éventuellement son FERR) égal à 900 832 $. Ces sommes proviennent des sources suivantes :

- Cotisations durant la phase d’accumulation : 254 263 $

- Rendement durant la phase d’accumulation : 197 201 $

- Rendement durant la phase de décaissement : 449 368 $

La représentation graphique de cette répartition des sources est des plus frappantes.

Pour consulter ce tableau en grand format, cliquez ici

En conclusion

Évidemment, une telle analyse sera très sensible aux hypothèses utilisées (rendement, rendement qui change au fil des ans ou non, durée respective des phases d’accumulation et de décaissement, espérance de vie, etc.).

On remarquera toutefois que le rendement obtenu durant la retraite demeure très important.

Les décisions d’investissements à la retraite doivent considérer cet élément.

Martin Dupras, a.s.a., Pl.Fin., M.Fisc, ASC

Fellow de l’Institut de planification financière

ConFor financiers inc.

Juillet 2025