La seule constance en économie, c’est le changement. Les grands bouleversements sont toujours le fruit de nouvelles idées et d’avancées technologiques. C’est ce que nous enseigne l’histoire économique au cours de l’évolution de l’humanité, comme le décrit si bien Yuval Noah Harari dans son livre Sapiens, vendu à plus de 8 millions d’exemplaires dans le monde.

En passant par l’agriculture, l’industrialisation au 19e siècle, par les transports, aux chaînes d’assemblage d‘Henry Ford, au modèle industriel japonais et aux technologies de l’information, l’économie traverse des phases de changements, des « game changers », qui modifient les règles du jeu pour les investisseurs. Depuis le début des années 2000, l’émergence de la Chine a entraîné une globalisation sans précédent de l’économie mondiale. Aujourd’hui, l’industrie pharmaceutique accélère les innovations depuis la pandémie, l’environnement bouscule nos sociétés qui établissent de nouvelles priorités et l’intelligence artificielle entre dans nos vies.

Des changements de paradigmes qui créent des gagnants et des perdants

Comme gestionnaires de portefeuilles, et comme conseillers en services financiers, nous devons toujours nous questionner sur ces changements et leur impact sur les marchés financiers. Sont-ils purement conjoncturels et temporaires, ou sont-ils durables et permanents?

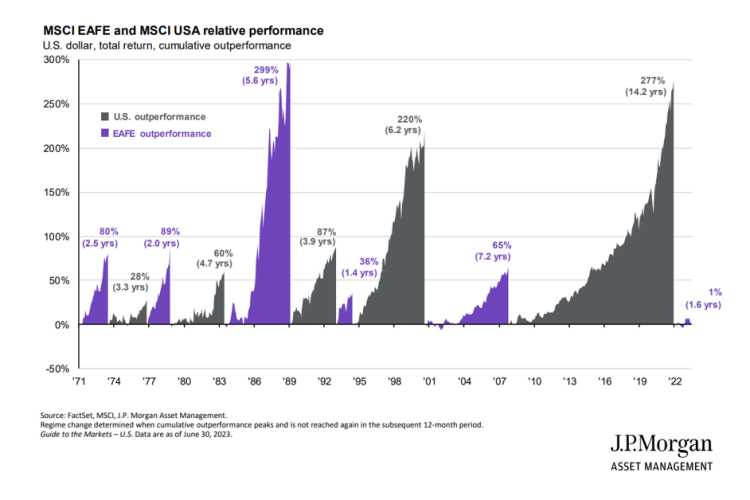

Depuis la crise financière de 2008-09, la bourse américaine a outrageusement surclassé les actions étrangères représentées par l’indice MSCI EAEO (Europe, Australasie et Extrême-Orient). Sa durée est la plus longue qui ait été observée depuis la création des indices MSCI en 1970, comme on peut l’observer sur le graphique plus bas. Comment peut-on l’expliquer?

À priori, les interventions répétées de la Réserve fédérale depuis 2008-09, et plus récemment au cours de la pandémie, ont forcé le maintien des taux d’intérêt à des niveaux historiquement bas. Ce qui a profité aux grandes sociétés de technologie américaines de façon démesurée, ainsi qu’à l’indice boursier américain de référence où elles sont largement représentées. On observe également que le marché boursier américain a dominé les autres places boursières depuis pratiquement 30 ans, mis à part deux brèves interruptions. Il en résulte aujourd’hui que la bourse américaine représente près de 70 % de l’indice MSCI Monde. Faut-il se préoccuper du phénomène, alors que l’économie américaine est estimée à 25 % de l’économie mondiale ? Est-ce que cette surperformance peut se maintenir?

Pour consulter ce graphique en grand format, cliquez ici.

Plusieurs questions suscitent la réflexion sur les prochains « game changers » qui influenceront les marchés boursiers dans les années à venir :

- Des changements importants s’opèrent sur la scène géopolitique mondiale qui pourraient quand même avantager la bourse américaine,

- La guerre en Ukraine et le rapprochement entre la Chine et la Russie inquiètent, en plus de remettre en question la globalisation tous azimuts prépandémie,

- Le retour vers un certain protectionnisme style « America First » de l’Administration Biden, a déjà entraîné des réactions similaires du Canada et de l’Europe, qui sont des partenaires commerciaux des États-Unis,

- Dans ce contexte, le $US va-t-il demeurer la principale monnaie dans les échanges internationaux?

- La croissance exponentielle de l’intelligence artificielle, que dominent les grandes sociétés américaines, telles Google et Microsoft, va-t-elle se poursuivre?

- À quel rythme se déroulera la transition énergétique vers les énergies renouvelables?

- Quels coûts seront engendrés par les changements climatiques, la protection des milieux naturels et la biodiversité?

- Quels seront les développements dans le domaine de la santé dans le monde postpandémique?

L’impact des nouvelles technologies et des « game changers » est abordé au chapitre 24 de notre livre Du porte-monnaie au portefeuille, 45 conseils pour mettre votre argent au travail .

Il n’y a pas de réponse précise à toutes ces questions. Mais l’histoire nous enseigne de rester prudents devant les excès de marché, qui se corrigent toujours, quelle que soit leur ampleur ou leur durée. À titre indicatif, la bourse américaine ne représentait que 49 % de l’indice MSCI Monde à la fin de 1999, comparativement à près de 70 % aujourd’hui.

Comment diversifier un portefeuille d’actions lorsque des incertitudes subsistent?

Il est difficile aujourd’hui de procéder selon une approche par pays. Elle est devenue désuète considérant la globalisation de l’économie. L’approche de diversification par secteur économique apparaît mieux adaptée aux marchés qui sont interreliés aujourd’hui. La société Nestlé est certes une compagnie suisse, mais son marché est mondial. Le même constat vaut pour Microsoft, Apple, Amazon, Louis Vuitton, Toyota, Sanofi, GlaxoSmithKline et plusieurs autres.

Depuis plusieurs années, les actions sont également segmentées selon leur propriété intrinsèque : titres de croissance, valeur, de qualité, à faible volatilité, momentum, pour ne mentionner que les plus importants.

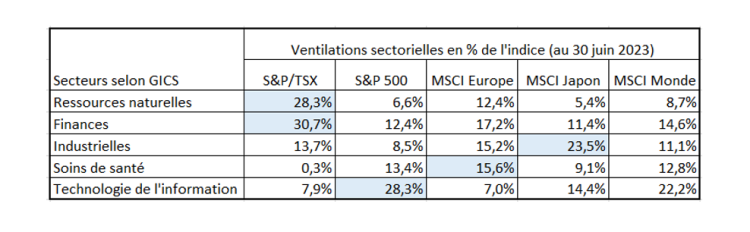

Alors comment s’y retrouver? Quelle est l’approche idéale? Quelle est la composition optimale? Est-il possible de prévoir avec exactitude quelle place boursière surperformera l’année prochaine? Dans les 2 ou 3 prochaines années? Une décision très difficile qui témoigne de l’importance de bien diversifier ses placements. Pour y répondre, le tableau plus bas nous montre la répartition des principaux secteurs de plusieurs indices boursiers.

Ventilation sectorielle – le S&P 500 dopé par les technos

Même si l’approche par pays ne tient plus comme seul critère de diversification, leurs disparités économiques justifient qu’on examine les différences sectorielles observées sur leur marché boursier respectif. C’est ce qu’on peut voir au tableau ci-dessous. La prédominance relative des technos dans l’indice S&P 500, par rapport aux autres indices boursiers, explique clairement la surperformance du S&P 500 depuis les trente dernières années.

Pour consulter ce tableau en grand format, cliquez ici.

En dépit de l’élan des changements technologiques qui devrait se poursuivre, on peut douter que l’engouement récent pour les développements liés à l’IA et à ChatGPT justifie la surperformance d’une poignée de titres seulement. Depuis le début de l’année, toute l’appréciation du S&P 500 provient de la performance de 7 titres : Apple, Microsoft, Alphabet, Amazon, NVIDIA, Tesla et Meta. Les 493 autres affichent collectivement une performance négative. Nous sommes ici témoins d’une concentration dans la performance.

Maintenant, que nous enseigne notre « check-list » du gestionnaire?

En conclusion, il s’agit de chercher les réponses à 3 questions fondamentales avant d’établir une stratégie de placement :

Est-ce purement temporaire ou assistons-nous au début d’une nouvelle tendance?

Le long cycle de domination des technos est susceptible de se poursuivre et de favoriser la bourse américaine qui en est davantage pourvue que les autres marchés dans le monde.

Ça dure depuis combien de temps ? Moins de 3 ans ? Plus de 5 ? Plus de 10 ans ?

Sur les dernières 30 années, les sociétés américaines de technologie ont dominé le plus souvent sur les autres secteurs, favorisant les bourses américaines. Mais il est probablement sage de réduire leur pondération en faveur des bourses étrangères à ce stade-ci du cycle, pour une meilleure diversification.

Est-ce soutenable ?

- Les écarts de performances entre les différentes places boursières et/ou entre les secteurs sont-ils importants ?

Oui, les différences sont importantes.

- Y a-t-il une concentration des performances dans un seul secteur ?

Oui, quelques titres expliquent la performance du secteur techno.

- Les évaluations sont-elles élevées historiquement, voir exagérées ?

L’évaluation du S&P 500 n’est pas exagérée, compte tenu du potentiel de croissance de ces sociétés, mais elles sont évaluées au-delà de leurs moyennes historiques. Par ailleurs, les évaluations des bourses étrangères – Europe et Japon – demeurent en deçà de leurs moyennes historiques.