C’est en avril 2013 que je débutais mes chroniques, à l’époque mensuelles, intitulées l’assurance d’une vie. Voilà qu’en cette fin janvier 2022 je prends quelques lignes pour vous saluer chers lecteurs et remercier le journal Finance et Investissements et l’équipe de la Zone Expert de m’avoir offert une tribune de choix pour partager mon expérience professionnelle du milieu des services financiers en assurance de personnes.

En tout 58 parutions qui je l’espère ont apporté à certains conseillers une perspective différente ou complémentaire à l’exercice de leur profession en sécurité financière.

La toute première chronique portait sur les prestations du vivant avec comme titre : Conseillers êtes-vous bien protégés?

Pour boucler la boucle, je la reprends ici en y apportant quelques ajustements car la question est toujours pertinente et d’actualité en gestion des risques

Nous, les conseillers en services financiers, peu importe notre secteur d’activité, sommes confrontés au quotidien à des imprévus de toutes sortes. Comme la plupart des gens me direz-vous, mais, à la différence que la gestion des risques financiers inattendus demeure au cœur de nos préoccupations. Les pressions économiques, la direction des marchés financiers, les soucis de santé, les problèmes familiaux, pour ne nommer que ces facteurs, apportent leur lot d’impondérables dont nous veillons, selon les circonstances, à adoucir les impacts pour le bien-être de nos clients.

Cela dit, j’ai choisi pour entamer ces chroniques sur les prestations du vivant de faire l’étude du cas de notre profession; puisqu’elle comporte de multiples niveaux de risque. Employé, travailleur autonome, chef d’entreprise et dirigeant, les mêmes dangers nous guettent. Or, le filet de sécurité qui devrait nous protéger n’est pas toujours tissé de la même manière. À preuve pour certains, c’est l’employeur qui procure un minimum d’assurance alors qu’à d’autres, la responsabilité de se protéger leur incombe totalement.

À quand remonte votre dernier autodiagnostic ?

Il est rare que le calcul des épargnes requises en vue de la retraite et des besoins de décaissement une fois à la retraite, tienne compte du manque à gagner et du vide financier qu’une interruption de revenu en phase d’accumulation ou de l’empiètement du capital pour cause de maladie ou de blessure pourraient engendrer.

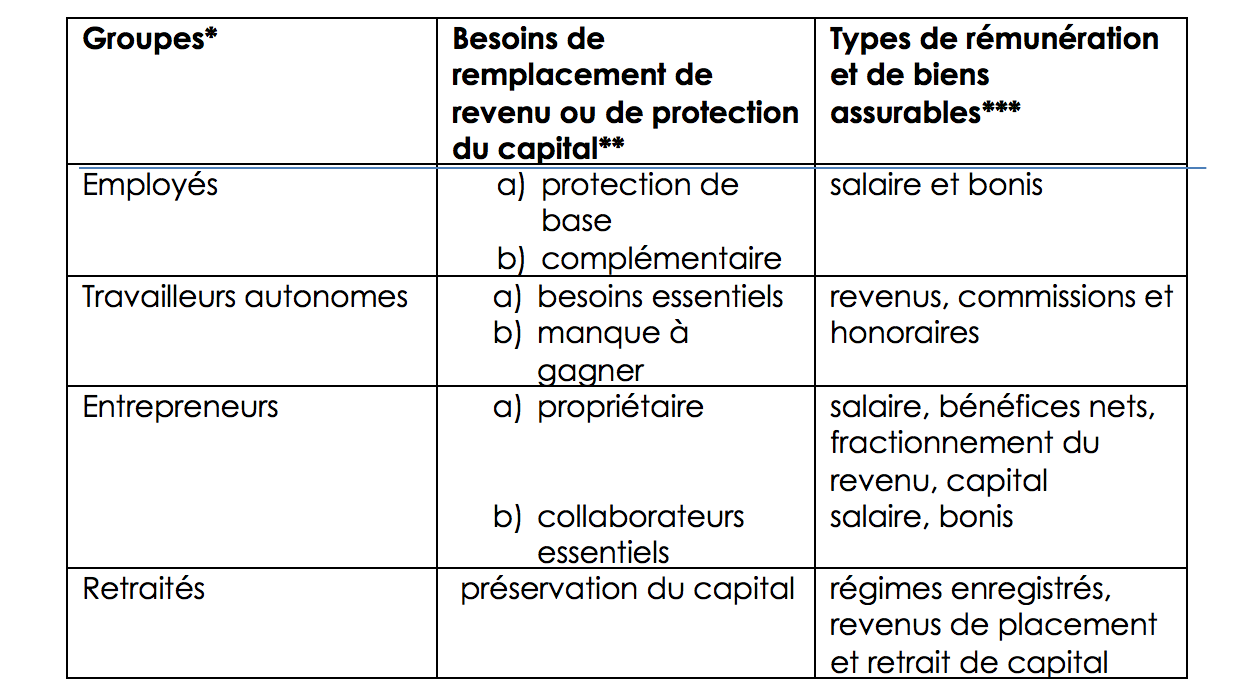

Selon le type de rémunération et les régimes accessibles aux divers groupes, les besoins de chacun de ces groupes et les solutions qui leur sont offertes varient selon les circonstances.

Pour voir ce tableau en grand, cliquez ici.

(*) En analysant ainsi les diverses protections que chacun des groupes peut obtenir et les conditions qui s’y rattachent, nous comparerons la situation des conseillers avec celles d’autres travailleurs qui sont nos clients. Ce diagnostic nous procurera les outils nécessaires pour répondre à cette question empruntée d’une affiche publicitaire : d’un point de vue financier, quel est le pire, mourir d’une crise cardiaque ou y survivre? C’est une des premières affiches publicitaires qui avait attiré mon attention sur l’importance des assurances prestations du vivant.

Si d’un point de vue financier le pire est assuré, la personne et sa famille y survivront sans doute mieux.

(**) En prestations du vivant, les besoins gravitent toujours autour de ces deux facteurs : la perte de revenu et la perte de capital. Contrairement aux besoins financiers occasionnés par le décès, qui peuvent être comblés par l’assurance-vie, ceux identifiés du vivant pourront faire appel à un éventail de prestations qui répondent à des attentes plus ciblées. Par exemple, l’assurance invalidité rattachée au rachat de parts en cas d’invalidité ou encore l’assurance épargne retraite.

En ce début d’année marqué par une période de turbulence dans les marchés financiers, l’occasion est tout indiquée pour revoir la gestion des risques dans son ensemble et particulièrement pour les prestations du vivant et boucler la boucle de l’analyse des besoins !