Comme attendu, le 4e trimestre de 2023 apporte son lot de surprises, créant des opportunités pour les conseillers, gestionnaires de portefeuille et investisseurs qui souhaitent optimiser leurs rendements en revenu fixe et sur les liquidités, dans un marché obligataire encore à escompte.

Les principales données économiques d’octobre, publiées en novembre, semblent indiquer que les efforts des banques centrales portent leurs fruits : les différentes mesures d’inflation aux États-Unis et au Canada ont été légèrement en dessous des attentes et évoluent vers la cible de 2 % [1][2]:

États-Unis :

- Indice des prix à la consommation (IPC) : 3,2 % sur les 12 derniers mois (contre 3,3 % attendus)

- Dépenses personnelles de consommation (DPC) : 3,0 % annualisés (contre 3,4 % le mois précédent)

- Taux de chômage : 3,9 % (en hausse de 0,50 % par rapport au creux de 3,4 % en avril)

- Produit intérieur brut au 3e trimestre (PIB / Q3 PIB) : 5,6 % annualisé

Canada :

- Indice des Prix à la Consommation (IPC) : 3,1 % sur les 12 derniers mois (contre 3,1 % attendus)

- Taux de chômage : 5,8 % (en hausse de 0,8 % par rapport au creux de 5 % en avril)

- Produit intérieur brut au 3e trimestre (PIB / Q3 PIB) : -1,1% annualisé

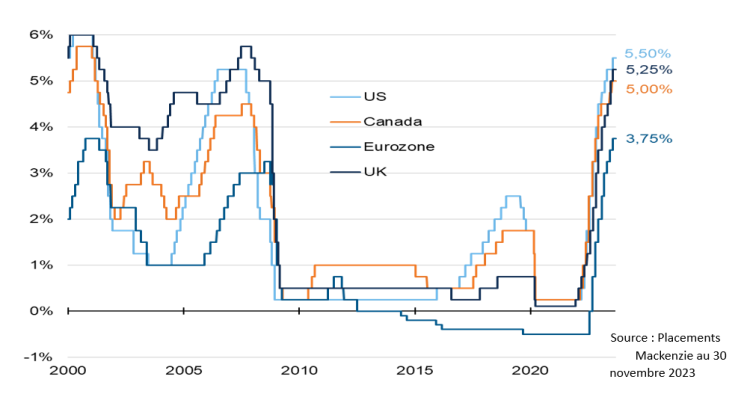

Les taux directeurs, aussi bien au Canada qu’aux États-Unis, semblent avoir atteint leur pic et se trouvent en territoire suffisamment restrictif pour entraîner le ralentissement souhaité de l’économie, permettant de ramener l’inflation vers les niveaux visés et acceptables pour les banques centrales.

Pour consulter ce graphique en grand format, cliquez ici.

Remis dans le contexte actuel, le ralentissement économique est perçu par les acteurs de marché comme de « bonnes » nouvelles, indiquant le niveau actuel des taux directeurs comme étant assez élevé. Tout en gardant à l’œil les prochaines données d’inflation, de croissance de l’économie et d’emploi, les craintes concernant de futures hausses de taux semblent s’apaiser. Au moment d’écrire ces lignes, la Banque du Canada venait de laisser son taux directeur inchangé à 5 % pour la 3e fois consécutive.

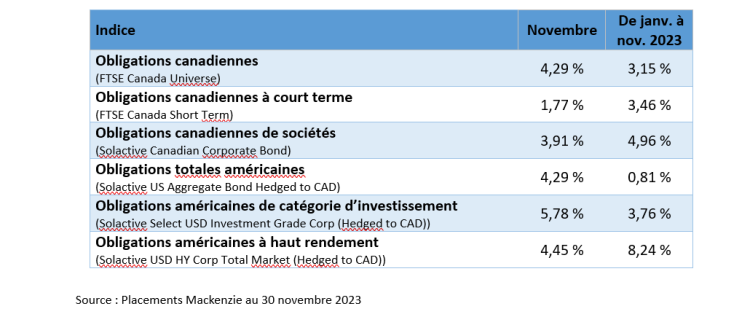

De manière générale, le marché des titres à revenu fixe a bénéficié de cet environnement avec des rendements pour le seul mois de novembre ayant permis de ramener certains segments de marché en territoire positif :

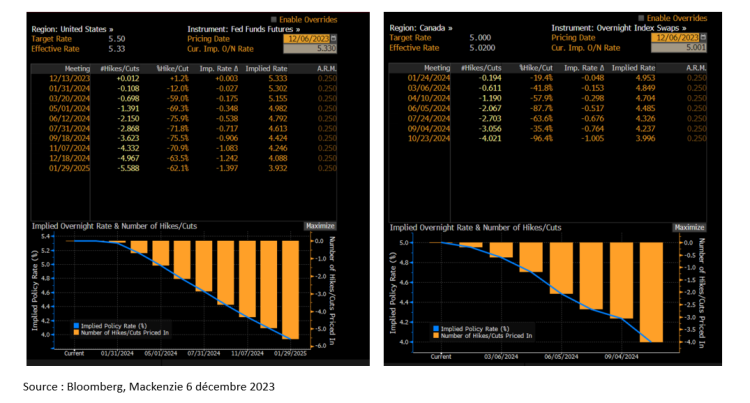

(Juste) après les hausses, les baisses?

L’attention se porte maintenant déjà sur les anticipations des baisses de taux à venir : « À quel moment? » et « De quelle amplitude? » Les attentes du marché reflètent environ 5 baisses de taux aux États-Unis d’ici la fin 2024 (soit une baisse d’environ 125 points de base) et environ 4 baisses d’ici octobre 2024 au Canada (baisse d’environ 100 points de base) .

Pour consulter ces tableaux en grand format, cliquez ici.

Résumons la situation avant de continuer. Les hausses de taux commencent à avoir l’effet escompté. L’économie commence à montrer les signes de ralentissement attendus par les banques centrales. Les hausses de taux semblent ne plus être un souci immédiat.Les acteurs de marché voient donc de bonnes raisons d’être optimistes pour les titres à revenu fixe en 2024.

Les entrées d’actifs dans les fonds négociés en Bourse (FNB) titres à revenu fixe reflètent ce sentiment positif et une repondération du revenu fixe dans les portefeuilles. Pour les 11 premiers mois de 2023, les entrées nettes d’actifs dans les FNB de titres à revenu fixe ont été de 19,8 G$ (57 % des entrées nettes totales en FNB en 2023).[3]

Outre le besoin de rééquilibrer le revenu fixe dans les portefeuilles pour respecter les profils de risque et l’allocation d’actifs stratégique, les attentes de rendements présentent un aspect attrayant: le gain en capital.

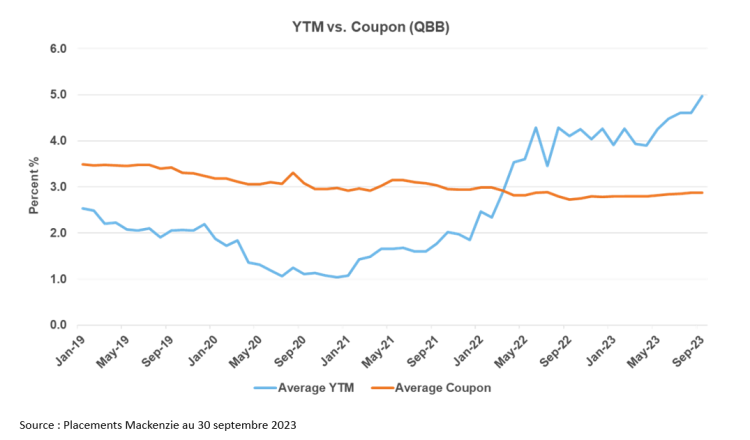

Le rendement à l’échéance représente le rendement annualisé attendu sur un titre de revenu fixe à l’échéance. Schématiquement, ce rendement est composé de l’intérêt (coupon) +/- l’appréciation/la dépréciation du capital entre le moment de l’achat et le moment où l’obligation arrive à échéance au pair.

Telles que détaillées dans un précédent article sur Le rôle des FNB de titre à revenu fixe, les hausses de taux en 2022 (et 2023) ont fait que les obligations en circulation au moment de ces hausses de taux ont vu leur prix s’ajuster à la baisse sur le marché et se transiger à escompte, de manière à ce que leur rendement à échéance soit équivalent à celui d’obligations nouvellement émises aux taux prévalents plus élevés. Dans ce cas, le rendement à échéance des obligations surpasse le revenu d’intérêt payé par l’obligation (le coupon), car il inclut du gain en capital : la différence entre le prix actuel et le prix à l’échéance au pair.

Pour consulter ce graphique en grand format, cliquez ici.

L’attrait pour les obligations dites à escompte, qui représentent toujours une forte proportion des obligations en circulation, s’explique alors facilement. La fiscalité sur le gain en capital étant plus avantageuse que sur les revenus d’intérêts, le rendement net après impôts sera donc supérieur pour une obligation dont le rendement est constitué à la fois de gain en capital et d’intérêts par rapport à un titre à revenu fixe dont le rendement à échéance provient exclusivement de revenu d’intérêts.

Cette distinction semble d’autant plus pertinente à considérer en regardant les allocations en certificats de placement garanti (CPG) et produits de compte d’épargne à intérêts élevés (dont l’impact de la décision du Bureau du surintendant des institutions financières (BSIF) sur les rendements est à surveiller). Pour ces produits le rendement est constitué uniquement d’intérêts alors que certains titres à revenu fixe à ultra court terme semblent offrir un profil de rendement similaire, mais sont fiscalement plus avantageux.

Clause de non-responsabilité: Les placements dans les fonds communs peuvent donner lieu à des commissions de vente et de suivi, ainsi qu’à des frais de gestion et autres. Veuillez lire le prospectus avant d’investir. Les fonds communs ne sont pas des placements garantis, leur valeur varie fréquemment et leur rendement antérieur peut ne pas se reproduire. Le contenu de ce commentaire (y compris les faits, les perspectives, les opinions, les recommandations, les descriptions de produits ou titres, ou les références à des produits ou titres) ne doit pas être pris ni être interprété comme un conseil en matière de placement ni comme une offre de vendre ou une sollicitation d’offre d’achat, ou une promotion, recommandation ou commandite de toute entité ou de tout titre cité. Bien que nous nous efforcions d’assurer son exactitude et son intégralité, nous ne sommes aucunement responsables de son utilisation.

[1] The Fed – Monetary Policy: Monetary Policy Report (Branch) (federalreserve.gov) : La Fed vise une inflation moyenne telle que définie par le PCE de 2% sur un horizon de moyen à long terme et a un mandat de plein emploi

[2] Inflation – Banque du Canada : La Banque de Canada vise une inflation telle que définie par le CPI de 2% à l’intérieur d’une bande de 1% à 3%

[3] Canadian ETF Flows – November 2023: Riding into year-end with a renewed risk appetite (ETF Research & Strategy) (bluematrix.com)