Après la difficile année 2020 pour le secteur de l’assurance de personnes au Québec, l’année 2021 a été prometteuse pour les assureurs qui font affaire au Québec, tant sur le plan de la croissance des revenus que sur celui de leur rentabilité.

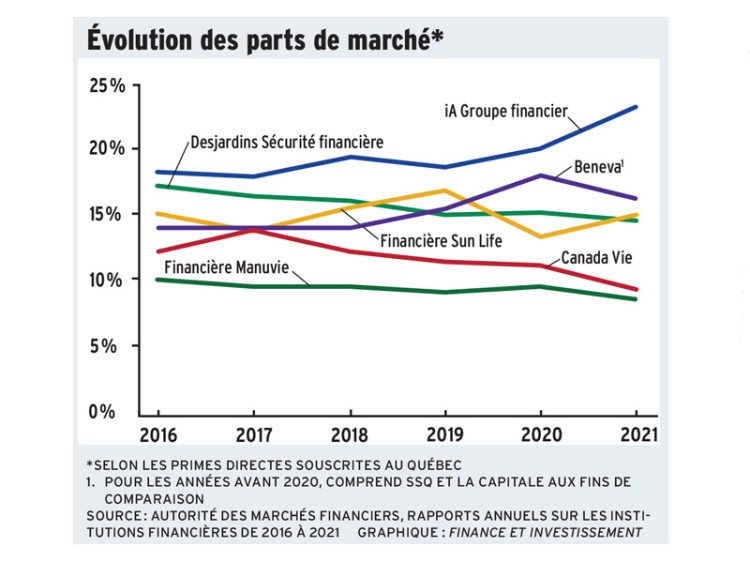

C’est ce que montre le Rapport annuel sur les institutions financières et les agents d’évaluation du crédit 2021 de l’Autorité des marchés financiers (AMF), qui procure un portrait de l’évolution des parts de marché des assureurs de personnes au Québec ainsi que de leur marge bénéficiaire.

Après 2020, une annus horribilis (année horrible) comme la caractérise Eli Pichelli, consultant indépendant en distribution d’assurance, 2021 apparaît comme une annus mirabilis (année merveilleuse).

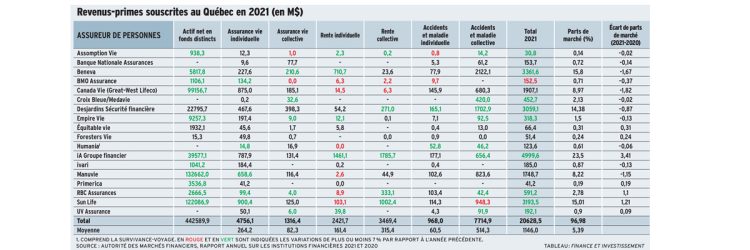

« Les primes directes souscrites au Québec, après avoir diminué de 2,4 % en 2020, ont augmenté de 18,4 % en 2021 », notamment en raison de la hausse des primes directes souscrites des assureurs québécois et des assureurs canadiens, lit-on dans ce rapport. Les primes directes souscrites en assurance collective ont enregistré une hausse de 26,2 % en 2021, et de 8,1 % en assurance individuelle.

Par rapport à 2020, les hausses de primes directes souscrites au Québec en 2021 se sont établies à 6,4 %, 13,5% et 4,7% respectivement pour le secteur de l’assurance vie individuelle, celui des rentes individuelles et celui de l’assurance accidents et maladie individuelle.

L’année 2021 a aussi été plus rentable pour les assureurs. Dans le secteur de l’assurance vie individuelle, les bénéfices après impôt se sont chiffrés à 19% des revenus, comparativement à-1,54% en 2020 et à-2,66% en 2019. Sur le plan des rentes individuelles, les bénéfices sont passés de 1,41% des revenus en 2020 à 31,5 % en 2021, et au chapitre de l’assurance accidents et maladie individuelle, de 10,7 % à 33,2 %. Ces données reflètent l’ensemble des activités canadiennes et étrangères des assureurs du Québec, et non seulement celles effectuées dans la province.

Forteresse Québec

Le Québec est un château fort… des assureurs québécois aussi, comme le montre le rapport de l’AMF.

En ce qui concerne les parts de marché des principaux assureurs, iA Groupe financier, Beneva et Desjardins Sécurité financière (DSF) figurent en première, deuxième et quatrième place respectivement et accaparent ensemble 53,8 % des primes directes souscrites. En 2019, ce trio détenait la moitié des parts de marché. La Financière Sun Life (FSL), dont le siège social est à Toronto, mais qui a été fondée à Montréal en 1865, arrive au troisième rang en 2021 avec 15% des parts de marché.

Quand on analyse la totalité des primes souscrites en 2021, on constate que les assureurs qui ont marqué des gains en parts de marché sont relativement peu nombreux. On retrouve iA, dont la part est passée de 20,1 % à 23,5 % de 2020 à 2021. C’est aussi le cas de la FSL, en hausse de 13,8% à 15% durant la même période, et RBC Assurances, qui a vu sa part augmenter de 1,7% à 2,8 %.

Par ailleurs, le profil des assureurs dominants dans chaque secteur varie. En assurance vie individuelle, la FSL arrive en tête des parts des marché, suivie de la Canada Vie, iA, Manuvie et DSF. La FSL a vu sa part de ce sous-secteur passer de 17,75% à 18,67% de 2020 à 2021 et Manuvie, de 13,24 % à 13,66 %. Par contre, la part de marché de la Canada Vie a décliné de 0,9 point de pourcentage, pour se chiffrer à 18,15% en 2021, alors que celle de DSF a baissé de 0,58 point, pour s’établir à 9,7 %. La part d’iA est demeurée stable.

En assurance accidents et maladie individuelle, iA arrive au premier rang avec une part de ce sous-secteur de 15,34 %, suivie de DSF (14,29 %), la Canada Vie (12,63 %), Combined d’Amérique (10,39 %) et la FSL (9,9 %). Par rapport à 2020, DSF est pratiquement la seule à voir sa part de marché augmenter (+0,46 point), les autres connaissant de légers reculs ou une part stable.

En rentes individuelles, iA continue de dominer avec une part de marché de 59,99 %, suivie de Beneva (29,18 %), la FSL (4,23 %), DSF (2,23 %) et UV Assurance (1,63 %). Par rapport à 2020, Beneva a vu sa part de ce segment de marché augmenter (+1,81 point), tout comme UV (+1,17 point).

L’effet de la pandémie

Cette annus mirabilis 2021 tient en grande partie à la pandémie, selon Philippe Cleary, directeur principal, produits d’assurance, d’épargne et de retraite individuelles à iA. Celle-ci « a éveillé les gens au besoin d’assurance, ce dont toute l’industrie a bénéficié en 2021, dit-il. Historiquement, l’assurance vie ne croît pas beaucoup, et cette année [2022], on retourne à la normale. »

Le tableau ci-dessous compare l’évolution des parts de marché entre 2020 et 2021, et met en évidence les principales progressions et régressions dans les différents sous-secteurs.

Pour voir ce tableau en grand, cliquez ici.

Par rapport à 2020, iA enregistre une progression de 20,6 % de ses actifs nets en fonds distincts pour 2021. En assurance vie individuelle, ses primes souscrites au Québec ont crû de 6 %, en rentes individuelles, de 16,1 %, et en accidents et maladie, de 5,3 %.

D’autres sociétés ont bien progressé sur tous les fronts, notamment Beneva, dont les gains sous les quatre rubriques sont de 7,9 %, 4,5 %, 21% et 2,3 %. C’est le cas aussi d’Empire Vie:9,5 %, 5,9 %, 17,6% et 6,5 %.

Du côté des grandes sociétés canadiennes, les résultats sont partagés. La Canada Vie, Manuvie et la FSL réussissent bien dans tous les secteurs, sauf celui des rentes individuelles. Les baisses à ce dernier chapitre ne sont rien de nouveau, selon Adrien Legault, conseiller juridique principal au Réseau d’assurance IDC Worldsource : « Certaines compagnies ont décidé de se retirer du marché des rentes ou de certains produits. Selon moi, c’est vraiment le fait d’une orientation délibérée. »

On peut en dire autant de BMO Assurance et de RBC Assurances, qui toutes deux ont essuyé des reculs de-42,7 % et de-15,5 % en rentes individuelles par rapport à 2020. Par contre, elles ont obtenu une bonne performance en 2021 au chapitre des actifs nets en fonds distincts, catégorie où elles dominent, leurs actifs bondissant de 40,1% et 38,8 % respectivement en comparaison avec 2020. En assurance vie individuelle, elles tirent également leur épingle du jeu avec des avancées de 18,8 % et 10,2 %, mais BMO essuie un revers de-23,8% en accidents et maladie individuelle, où RBC tient la route avec un gain de 3,6 %.

Pas de hasard

« Il n’y a pas de chance, pas de hasard ! » dit Adrien Legault, commentant la performance des assureurs de personnes au cours des dernières années dans le domaine des assurances individuelles. Les compagnies qui mènent au palmarès des primes souscrites au Québec « ont investi et elles récoltent les résultats », ajoute-t-il.

Les gains au chapitre des fonds distincts sont les plus spectaculaires et tiennent surtout aux conditions très favorables des marchés financiers en 2021, juge Eli Pichelli. Selon lui, la déconfiture des marchés en 2022 va encore favoriser le secteur. « Les ventes vont continuer de croître en 2022, parce qu’il sera plus facile pour les conseillers de montrer les avantages des produits avec garanties », dit-il.

Dans ce sous-secteur, les performances des grands assureurs comme Manuvie et la FSL sont les plus remarquables. Certes, sur le plan du gain net, BMO et RBC mènent le bal. Cependant, ces actifs, de 1,1 G$ et 2,7 G$ respectivement, sont encore relativement modestes comparativement à ceux de Manuvie (132 G$) et de la FSL (122 G$), qui ont crû respectivement de 13,2% et 12,5 %.

Les analyses d’Eli Pichelli et de Philippe Cleary confirment celle d’Adrien Legault selon laquelle il n’y a pas de hasard. « Les conseillers qui ont augmenté leurs ventes maintenant, c’est à cause de ce qu’ils ont fait pendant la pandémie pour demeurer en contact avec leurs clients; c’est eux qui en profitent aujourd’hui. À l’inverse, ceux qui ont moins bien performé sont ceux qui se sont moins bien adaptés aux changements technologiques. »

Ce qui est vrai pour les individus l’est aussi pour les organisations, dont iA. « On était parmi les compagnies les plus prêtes à faire affaire dans le nouvel environnement, fait ressortir Philippe Cleary. Tout était en place pour rencontrer les clients en ligne, par exemple, et effectuer des signatures électroniques. Et les représentants se sont tournés vers les firmes qui pouvaient répondre à leur demande. »

Adrien Legault, qui accorde sa faveur à iA, confirme cette lecture. « Elle a une équipe, une expertise, d’excellents produits et va très loin dans le soutien aux conseillers. Il y a quelques années, elle a dit qu’elle avait l’intention de devenir la quatrième Big Life au Canada. On a avantage à la prendre au sérieux, parce qu’elle est capable de faire le travail. »

Un choix stratégique soutient également l’avancée d’iA, mais aussi de Beneva: » On est très présent dans le marché familial et intermédiaire, indique Philippe Cleary, alors que les autres assureurs sont très présents dans le haut de gamme et ont délaissé la classe moyenne et les travailleurs. »

Pour voir ce tableau en grand, cliquez ici.