Très nombreuses considérations

Cette question est complexe notamment parce que la réponse sera influencée par tellement de considérations. Parmi ces considérations, nommons :

- L’espérance de vie du particulier, son espérance de vie statistique (basée sur son âge, sa santé, ses habitudes de vie, etc.) et sa perception de son espérance de vie («chez nous on meurt tous à 70 ans » ou « mes chums meurent tous à 70 ans »).

- Les besoins de revenu du particulier et son accès à différentes sources de revenus (la décision sera bien différente pour celui qui a des REER, CELI ou autre que pour celui qui n’a que les rentes gouvernementales pour survivre).

- Le rendement attendu sur les placements de celui qui en possède.

- Le nombre d’années cotisées au RRQ et l’historique de salaires du particulier.

- La présence de considérations successorales, notamment pour le célibataire qui n’a pas d’enfant ou qui a des enfants majeurs.

- La gestion du risque de survie.

- La perception même du RRQ (notamment, la crainte de modifications éventuelles au régime).

- Des vieux acquis (« on m’a toujours dit de prendre cette rente dès que possible »).

- Le mimétisme : Le dictionnaire Larousse définit le mimétisme comme suit : « Reproduction machinale, inconsciente, de gestes et d’attitudes des gens de l’entourage ».

Ces considérations, et d’autres, font parfois en sortes que même devant la meilleure analyse et les meilleures recommandations possibles, le particulier peut baser sa décision sur des considérations non-financières.

Plusieurs analyses

L’institut canadien des actuaires (ICA) publiait en Juillet dernier une analyse très étoffée de cette question. Cette analyse portait sur le Régime de pension du Canada (RPC) et même s’il est vrai que des différences existent entre le RPC et le RRQ, leur conclusion peut être retenue (le souligné est de nous). :

« Dans l’ensemble, pour la majorité des Canadiens qui ont suffisamment d’épargne dans un REER ou un FERR pour accroître leur revenu de retraite annuel garanti, la bonne décision relative au report des prestations du RPC dépend du rendement actuel des placements et de l’espérance de vie. Compte tenu des faibles taux d’intérêt actuels et des attentes de longévité de la population en général, le présent document conclut que le report des prestations du RPC est manifestement une stratégie avantageuse sur le plan financier. »

Lors du dernier congrès de l’IQPF (tenu virtuellement les 24 et 25 septembre), je présentais également une analyse sur ce sujet. L’analyse présentée était basée sur les hypothèses suivantes : Un particulier de 60 ans. Des salaires passés dépassant toujours le MGA. On ne travaille plus après 59 ans. Calcul de la réduction exacte du RRQ avant 65 ans. Seul le régime de base est considéré. Chiffres présentés sans aucune inflation ou croissance du MGA.

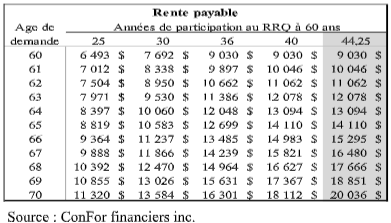

Les deux tableaux suivants sont tirés de cette présentation. Le premier tableau présente, selon le nombre d’années cotisées au RRQ à 60 ans, la rente que le particulier pourrait recevoir selon l’âge de la demande. Notons que la dernière colonne ombragée est présentée ici pour illustrer les rentes maximales mais remarquons qu’il n’est pas possible d’avoir cotisé 44,25 années au RRQ à 60 ans.

Utilisons la colonne de 40 ans de cotisations (l’avant dernière). On constate que si le particulier demandait sa rente à 65 ans, il recevrait, selon nos hypothèses, 14 110 $ par année. Sans surprise, s’il choisissant de toucher cette rente à 60 ans, elle serait réduite de 36 % (7,2% par année) pour atteindre 9 030 $. La conclusion pourrait être la suivante : Ce particulier qui à 60 ans et qui choisit de ne pas toucher sa rente, il la reporte d’une seule année à 61 ans, évite une pénalité de 7,2% (de 60 à 61 ans). On a parfois tendance à mettre ce chiffre de l’avant, 7,2%. Mais revenons au tableau, ce particulier qui choisit de ne pas toucher sa rente à 60 ans mais choisit plutôt de la toucher à 61 ans verra (sans inflation) sa rente passer de 9 030 $ à 10 046 $. Il s’agit plutôt d’une augmentation de 11,3% de cette rente. Devant ce chiffre, 11,3%, est-il possible qu’un particulier soit plus enclin à reporter, ne serait-ce que pour un an, sa décision? L’an prochain on revisitera cette décision.

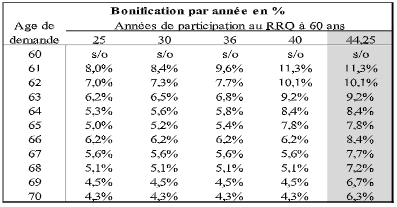

Le tableau suivant reprend les mêmes chiffres que le tableau précédent mais illustre, pour tous ces cas, l’impact, en pourcentage, de reporter d’une seule année le début de la rente. Pour celui qui a cotisé 40 ans au régime à l’âge de 60 ans, le report de 60 à 61 ans augmente la rente de 11,3%. L’année suivante, le report de 61 à 62 ans, s’il en décide ainsi, augmente la rente de 10,1 % (la rente passerait de 10 046 $ à 11 062 $). On notera que pour ceux qui ont cotisé peu d’années au RRQ, les colonnes de gauche, la décision de reporter est, en comparaison, moins profitable en raison du jeu de la « Période cotisable » au RRQ.

En conclusion

Quatre constats peuvent être tirés ici :

- Le report est fréquemment (mais pas toujours) profitable

- L’objectif n’est pas de forcer nos clients à reporter mais à les amener à considérer ce qui est fréquemment une décision profitable

- La décision de reporter d’une année à l’autre (par exemple de 60 à 61 ans et de 64 à 65 ans) n’a pas toujours la même valeur

- La décision ne doit par porter sur 5 ou 10 ans, on la présente plutôt annuellement : « On reporte cette année et on s’en reparle dans un an »

Merci à Madame Nathalie Bachand pour l’idée originale de cette analyse.

Note : 1 – 0,50 % + 0,10 % X rente du participant / rente maximale

Martin Dupras, a.s.a., Pl.Fin., M.Fisc, ASC

Fellow de l’IQPF

ConFor financiers inc.

Octobre 2020

Vous voulez parfaire vos connaissances sur la RETRAITE, conseiller vos clients sur leurs régimes de retraite, le RRQ et plus encore ? Notre cours « Formation de haut niveau sur la retraite » sera présenté virtuellement en novembre prochain. Trouvez plus d’informations en cliquant ici.