Faisant face à une contestation généralisée, le Ministère a décidé de modifier le projet initial du 18 juillet 2017 pour un nouveau système qui réduit le plafond des affaires admissible à la déduction accordée aux petites entreprises (« DPE ») pour les sociétés qui déclareraient plus de 50 000 $ de revenus passifs.

La réduction du montant admissible à la DPE se fait graduellement, à raison de 5 $ par 1 $ de revenus passifs qui dépassent la somme de 50 000 $, jusqu’à ce qu’on atteigne 150 000 $ de revenus passifs, après quoi le plafond des affaires de 500 000 $ est entièrement éliminé. Comme on tolère 50 000 $, c’est la somme additionnelle de 100 000 $ de revenus passifs qui vient réduire le montant admissible à la DPE. Ainsi, dans un contexte où la société perd sa DPE sur un montant maximal de 500 000 $, ce revenu superflu engendre un impôt additionnel de près de 50 000 $ par la perte de la DPE, en plus d’être imposé comme un revenu de placement à 50,37 %, autant dire que vous ne tirez aucun revenu de 2 M$ de capital investi en placements passifs. Cela correspond à l’objectif du ministère des Finances, qui est de décourager l’accumulation de placements passifs dans une société profitant de la DPE.

Il ne faut pas oublier par contre que l’effet de cette modification est de devancer le paiement de l’impôt. En effet, le taux d’impôt des sociétés du revenu assujetti à la DPE est de 17 % alors que le taux général est de 26,7 %, soit un écart de 9,7 %. Par contre, le taux d’imposition des dividendes versés par une société privée varie selon que le revenu a été imposé au taux général ou non. Le taux marginal maximal combinant l’impôt des sociétés et l’impôt personnel est de 56 % si le revenu a été imposé au taux général et de 54,21 % si le revenu était admissible à la DPE.

Le Budget fédéral de 2018, combiné aux modifications apportées aux règles de fractionnement du revenu, va bouleverser notre façon de penser quant à l’accumulation de placements dans les sociétés, à la planification de la retraite de l’entrepreneur, tout autant qu’au mode de rémunération des membres de la famille d’une entreprise familiale. Il n’est donc pas étonnant que les experts en placements, les fiscalistes, les experts-comptables et les conseillers en assurances se penchent sur de nouvelles solutions.

En introduisant un paramètre aussi défini qu’un montant maximal de 50 000 $ de revenus passifs afin de ne pas perdre la DPE, le ministère des Finances ouvre la porte à plusieurs planifications et produits financiers dont l’objectif sera de reporter le revenu imposable le plus loin possible. Bien qu’il y ait plusieurs stratégies qui vont se développer au fil des années, aux fins du présent texte, nous analyserons les bénéfices et les inconvénients de transférer des placements passifs dans une assurance vie afin de réduire la croissance des revenus passifs dans la société.

L’assurance vie détenue par une société procure certains avantages fiscaux. En premier lieu, l’accumulation des valeurs dans le contrat se fait à l’abri de l’impôt et permet un report d’impôts. En second lieu, le capital-décès (incluant les valeurs accumulées dans le contrat si payables en plus de l’assurance de base) est versé à la société libre d’impôt au décès de l’assuré. Enfin, le capital-décès qui excède le coût de base rajusté (« CBR ») de la police est porté au crédit du compte de dividendes en capital (« CDC ») de la société, permettant ainsi de transformer des bénéfices non répartis en dividendes non imposables.

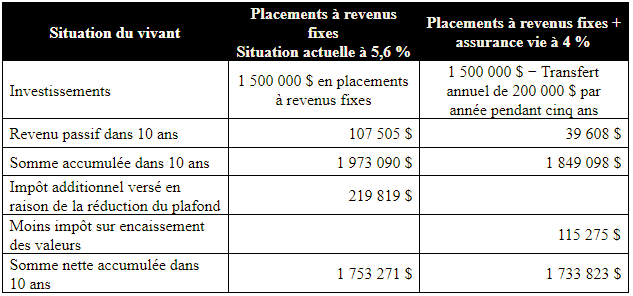

Dans notre exemple, nous allons regarder la situation d’un entrepreneur qui a présentement 1,5 M$ de placements dont le rendement annuel est de 5,6 %. Une des solutions pour réduire le revenu passif serait d’investir la somme de 1 M$ dans un contrat d’assurance. L’entrepreneur décide donc d’acheter une assurance vie dans laquelle il transférera 200 000 $ par année de son capital pendant cinq ans.

Le tableau ci-dessous démontre l’impact d’avoir transféré du capital dans un contrat d’assurance vie.

Une gestion des placements qui optimiserait l’aspect fiscal et qui mettrait l’accent sur le report d’impôts pourrait générer une plus forte croissance qu’un portefeuille de revenus, mais le risque financier serait aussi augmenté.

Il y a très peu de différence au bout de 10 ans entre conserver ses placements ou les transférer dans un contrat d’assurance, on peut donc considérer que les deux solutions sont équivalentes. Les valeurs accumulées varieront davantage en fonction des taux de rendement effectifs, des choix de placements et du choix de l’assurance.

Étant donné que la valeur accumulée dans le contrat d’assurance tient compte qu’une prime d’assurance a été payée, s’il y avait eu décès durant cette période (entre 55 et 65 ans), la succession aurait été avantagée de façon importante en recevant un capital-décès de 3 M$ de l’assurance, dont une somme entre 2,1 M$ et 2,8 M$ aurait pu être versée au CDC de la société et aurait été versée aux héritiers sous la forme d’un dividende non imposable. La performance supérieure de l’assurance sur les autres modes d’investissement au moment du décès a de nombreuses fois été démontrée.

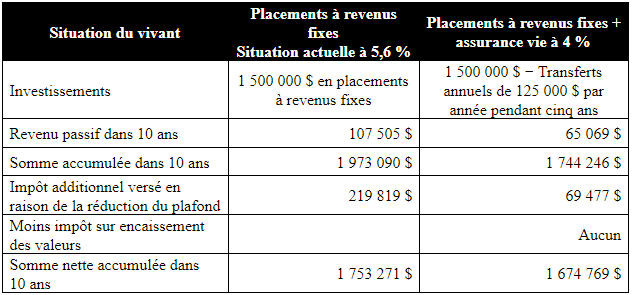

Cette comparaison est très théorique, car être en affaires signifie subir les cycles économiques, des profits qui varient et des réinvestissements réguliers pour maintenir la pertinence de l’entreprise. Capitaliser 50 % de son épargne dans un contrat d’assurance afin d’éviter la perte de la DPE ne respecte pas les principes de saine gestion de ses placements. Le tableau ci-dessus sert plutôt à visualiser deux hypothèses à des fins de compréhension de leur situation fiscale respective.

Dans ce tableau, nous avons illustré une différence de rendement de 1,6 % en faveur du portefeuille de revenus versus la valeur de rachat de l’assurance. Il est vrai que le report d’impôts est avantageux, mais les frais de gestion sur les placements sont plus élevés, principalement à cause d’un impôt sur le revenu de placement que les assureurs doivent payer et qui est transféré aux clients sous la forme de frais de gestion supérieurs.

De plus, tout retrait des valeurs de rachat est une disposition et une partie de la valeur de rachat sera imposable (valeur de rachat – CBR = montant imposable). Cette somme est considérée comme un revenu et est imposée comme un revenu d’intérêts. Probablement l’aspect le plus intéressant de la réforme des règles d’exemption de l’assurance (Projet de loi C-43, en vigueur depuis le 1er janvier 2017) est l’augmentation du CBR. Cela réduit le crédit au CDC, mais réduit l’impôt payable en cas de résiliation d’un contrat.

Économiser de l’impôt sur ses placements passifs ne doit pas être le motif premier de l’achat de l’assurance vie

Bien que dans notre exemple nous ayons démontré la compétitivité de l’assurance vie comme véhicule de placement, principalement en raison des avantages procurés par le report d’impôts, il faut néanmoins revenir à la principale raison de la souscription de l’assurance, soit le besoin financier. Celui-ci sera généralement lié à de l’impôt payable au décès ou à un objectif d’équilibre du patrimoine. Dans le cas d’une petite société qui est profitable, on peut sérieusement se questionner si le client a besoin de 3 M$ d’assurance permanente, ce qui correspond à l’impôt sur le gain en capital d’une société ayant une valeur de 12 M$. Or, une société générant moins de 500 000 $ de profits n’atteint généralement pas cette valeur. Le besoin du client pourrait être inférieur.

Besoin pour planification successorale

Analysons maintenant une autre situation, le même actionnaire a besoin d’assurance permanente afin de payer les impôts lors du décès, mais aussi afin de procurer du capital à son décès aux autres enfants qui ne sont pas intéressés par l’entreprise de leur père.

Cet actionnaire a donc établi ses besoins à 2 M$. Il choisit une assurance vie universelle dont le coût d’assurance est nivelé et la valeur de rachat est payable en plus du capital assuré de base.

La différence de valeur accumulée dans ce cas-ci s’explique par un changement dans la structure du contrat d’assurance, où l’on a choisi un coût d’assurance nivelé (20 760 $/an), ainsi que dans les valeurs accumulées payables en plus du capital assuré.

La situation en cas de décès sera encore une fois plus avantageuse pour la stratégie d’assurance, car l’accumulation des placements dans le contrat sera payable en plus du capital-décès de l’assurance de 2 M$. La société sera en mesure de verser un dividende non imposable de 1 945 985 $, ce qui permettra à la succession de notre entrepreneur d’avoir les liquidités pour payer les impôts ainsi que faire les distributions aux héritiers qui ne participent pas aux activités de son entreprise, tel qu’il l’avait planifié dans son testament.

Autres stratégies

Nous n’avons pas abordé les stratégies utilisant un financement en collatéral, car il y a tellement de variantes qu’on pourrait écrire plusieurs articles sur ce sujet, mais voici les grandes lignes.

Une première stratégie permet de mettre en garantie les valeurs du contrat pour investir le produit de l’emprunt dans des placements admissibles ou dans l’entreprise. Les intérêts payables sur l’emprunt collatéral seront déductibles d’impôt selon leur utilisation. Ces intérêts viendront réduire le revenu passif imposable et ainsi favoriser le maintien de la DPE. Or, ces stratégies augmentent les risques financiers, surtout lorsqu’il n’y a pas de lien entre le taux de rendement et le taux d’emprunt.

Une autre stratégie consiste à emprunter au moment de la retraite. En fait, l’actionnaire cède un contrat détenu par sa société à un prêteur et ce dernier versera des sommes annuelles directement à l’actionnaire. L’actionnaire devra payer des frais de cautionnement à sa société pour avoir utilisé un bien de cette dernière comme garantie.

En conclusion, l’assurance détenue par une société a toujours été une solution supérieure pour combler des besoins de création du patrimoine lors du décès, procurer des liquidités pour payer l’impôt au décès, financer une convention entre actionnaires ou faciliter l’équilibre du patrimoine. Avec les changements des règles d’exemption entrées en vigueur en 2017 et maintenant avec les nouvelles règles d’imposition des rendements passifs, la combinaison de ces deux modifications fiscales a bonifié la rentabilité de l’assurance, surtout en ce qui concerne la portion de dépôt supplémentaire.

Lorsqu’on analyse le besoin d’assurance d’un propriétaire de petite entreprise, il faut considérer la nature même de ses activités. Est-il approprié d’augmenter son niveau de risque en proposant des stratégies trop agressives, car détenir une entreprise est déjà un placement risqué?

Il faut reconnaître que déterminer la solution la plus appropriée pour un client bénéficiant de la DPE demandera un peu plus d’analyse qu’auparavant. L’identification du besoin d’assurance guidera le conseiller vers la solution appropriée. De plus, ce qui sera perçu comme un avantage fiscal ne devrait pas masquer le fait qu’en premier lieu on achète une assurance vie et que l’analyse des frais de gestion, du coût de l’assurance ainsi que la flexibilité du programme devraient dominer dans le choix final du produit.

L’auteur tient à remercier Mme Diane Hamel, CPA, CGA, TEP chez Financière Manuvie, de sa précieuse collaboration à la rédaction du présent texte.

Ce texte a paru initialement dans le magazine Stratège de l’APFF, vol. 23, no 2, du mois de juin 2018.