La rente de conjoint survivant (RCS) du Régime de rentes du Québec (RRQ) a une valeur non négligeable que l’on doit considérer dans nos projections de retraite. Voici une analyse de diverses situations qui peuvent toucher des clients.

Le décès d’un client entraîne des conséquences financières importantes pour son conjoint. Le RRQ prévoit une RCS afin de limiter cette perte de revenu. Elle est calculée selon divers critères : les cotisations du défunt, l’âge et la situation du conjoint survivant (enfants à charge, invalidité, bénéficiaire d’une rente de retraite).

La RCS continue d’être versée même si le conjoint survivant commence à recevoir sa rente de retraite. Toutefois, le total des deux rentes ne peut pas dépasser un maximum prévu par la loi. À partir de 65 ans, le total des rentes combinées ne peut dépasser la rente maximale de retraite. Le calcul du maximum diffère avant 65 ans.

Donc, si une personne reçoit déjà le montant maximal de sa rente de retraite (selon l’âge où elle l’a demandée), la RCS peut être réduite jusqu’à 0 $. Par exemple, si la rente de retraite est demandée à 60 ans, le montant combiné des deux rentes ne pourra pas dépasser la rente maximale de retraite auquel la personne aurait eu droit uniquement pour la rente de retraite, comme si la RCS n’était pas versée.

Qui est considéré comme conjoint survivant? Il s’agit de la personne mariée, unie civilement (et non séparée légalement), ou le conjoint de fait ayant vécu avec la personne décédée pendant au moins trois ans ou un an si un enfant est né ou est à naître de leur union. Si aucune de ces conditions n’est remplie, aucune RCS n’est payable.

Or, si le décès survient moins d’un an après un mariage ou une union civile, la rente n’est versée que si le décès était imprévisible. Cette restriction ne s’applique pas si le conjoint était déjà reconnu comme conjoint de fait avant l’union.

Beaucoup de choses ont été écrites sur les nombreux avantages de reporter le moment où un client commence à recevoir sa rente de retraite, dont celui de la gestion du risque de longévité. Examinons l’effet de recevoir une RCS sur la demande de la rente de retraite afin de gérer le risque de longévité du conjoint survivant.

RCS payable avant 65 ans

Lorsqu’une personne reçoit une RCS avant 65 ans, elle peut être tentée de demander sa propre rente de retraite dès 60 ans. Toutefois, en faisant cela, la rente combinée devient plafonnée à un montant basé sur la rente de retraite maximale à 60 ans, ce qui limite le revenu global à long terme.

Prenons le cas d’un veuf dont la RCS s’élève à 13 671 $ par année. S’il demande sa rente de retraite à compter de 60 ans, il recevra une rente combinée de 18 124 $ dès 60 ans. Par la suite, lorsqu’il aura 65 ans, sa rente combinée sera limitée à la rente de retraite maximale normalement payable à 60 ans, soit 10 975 $ (en dollars d’aujourd’hui). S’il reporte la demande de sa rente de retraite à 65 ans, il continuera de recevoir sa RCS de 13 671 $ par année jusqu’à 65 ans et, à compter de 65 ans, il recevra une rente combinée dont le maximum serait la rente de retraite maximale débutant à 65 ans, soit 17 147 $ en 2025.

Afin de connaître le scénario le plus avantageux, examinons le moment à partir duquel le client serait indifférent entre les deux, soit le point de rencontre, en supposant qu’on accumule les rentes versées dans un produit d’épargne générant un rendement net de frais de 3,50 % dans les deux cas. Ce point de rencontre est autour de 68 ans. Il devient donc plus avantageux d’attendre à 65 ans avant de demander la rente de retraite, car la rente combinée plus élevée à long terme compense la rente moindre pour la période avant 65 ans.

Reprenons le cas, mais avec des rentes de retraite moindres, soit de 8 000 $. Le point de rencontre survient plus tard, c’est-à-dire autour de 72 ans puisque les montants sont moins élevés. Toutefois, le report demeure intéressant étant donné qu’il y a encore 50 % de chances pour un homme de vivre jusqu’à 89 ans et 91 ans pour une femme.

RCS payable après 65 ans

Prenons une personne de plus de 65 ans n’ayant pas encore demandé sa rente de retraite. Son conjoint décède alors qu’il recevait sa rente de retraite. Le survivant recevra donc une RCS. Le fait d’être âgé de plus de 65 ans et de ne pas recevoir sa rente de retraite n’a aucune incidence sur son admissibilité à la RCS.

Rappelons que le montant de la RCS varie en fonction de la rente de retraite de base du cotisant décédé, du supplément de rente de retraite du cotisant décédé et de l’âge du cotisant survivant.

Lorsque le bénéficiaire d’une RCS est âgé de plus de 65 ans et qu’il ne reçoit pas sa rente de retraite, il est présumé avoir présenté une demande de rente. Cependant, il est possible de communiquer avec Retraite Québec pour demander de ne pas recevoir la rente de retraite afin de la reporter.

Par exemple, si le bénéficiaire d’une RCS est âgé de 68 ans, Retraite Québec présume que ce dernier a fait la demande de sa rente de retraite au moment où la RCS commence à être versée. De ce fait, la bonification de la rente de retraite cesse dès le versement de la rente de conjoint survivant. La personne n’est toutefois pas obligée d’accepter que sa rente de retraite débute immédiatement.

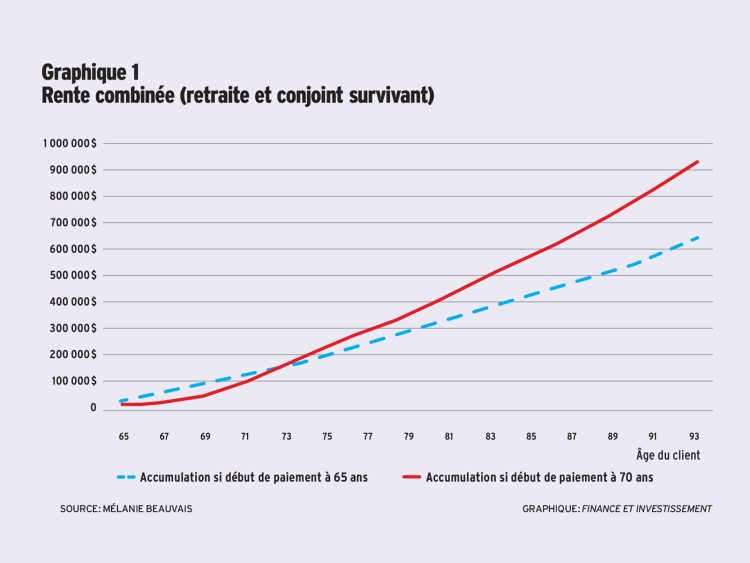

Nous illustrons dans le graphique 1 l’effet d’un décès du conjoint à 65 ans, la prestation au conjoint survivant et le report ou non de la rente de retraite. La première illustre la situation où les deux sont admissibles à une rente maximale. Dans un des cas, la rente de retraite débute à 65 ans et dans l’autre, à 70 ans. Résultat : le point de rencontre des sommes accumulées est autour de 73 ans.

Pour consulter le graphique 1 en grand format, cliquez ici.

Nous avons également refait les analyses en considérant deux autres scénarios, soit :

- Les deux conjoints sont admissibles à une rente de retraite basée sur un revenu de 25 000 $, le point de rencontre se situe autour de 78

- Lorsque l’un des conjoints a droit à la rente maximale et l’autre à une rente basée sur un revenu de 25 000 $, ce point est atteint plus tôt, vers 75

Ces observations nous indiquent qu’il est souvent préférable de retarder la demande de rente de retraite, donc l’application de la limite de la rente combinée, surtout lorsque la RCS continue d’être versée et que la rente de retraite du survivant est élevée. La RCS peut ainsi servir de revenu temporaire, permettant d’optimiser le montant total reçu à long terme, avant que le plafond combiné ne s’applique à 65 ans.

Aucune RCS n’est versée

Dans le contexte où les deux conjoints reçoivent la rente maximale du RRQ, aucune RCS en cas de décès ne sera versée au conjoint survivant, en raison de la rente combinée maximale.

Dans un scénario où les deux conjoints ayant 65 ans aujourd’hui reportent leur rente de retraite jusqu’à 72 ans, un décès soudain entraîne une perte annuelle de plus de 35 000 $ en tenant compte de la bonification et de l’augmentation en fonction du MGA durant la période de report. Ce risque est rarement discuté avec les clients et peut devenir important lorsque la majorité des épargnes sont été utilisées pour permettre le report du moment où on touche la rente de retraite tel que souvent abordé dans mes chroniques précédentes. Mais quel est le risque réel pour les clients?

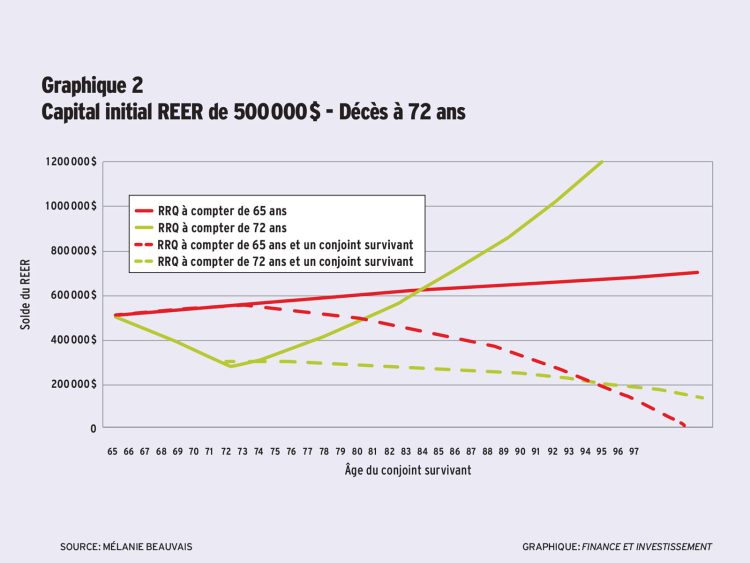

Pour tenter de répondre à la question, j’ai simulé deux décaissements d’un couple de retraités de 65 ans, en supposant que le revenu brut annuel total désiré est de 45 000 $ et que ce revenu est comblé par des retraits de leur REER de 500 000 $ et par le versement de la rente de la RRQ demandée soit à 65 ans ou à 72 ans. Par exemple, pour le scénario où les rentes sont demandées à compter de 72 ans, 45 000 $ doivent être retirés des REER pour les 7 premières années, par la suite l’écart entre le revenu de 45 000 $ et les rentes de la RRQ sera retiré du REER. Supposons que, dans les deux scénarios, un des deux conjoints décède à 72 ans et que le revenu nécessaire est réduit de 15 % à partir de ce moment.

Les hypothèses suivantes ont été utilisées : un rendement net de frais de 3,50 %, une augmentation de MGA de 3,10 % et une inflation de 2,10 %.

Le graphique 2 illustre l’évolution du solde du REER selon les quatre scénarios : demande de rentes à 65 ans ou 72 ans pour les 2 membres du couple, avec ou sans décès à 72 ans.

Pour consulter le graphique 2 en grand format, cliquez ici.

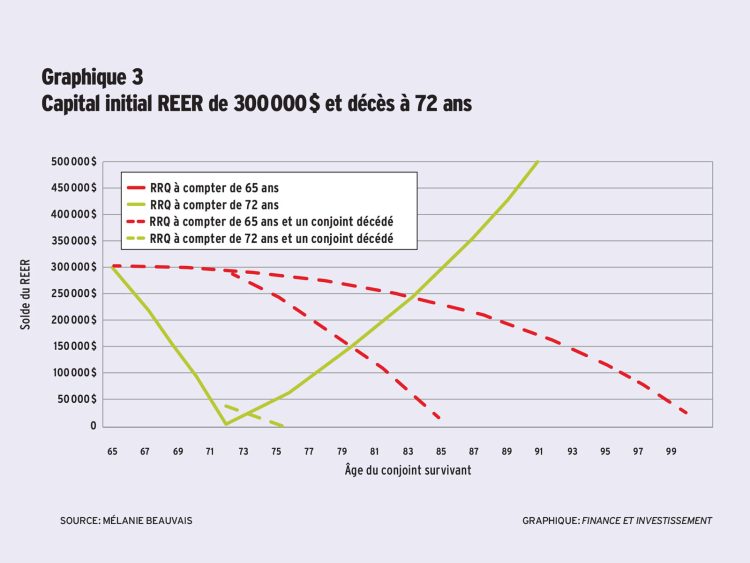

La conclusion du graphique 2 est que l’épuisement REER se produit plus tard si la rente débute à 72 ans par rapport à 65 ans. Dans le graphique 3, nous reprenons les mêmes calculs que pour le graphique 2, mais avec un solde REER moindre (environ 300 000 $ à 65 ans), soit un montant uniquement suffisant pour couvrir le coût de vie pendant la période de report, soit entre 65 ans et 72 ans.

Pour consulter le graphique 3 en grand format, cliquez ici.

Pour consulter le graphique 3 en grand format, cliquez ici.

Résultat : l’épuisement du capital est plus rapide lorsque les membres du couple reportent leurs rentes de retraite à 72 ans. Toutefois, le scénario du manque à gagner persiste même avec la rente à 65 ans. Ce risque était déjà présent peu importe le report, d’où l’idée d’effectuer un suivi budgétaire plus serré, une mise à jour des projections plus fréquente et d’évaluer les besoins en assurance.

Pour combler le manque à gagner, le conjoint survivant pourrait devenir admissible à certains programmes, notamment le Supplément de revenu garanti, étant donné la baisse marquée des revenus, ou encore envisager la vente de sa résidence afin de générer des liquidités supplémentaires.

Ce cas illustre bien que la planification du report de la RRQ ne peut se faire en vase clos. Les analyses doivent tenir compte non seulement du risque de longévité du vivant, mais également de la résilience financière en cas de décès d’un des conjoints. L’intégration d’une vision successorale dès le départ, même en phase d’accumulation, devient fondamental.

Je demeure en faveur du report du moment où on touche la rente de la RRQ, en raison des avantages financiers qu’elle procure à long terme, notamment en matière de bonification et de protection contre le risque de longévité. Cependant, cette stratégie doit être analysée à la lumière de la situation financière globale du couple, particulièrement lorsque les épargnes sont largement utilisées pour couvrir les besoins pendant la période de report.

Dans un contexte où le capital est insuffisant pour soutenir les dépenses entre 65 et 72 ans, et où le décès d’un conjoint aurait un impact important sur la continuité des revenus, le report pourrait ne pas être le scénario optimal. C’est donc une exception à la recommandation habituelle qui mérite une attention lors de l’élaboration du plan de décaissement.

Par Mélanie Beauvais, FICA, FSA, M. Fisc, Pl. Fin., cabinet Bachand Lafleur, Groupe Conseil.