Alors qu’un transfert massif de patrimoine entre générations s’amorce, répondre à la demande des clients pour une planification fiscale et successorale pointue devient un enjeu de taille pour les conseillers.

Les résultats du Pointage des courtiers québécois 2025 le confirment : les conseillers accordent une importance en hausse au soutien à la planification fiscale et successorale des clients.

La note passe de 9,1 sur 10 en 2024 à 9,2 en 2025. En revanche, l’évaluation de la qualité du soutien offert par les firmes stagne à une moyenne de 8,4 sur 10.

Cet écart de 0,8 point illustre un décalage entre les attentes des conseillers et l’expérience vécue sur le terrain. Si 60 % des répondants se disent globalement satisfaits de la qualité du service offert par leurs firmes (notes de 9 ou 10 sur 10), 12 % expriment une insatisfaction (notes de 0 à 6).

Un segment de conseillers en placement décrivent des difficultés pour avoir accès à des fiscalistes et des notaires spécialisés : délais d’attente jugés trop longs pour obtenir un avis d’expert, seuils d’actifs minimaux imposés par les firmes pour pouvoir accéder aux services avancés, et, parfois, un soutien direct défaillant.

Chez les courtiers de plein exercice, la planification fiscale et successorale est généralement confiée à des équipes internes de fiscalistes, juristes et spécialistes du transfert intergénérationnel. Or, la demande croissante dépasse souvent l’offre disponible. Résultats : des délais allongés pour obtenir des plans personnalisés et des critères d’admissibilité plus restrictifs pour accéder aux services de pointe.

La rareté de certains profils fiscalistes expérimentés, notaires bilingues, spécialistes en dons philanthropiques — accentue le problème. Un conseiller signale l’absence de « personnel [chevronné] pour offrir un service en français pour la philanthropie. L’équipe s’est agrandie, mais on peine à trouver la bonne personne ». Un autre représentant souligne : « Le soutien est là, mais il manque encore de personnel. » D’autres jugent le seuil d’actifs minimum trop élevé pour obtenir un accompagnement avancé.

Chez RBC Dominion valeurs mobilières (RBC DVM), par exemple, l’accès aux équipes spécialisées en transfert intergénérationnel ne s’ouvre qu’à partir d’une valeur nette élevée, soutient un répondant : « Le soutien est très bon, mais difficile d’accès. »

Jérôme Brassard, vice-président et directeur régional pour le Québec chez RBC DVM, est fier du travail de cette équipe, qui récolte des avis positifs des sondés.

« Notre équipe est extraordinaire. Elle prend le temps de discuter des grandes questions avec les familles et vulgarise leurs préoccupations avant de ramener les décisions à des chiffres », dit le dirigeant.

Dans l’industrie, nombre de conseillers saluent la compétence des équipes existantes et leur expertise. « Nous avons accès à des experts et la qualité du travail est très bonne », témoigne un représentant. Chez Raymond James, on apprécie particulièrement la présence d’une société de fiducie interne qui renforce la capacité d’accompagnement des clients.

David Lemieux, vice-président et directeur général de Valeurs mobilières Desjardins, indique que certains services spécialisés, comme l’analyse testamentaire, rencontrent un succès tel qu’ils provoquent des engorgements temporaires. « Nous sommes victimes de notre succès. Nous ajustons nos embauches et nous clarifions l’offre pour éviter les trous. Mais il y a aussi des facteurs extérieurs, comme des annulations de rendez-vous, qui allongent parfois les délais. »

Modèle autonome

Si ces défis se font sentir dans les firmes de plein exercice, la situation est différente chez les courtiers multidisciplinaires, qui n’offrent en général aucun service direct de planification fiscale et successorale. Les représentants, souvent indépendants et recevant une part élevée de leurs revenus de production bruts, doivent développer leur propre réseau de spécialistes et en assumer les coûts.

« J’aimerais avoir accès à un fiscaliste ou un notaire, mais je dois aller à l’externe », confie un conseiller. « Nous devons être très autonomes dans nos recherches et démarches. J’engage moi-même des fiscalistes et je les paye », ajoute un autre. Pour beaucoup, le soutien d’experts est « ce qu’il manque le plus ».

Certains représentants estiment que la protection du patrimoine et le transfert intergénérationnel doivent être mieux encadrés. Pour combler le vide, certaines firmes recourent aux services d’émetteurs de fonds qui offrent des outils ou des ressources dans ce domaine.

Chez iA Gestion privée de patrimoine, dont le modèle d’affaires repose sur l’autonomie des conseillers, le peu de services internes a conduit à une entente avec la fintech ClearEstate. Cette plateforme numérique accompagne les liquidateurs dans le règlement des successions et propose des outils pour optimiser les plans successoraux et la rédaction de testaments en ligne.

D’autres firmes misent sur le recrutement. Simon Lemay, premier vice-président et directeur national Québec et Atlantique chez Financière Banque Nationale, mentionne avoir embauché une dizaine de nouveaux experts au cours des derniers mois pour réduire les délais d’attente. L’objectif est de fournir « le maximum de soutien » aux conseillers, tout en leur donnant la possibilité d’intégrer des spécialistes directement à leurs équipes.

Pour faire face à ces défis, les firmes de plein exercice s’efforcent de bâtir des équipes compétentes, capables d’aborder des enjeux complexes avec une approche à la fois pédagogique et humaine.

La difficulté consiste à répondre à la demande croissante des familles pour un accompagnement fiscal et successoral de qualité, sans le réserver à une élite fortunée.

Avec la collaboration d’Alizée Calza et Guillaume Poulin-Goyer

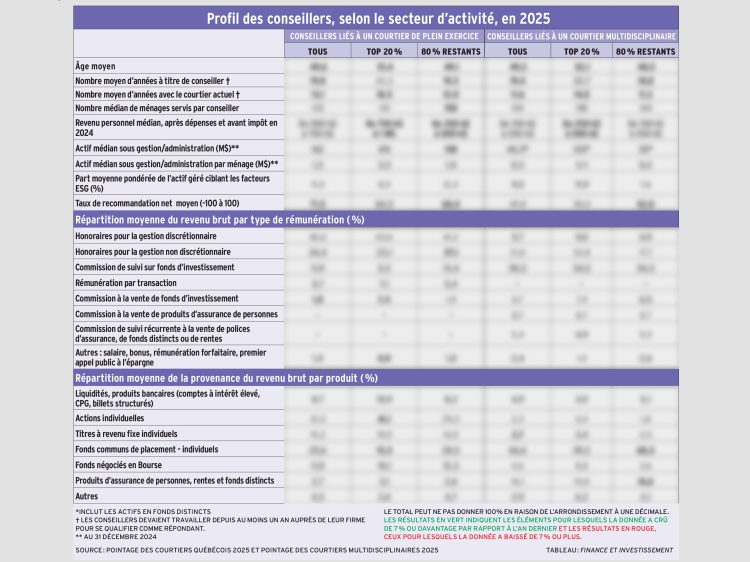

Pour voir ce tableau, cliquez ici.