La satisfaction des conseillers en placement (CP) envers les outils de gestion de la relation client (front office) demeure un point sensible. Comme l’an passé, le Pointage des courtiers québécois 2025 révèle un niveau d’insatisfaction notable pour certains CP sur ce plan.

À ce critère d’évaluation, ils ont accordé une note moyenne de 7,9 sur 10 aux courtiers, soit légèrement en deçà des deux années précédentes (8,0). L’importance moyenne accordée à ce critère continue de croître, atteignant 9,2 sur 10 en 2025, ce qui témoigne d’un écart de satisfaction négatif de 1,3 point.

En tout, 19 % des répondants accordent à leur firme une note de 0 à 6 sur 10 (insatisfaits) par rapport à 46 % de CP satisfaits (9 ou 10 sur 10). Cette proportion d’insatisfaits est l’une des plus élevées parmi tous les critères d’évaluation.

Les résultats ont varié cette année : cinq courtiers ont vu leur note baisser par rapport à 2024, quatre l’ont améliorée. Plusieurs CP jugent leur courtier en fonction de la qualité et la facilité d’utilisation de leur logiciel de gestion de la relation client (GRC).

La formation à cet outil reste un enjeu, celui-ci étant parfois mal compris ou mal utilisé par les CP, ce qui génère certaines frustrations.

Gestion de patrimoine TD (GPTD) et Valeurs mobilières Desjardins (VMD) sont en recul également cette année par rapport à 2024, avec des notes en dessous de la moyenne québécoise en 2025.

À GPTD, certains CP estiment ne pas avoir la bonne version du logiciel Salesforce. « La navigation est très mauvaise. C’est une erreur de design à l’origine et on traîne toujours le problème », précise un autre.

« Notre but est d’accompagner nos conseillers pour qu’ils offrent des conseils personnalisés aux clients et leur donnent accès à une gamme complète de solutions et d’occasions, le tout reposant sur la force et l’envergure de la TD. Nous leur offrons un soutien personnel à plusieurs étapes : gestion de la pratique, bureau des placements et planification », explique Suzanne Tremblay, vice-présidente, cheffe Régionale, Québec et Atlantique, Services privés à GPTD.

À VMD, certains CP ont hâte à l’intégration du nouveau logiciel de GRC, qui tarde à arriver par rapport à l’échéancier initial. « Nous attendons un nouveau CRM bientôt. Celui que nous avons présentement nous oblige à faire beaucoup de choses à la main. Ce n’est pas convivial », résume un répondant. David Lemieux, vice-président et directeur général à VMD, confirme l’arrivée prochaine d’un nouveau GRC. « Les travaux avancent bien », promet-il. Il reconnaît toutefois l’ampleur du projet. « Je ne peux pas vous donner d’échéancier précis, car nous sommes conscients de la complexité que représente le développement d’un outil de cette envergure. » Il assure toutefois que « livrer un CRM à la hauteur de nos ambitions reste une priorité pour l’organisation ».

Parmi les défis, David Lemieux souligne l’ambition de déployer un outil de GRC unifié à l’échelle de Desjardins. Le but est de favoriser le partage d’information sur la clientèle et éviter que les clients doivent répéter les mêmes données selon le service consulté. « Comme les données proviennent de plusieurs sources, ça complexifie la tâche », explique-t-il.

À RBC Dominion valeurs mobilières (RBC DVM), la note à ce critère passe de 8,8 en 2024 à 9,0 en 2025. Cette hausse s’explique en partie par l’adoption de Salesforce comme nouveau GRC, un changement bien accueilli, bien que le système reste imparfait. « C’est un nouveau système. Il faut encore le roder. Les gens doivent s’adapter », résume un sondé.

Jérôme Brassard, vice-président et directeur général régional, Québec à RBC DVM, confirme que la première phase est terminée : « Nous simplifions maintenant certaines tâches pour que l’outil soit plus fluide et rapide. Ce que nos conseillers voient n’est que le début — nous avons déployé une fraction du potentiel de la solution. »

Il admet que l’adoption de l’outil varie selon les conseillers, ce qui pousse l’organisation à offrir plus de formations pour que personne ne soit à la traîne. Une de ces formations, avec un formateur attaché, est particulièrement appréciée, mais les ressources pour ce type d’accompagnement restent limitées.

Bien qu’encore au-dessous de la moyenne, ScotiaMcLeod enregistre la plus forte progression, sa note passant de 7,0 à 7,8. Or, les répondants sont restés plutôt avares de commentaires.

La Financière Banque Nationale (FBN) enregistre une belle hausse pour ce critère et obtient une note au-dessus de la moyenne. Malgré quelques critiques sur la convivialité de Salesforce, les avis sont généralement positifs. « La solution est devenue un must », rapporte Simon Lemay, premier vice-président et directeur national, Québec et Atlantique à la FBN.

Il explique que Salesforce est utilisé comme un outil de relation client, de développement de la clientèle. Il précise toutefois que certaines fonctionnalités doivent encore être déployées. « Les lacunes sont majoritairement dans les envois massifs vers nos clients. C’est une fonctionnalité qui n’est pas activée pour l’instant », rapporte-t-il. Par ailleurs, la FBN consent aussi nombre d’efforts afin de favoriser la formation de son personnel.

Chez iA Gestion privée de patrimoine (iAGPP), aucun GRC n’est imposé au conseiller. Le choix du logiciel lui revient et iAGPP a créé des passerelles entre ses systèmes internes et ceux des divers fournisseurs de GRC. « Présentement, nous avons six systèmes de GRC et sept ou huit systèmes de soutien à la planification financière », indique Adam Elliott, président d’iAGPP. Même s’il admet que cela complique le degré de soutien technique que le courtier peut offrir, cette flexibilité est un atout stratégique. « Nous attirons beaucoup de conseillers qui viennent d’autres firmes justement parce qu’ils peuvent choisir parmi sept ou huit programmes », explique-t-il.

Pour le critère du soutien technologique à l’accueil de nouveaux clients (onboarding), la note moyenne reste stable à 8,3 entre 2024 et 2025. L’importance moyenne s’élève à 9,3 sur 10, soit un écart de satisfaction important de-1,1. En tout, 52 % des répondants sont satisfaits de leur firme sur ce plan, par rapport à 12 % d’insatisfaits.

En général, les firmes ont intégré la signature électronique et beaucoup de procédures sont simplifiées, excepté pour certains comptes de fiducie ou de société. Les attentes des conseillers restent élevées et semblent s’être déplacées vers un besoin d’automatisation, comme des formulaires électroniques qui leur font gagner du temps.

Chez iAGPP, certains répondants sont élogieux — « le système d’intégration client à la fine pointe de la technologie avec beaucoup d’amélioration dans les dernières années » ; « ils s’améliorent et développent en permanence ». Et d’autres sont plutôt critiques. Ainsi, certains dénoncent des bogues ou des fautes dans les documents. « Certains documents francophones ont des fautes d’orthographe et il y a aussi, parfois, des mots qui manquent. »

« Nous avons un problème que nous essayons de régler en travaillant avec la Banque Nationale Réseau indépendant sur les accents avec la connexion au système d’intégration : c’était un système américain, puis il n’y avait pas les accents », explique Adam Elliott. Ce dernier précise que bien d’autres problèmes évoqués dans le sondage, notamment concernant l’ouverture de comptes de sociétés, sont maintenant réglés. De plus, le portail client d’iAGPP offre désormais une façon sécurisée de téléverser des documents financiers.

Déjà sous la moyenne l’an passé, GPTD recule encore de 0,4 point de pourcentage cette année, pour atteindre une note de 6,9. « Ils sont bons, mais maladroits. Il faut beaucoup plus d’efforts pour obtenir la même productivité qu’ailleurs », témoigne un sondé. « Le système est obsolète. Il tombe en panne assez souvent, cela rend les choses difficiles », ajoute un second, alors que d’autres jugent que l’onboarding se fait bien.

Du côté de VMD, la note est demeurée stable à 7,6 cette année par rapport à l’an dernier. Certains CP jugent que les procédés fonctionnent bien, mais ils aimeraient davantage d’informatisation des processus et l’intégration de la signature électronique pour tout type d’ouverture de compte, y compris les comptes de sociétés. Selon David Lemieux, plusieurs petites améliorations ont été apportées pour faciliter le travail des conseillers, dont la modernisation des transferts monétaires en interne et à l’externe, ce qui en a accru la rapidité. « Nous sommes allés chercher toutes les petites victoires faciles, ce qui a permis de faire évoluer et de simplifier certains processus. Cela prépare le terrain pour une modernisation plus importante au cours des prochaines années », résume-t-il.

À RBC DVM, la note est bien au-dessus de la moyenne québécoise, les répondants étant généralement positifs. « L’outil est à point. Le gros boom innovation est derrière nous. C’était un gros projet d’être capable d’ouvrir les comptes, d’accueillir les clients, de simplifier l’intégration des nouveaux comptes. Nous sommes plus dans le fine tuning », rapporte Jérôme Brassard.

La perception des conseillers de la FBN s’est améliorée de 2024 à 2025, même si certains répondants pointent des faiblesses du système ROSE pour l’ouverture de comptes. Simon Lemay reconnaît les lacunes actuelles, mais il assure que le projet n’est pas encore finalisé et demande de la patience aux CP. « Nous sommes conscients que ça crée certaines frustrations dans le réseau parce que les fonctionnalités de ROSE ne sont pas complètes », mais il promet qu’une fois que le système sera pleinement intégré, cela aura plus de sens. « Le potentiel est incroyable en matière d’onboarding ; cela facilitera toutes les étapes, surtout pour les clients, mais aussi pour nos employés », assure-t-il.

Avec la collaboration de Carole Le Hirez et Guillaume Poulin-Goyer

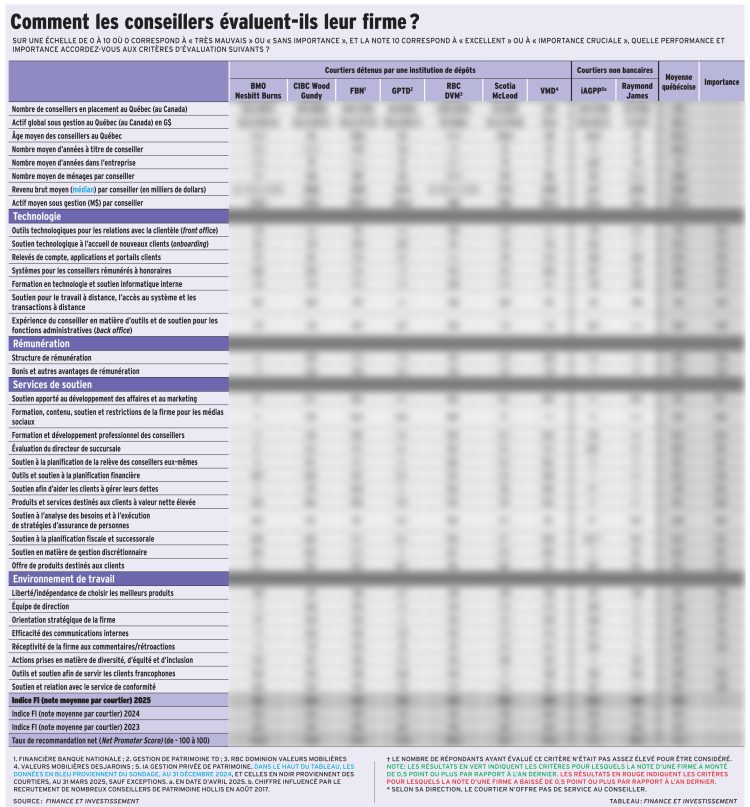

Pour accéder au tableau, cliquez ici.