Depuis le début de l’année 2020, l’économie mondiale a été touchée par la pandémie du coronavirus. En effet, cette dernière a entraîné une diminution importante du chiffre d’affaires de plusieurs entreprises. D’un point de vue fiscal, cela peut se traduire par la réalisation de pertes autres qu’une perte en capital ou de pertes en capital (« PEC »). Ces pertes sont des attributs fiscaux importants qui permettent de réduire le revenu imposable des sociétés et donc leur impôt payable. Par conséquent, dans les prochaines années, plusieurs entreprises voudront probablement les utiliser.

Alors que l’économie reprendra de sa vigueur, on peut supposer que les stratégies d’utilisation de pertes fiscales seront mises de l’avant au cours des prochaines années. Plusieurs techniques d’utilisation des pertes existent déjà et sont favorablement acceptées par l’Agence du revenu du Canada (« ARC »). Pensons, notamment, à la technique de consolidation de pertes au sein d’un groupe corporatif par l’émission d’un billet et d’actions privilégiées ou bien la création de charges intersociétés. Dernièrement, l’ARC a rendu une décision anticipée (2018-0772921R3) sur l’utilisation des pertes par un transfert d’actif. Brièvement, cette planification permet d’utiliser les pertes d’une société au sein d’un groupe corporatif en plus d’augmenter la fraction non amortie du coût en capital (« FNACC ») d’un bien particulier. Cet article détaille cette décision anticipée et présente les avantages de celle-ci.

Conditions et contexte nécessaires de la planification

De manière générale, les stratégies d’utilisation de pertes sont utilisées lorsqu’il n’est pas possible ou souhaitable, notamment pour des raisons commerciales, d’avoir recours aux dispositions législatives qui permettent le regroupement des attributs fiscaux, soit les dispositions portant sur les fusions ou liquidations. Aussi, il importe de noter que les sociétés doivent être liées et affiliées afin que la présente planification soit acceptée.

Comme mentionné précédemment, la stratégie d’utilisation de pertes illustrée dans la décision anticipée 2018-0772921R3 porte sur un transfert d’actifs.

Cette stratégie est applicable lorsqu’une des sociétés du groupe a un solde de PEC, mais aucune attente raisonnable de réaliser un gain en capital dans l’avenir.

De plus, cette stratégie peut être utilisée afin de majorer le solde de FNACC d’un actif amortissable et ainsi réclamer une déduction pour amortissement plus élevée. Cette situation peut se présenter, notamment, avec un actif développé à l’interne comme un logiciel ou une liste de clients ou lorsqu’une société possède un bien amortissable qui a un coût en capital bas et une juste valeur marchande (« JVM ») élevée.

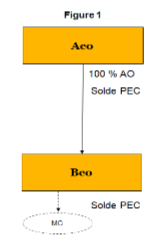

Description de la structure initiale (figure 1)

La structure initiale est la même que celle présentée dans la décision anticipée 2018-0772921R3. Il est à noter qu’il n’est pas requis qu’Aco et Bco possèdent un solde de PEC, mais cela permet de maximiser la planification et l’utilisation des PEC.

Étapes proposées pour réaliser la planification

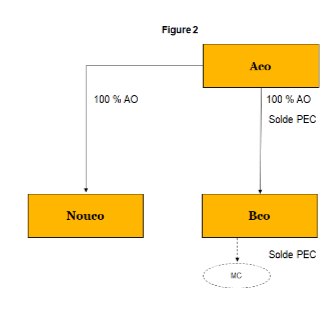

Étape 1 : création d’une nouvelle société et souscription (figure 2)

Une nouvelle société canadienne imposable (« Nouco ») est créée. Celle-ci doit avoir un capital‑actions émis et payé composé de deux catégories d’actions :

- des actions ordinaires;

- des actions privilégiées ayant une valeur de rachat égale à la contrepartie payée pour l’émission des actions.

À l’incorporation de Nouco, Aco souscrit à des actions ordinaires du capital-actions de Nouco.

Nouco est créée, notamment, afin de s’assurer qu’à aucun moment il n’y aura de l’« inceste corporatif » entre Aco et Bco.

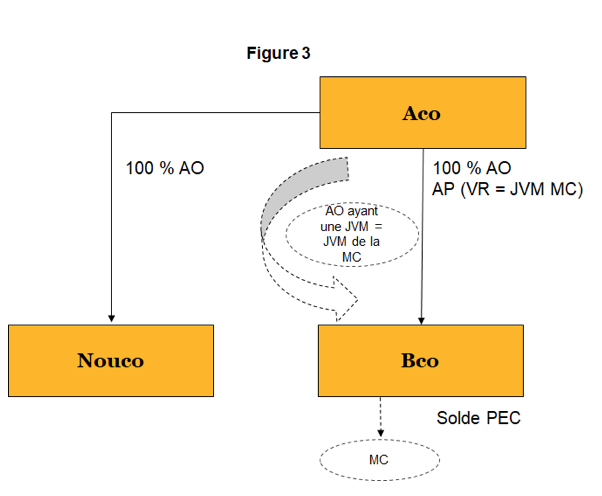

Étape 2 : réorganisation du capital-actions de Bco (figure 3)

Le capital-actions de Bco est modifié afin de créer une nouvelle catégorie d’actions privilégiées (« nouvelles AP »). Ces actions ont une valeur de rachat égale à la contrepartie payée pour l’émission des actions.

Ensuite, Aco échange une partie de ses actions ordinaires, soit un nombre d’actions égal à la JVM de la marque de commerce (« MC »), et reçoit en contrepartie de nouvelles AP.

L’objectif de cette étape est d’isoler la valeur de la MC sur les nouvelles AP émises au moment de l’échange.

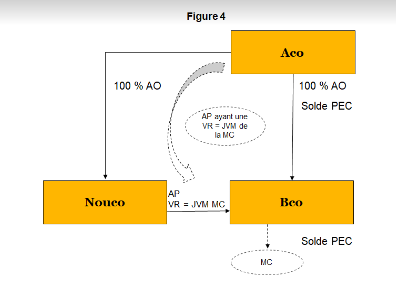

Étape 3 : transfert des nouvelles AP du capital-actions de Bco détenues par Aco à Nouco (figure 4)

Aco transfère les nouvelles AP du capital-actions de Bco à Nouco. En contrepartie, Nouco émet, en faveur d’Aco, des actions ordinaires ayant une JVM égale à la valeur de rachat des nouvelles AP.

Ce roulement est fait en vertu du paragraphe 85(1) de la Loi de l’impôt sur le revenu (« L.I.R. ») et n’engendre aucune conséquence fiscale désavantageuse.

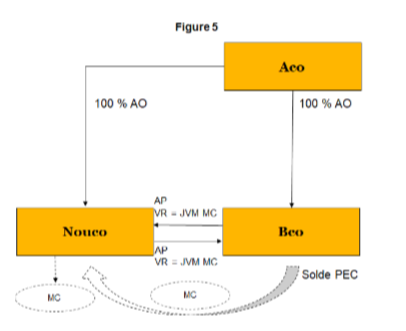

Étape 4 : transfert de la MC par Bco en faveur de Nouco (figure 5)

Bco transfère la MC à Nouco. En contrepartie, Nouco émet, en faveur de Bco, des actions privilégiées ayant une JVM égale à la JVM de la MC.

Un choix du paragraphe 85(1) L.I.R. est fait et la somme convenue est égale à la somme du coût de la MC et du solde de PEC dans Bco. Cela permet de créer un gain en capital égal au solde de PEC dans Bco et de majorer le coût de la MC pour Nouco. Cette majoration est limitée à la moitié du gain en capital réalisé au moment de la disposition de la MC en vertu de l’alinéa 13(7)e) L.I.R.

Bco et Nouco signent aussi un contrat d’utilisation exclusif de la MC (« Contrat »), lequel prévoit le versement de redevances d’un montant égal à celui qui pourrait être conclu entre personnes sans lien de dépendance. À cet effet, un versement de redevances doit être effectué avant l’étape 6 décrite ci-après dans le but de démontrer la réalité économique des transactions effectuées.

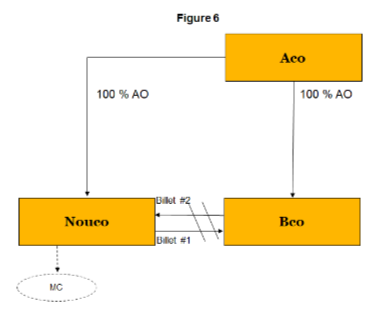

Étape 5 : rachat croisé des actions privilégiées détenues par Nouco et Bco (figure 6)

Bco rachète les nouvelles AP détenues par Nouco. En contrepartie, Bco émet un billet à demande, ne portant pas intérêt, égal à la JVM des nouvelles AP.

Ensuite, Nouco rachète les actions privilégiées qu’elle a émises à l’étape 4 en faveur de Bco. En contrepartie, Nouco émet aussi un billet à demande, ne portant pas intérêt, égal à la JVM de ces actions.

Une fois les billets émis, ceux-ci sont ensuite compensés.

Comme les rachats créent des dividendes réputés, cette étape peut entraîner une circularité de l’impôt de la partie IV L.I.R. si la filiale possède un solde d’impôt en main remboursable au titre de dividendes déterminés ou non déterminés.

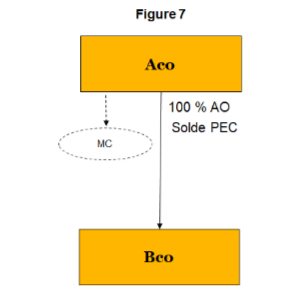

Étape 6 : liquidation de Nouco en faveur d’Aco (figure 7)

La liquidation, en vertu du paragraphe 88(1) L.I.R., est réalisée après un certain temps pour démontrer la réalité économique des transactions. Cette liquidation ne devrait entraîner aucune conséquence fiscale désavantageuse.

Aco devient alors propriétaire de tous les actifs détenus par Nouco, incluant la MC, et elle devient aussi partie au Contrat. Aco reçoit alors les redevances payées par Bco pour l’utilisation de la MC.

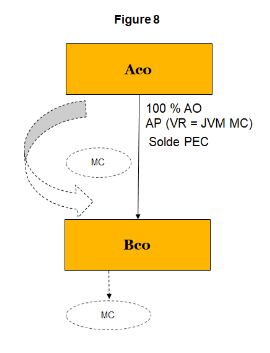

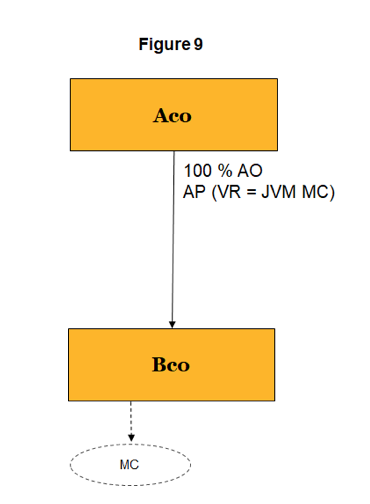

Étape 7 : transfert de la MC par Aco en faveur de Bco (figure 8)

Aco transfère la MC à Bco. En contrepartie, Bco émet, en faveur d’Aco, des actions privilégiées ayant une JVM égale à la JVM de la MC. Ce transfert intervient après un certain temps tout comme la liquidation prévue à l’étape 6.

De plus, un choix du paragraphe 85(1) L.I.R. est effectué et la somme convenue est égale à la somme du coût de la MC et du solde de PEC dans Aco, notamment, pour venir majorer le coût de la MC pour Aco. Cela permet de créer un gain en capital égal au solde de PEC d’Aco que l’on souhaite utiliser, ce qui génère un gain en capital équivalant à ce solde.

Structure finale

Suivant la planification proposée, les sociétés du groupe se retrouvent dans la même situation que la situation initiale, mais :

- elles n’ont plus de PEC non utilisées;

- la MC détenue par Bco a maintenant un coût en capital majoré, ce qui lui permet d’avoir accès à une déduction pour amortissement fiscal plus élevée.

Tel qu’il est démontré ci-dessus, ce type de planification est intéressant dans le sens où il permet l’utilisation des PEC de deux sociétés ainsi que l’augmentation du solde de la FNACC d’un bien amortissable qui pourra donc donner lieu à une déduction pour amortissement plus élevée dans l’avenir. De plus, cette planification est intéressante puisque l’ARC a confirmé qu’elle accepterait une telle planification. De plus, les conditions d’application de la règle générale anti-évitement, de l’avantage à l’actionnaire prévu au paragraphe 15(1) L.I.R. et de l’avantage conféré à un contribuable prévu au paragraphe 246(1) L.I.R., ne seraient pas remplies selon l’ARC.

Bien entendu, il importe de respecter certains paramètres afin de ne pas invalider la stratégie. Notamment, les sociétés doivent être liées et affiliées et une des sociétés doit posséder un bien qui a un coût en capital bas et une JVM élevée afin de ne pas créer de la récupération d’amortissement.

Il est également important de prévoir un mécanisme de rajustement de prix lors des différents transferts d’actions de même qu’un rapport d’évaluation du bien transféré en cas de vérification des autorités fiscales.

Bref, ce type de stratégie peut être intéressant lorsque les avantages fiscaux qui en découlent sont suffisamment importants comparativement aux honoraires et à la complexité associés à la mise en place de cette stratégie.

Étant donné la situation actuelle, il s’agit d’une planification intéressante à mettre en place !

* Ce texte a paru initialement dans le magazine Stratège de l’APFF, (Automne 2021), vol. 26, no 3.

Anne-Julie Dallaire, LL. B., M. Fisc., Première conseillère, Services fiscaux, PwC, Anne-julie.dallaire@pwc.com

Sabrina Falardeau, M. Fisc., Première conseillère, Services fiscaux, PwC

Sabrina.falardeau@pwc.com