Si l’on comprend le contexte économique actuel, il pourrait être intéressant d’ajouter une exposition factorielle à ses portefeuilles, afin de profiter de facteurs qui sont privilégiés par rapport à d’autres, affirme BMO Gestion mondiale d’actifs, dans un document récent.

Rappelons que l’investissement factoriel vise à investir dans les titres financiers ayant certaines caractéristiques ciblées de manière à obtenir une exposition du portefeuille à différents niveaux de risque par rapport à ceux d’un indice traditionnel.

Ainsi, généralement les facteurs taille et valeur s’en tirent bien dans les creux du marché et les premières étapes d’une reprise.

Les facteurs qualité et faible volatilité, quant à eux, ont tendance à mieux performer durant les dernières étapes d’une expansion et lors d’une correction.

Le facteur revenu enregistre ses meilleurs résultats habituellement dans un contexte de baisse des taux et d’expansion économique. Et le facteur momentum profite généralement de la confiance des investisseurs et est donc moins lié que les autres facteurs aux cycles du marché.

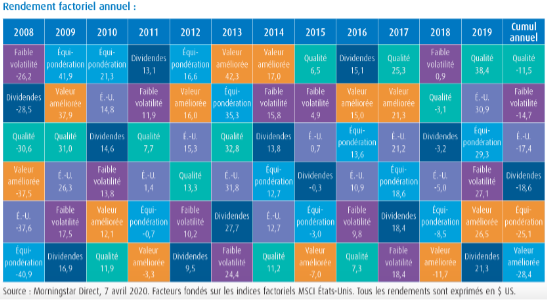

Le tableau suivant, produit par BMO, montre le rendement annuel enregistré par différents types de facteur. Comme on peut le voir, les facteurs ayant les mieux performés lors d’une année civile donnée sont parfois parmi les pires de l’année suivante. L’inverse est aussi vrai, ce qui semble démontrer que de réussir à choisir le bon facteur au bon moment relève d’un exercice de prédiction difficile pour un conseiller. D’ailleurs, dans le document de BMO, lorsqu’il est expliqué quel facteur marche le mieux selon le cycle du marché, on peut noter la présence de certains mots comme « habituellement » ou « en général », qui laissent présager que ce n’est pas toujours le cas.

Les FNB factoriels durant la pandémie

Revenons aux performances des différents facteurs durant la pandémie.

BMO note qu’au cours du premier trimestre de 2020, ses fonds négociés en Bourse (FNB) ayant le mieux performé sont ceux axés sur la qualité, suivis de près par ceux axés sur la faible volatilité. Cela correspond à ce à quoi l’on pouvait s’attendre en raison du contexte de forte volatilité, car ces facteurs sont plus défensifs et offrent une certaine protection contre les baisses.

Ainsi le ZUQ, un FNB BMO axé sur la qualité a enregistré un rendement de -4,25 % sur un mois et de -7,97 % sur trois mois. Les FNB axés sur la qualité sont davantage exposés aux secteurs de croissance comme les technologies de l’information et la santé. Ils sont donc mieux positionnés pour participer à la hausse quand les marchés se redressent et ils ne sont surtout pas exposés à l’énergie, un secteur qui a été très touché par la chute des prix du pétrole et la crise.

Le ZLU, un FNB BMO axé sur la faible volatilité a enregistré un rendement de -6,84 % sur un mois et de -9,90 % sur trois mois. Ce type de produit offre un risque de marché inférieur à celui de l’ensemble du marché assurant ainsi une protection contre les baisses. Ces FNB sont exposés à des secteurs défensifs ce qui les positionne favorablement face aux baisses du marché. Ils sous-pondèrent également le secteur de l’énergie. Le ZLB de BMO, un autre FNB axé sur la faible volatilité détient moins de 2 % de titres dans le secteur de l’énergie contre 16 % pour le marché canadien.

Le ZDY, un FNB BMO axé sur les dividendes a enregistré un rendement de -13,72 % sur un mois et de -22,51 % sur trois mois. Ces FNB sélectionnent des sociétés en fonction des dividendes versés. Ils ont une exposition sectorielle diversifiée et ont une pondération plus importante dans les secteurs défensifs comme les services aux collectivités. Ils ont également une pondération boursière dans les secteurs des services financiers et de l’énergie, deux secteurs qui sont exposés à la fois au ralentissement économique et à l’effondrement des prix du pétrole.

Le ZVU, un FNB BMO axé sur la valeur a enregistré un rendement de -14,46 % sur un mois et de -23,24 % sur trois mois. Ces produits offrent un portefeuille diversifié de sociétés sous-évaluées. Ils sont souvent plus exposés à l’énergie que d’autres facteurs notamment en raison des ratios cours/bénéfice historiquement faibles de ce secteur. Il offre ainsi une exposition de 12,5 % au secteur de l’énergie et de 39 % aux banques canadiennes.

Dans son rapport, BMO estime cependant que ce produit a un potentiel de hausse important si les banques remontent dans les prochains mois.

Avoir les facteurs ESG à l’œil

Par ailleurs, les conseillers devraient porter une attention particulière à la gouvernance des entreprises dans lesquelles ils investissent, d’après Chris McHaney et Chris Heakes, tous deux gestionnaires de portefeuilles chez BMO.

« Les entreprises qui ont mené de lourds programmes de rachat d’actions ou contracté une dette excessive pour faire grimper le cours des actions durant le marché haussier sont actuellement sous surveillance, d’autant plus que ces mêmes entreprises commencent à demander de l’aide gouvernementale d’urgence », indiquent-ils dans un récent rapport.

Selon eux, les investisseurs voudront peut-être considérer les produits de type ESG, notamment l’impact du «G» ou de la gouvernance sur les entreprises dans lesquelles ils considéreront d’investir.

« À l’avenir, les entreprises dotées de solides équipes de direction qui ont été prudentes et réfléchies lorsque les temps étaient bons seront mieux adaptées pour contrôler leur endettement et les flux de trésorerie », écrivent les portefeuillistes.

« Comme de nombreuses entreprises reçoivent une aide gouvernementale, il y aura des restrictions sur les entreprises bénéficiant de ces mesures de renflouements, et les équipes de direction plus fortes seront en mesure de mieux gérer ces politiques soumises à des restrictions », ajoutent-ils.