Or, la direction de SFL est résolue à améliorer son offre aux représentants afin que ceux-ci l’aident à gagner des parts de marché dans le segment de la clientèle aisée et aisée fortunée. Michael Rogers, vice-président, ventes et distribution, réseaux indépendants, de DSF, dresse un bilan des différents chantiers qui l’animent et qui auront un impact sur son équipe dans les prochains mois.

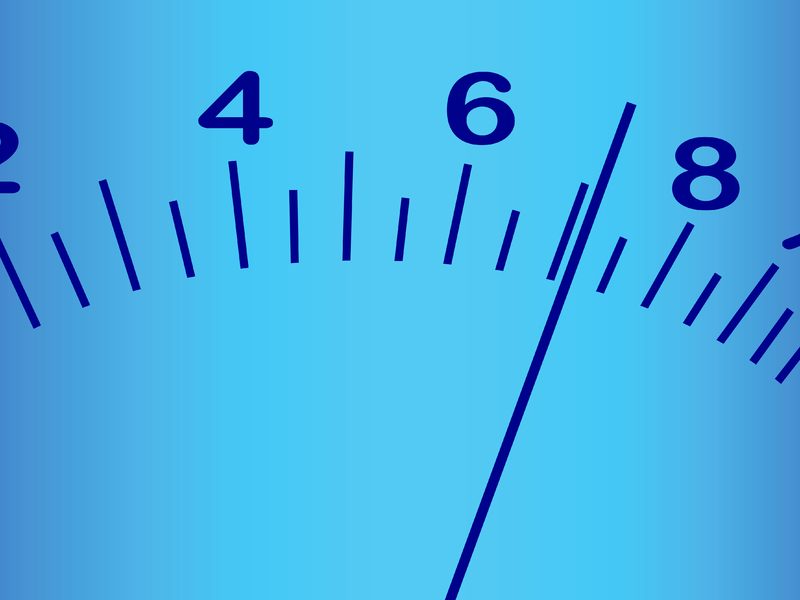

Le réseau SFL a affiché une note relativement basse à son Indice FI de 2018, soit 7,5 sur 10. Cet indice, qui représente la moyenne des notes que les conseillers accordent aux 20 critères d’évaluation du sondage, est la plus faible qu’a enregistrée SFL depuis 2005. Rappelons que Finance et Investissement publie son Top des cabinets multidisciplinaires sur une base annuelle.

Par rapport aux résultats du Top des cabinets multidisciplinaires de l’an dernier, les conseillers de SFL sondés ont accordé des notes significativement plus basses sur le plan de la réceptivité de la firme à leurs commentaires et opinions, de la culture d’entreprise, de la vision stratégique, du soutien apporté au développement des affaires et de la technologie pour le soutien administratif (back office).

« On est en changement total de la vision stratégique et rien n’est en place », explique un conseiller sondé au printemps dernier. « Ça fait des mois qu’il y a des changements et on n’a pas d’information. Ça nous met mal à l’aise lorsqu’on apprend de l’information par le journal. Il y a zéro relation d’établie », note un autre.

Certains répondants déplorent l’effet de la restructuration sur la culture de SFL : « Avant les fusions, la direction avait des valeurs, mais avec la direction actuelle, je n’en vois pas. » D’autres montrent du doigt les conflits internes entre le réseau SFL et le Mouvement Desjardins comme une menace à leur organisation.

Évidemment, tout n’est pas noir : certains conseillers voient les valeurs de la firme comme une grande force, tout comme l’offre de formation et l’indépendance des conseillers. De plus, la grande majorité des représentants interrogés seraient prêts à recommander SFL à un de leurs pairs, ce qui est généralement aussi le cas chez les conseillers des autres cabinets multidisciplinaires.

Michael Rogers revient sur cette réorganisation lors d’un entretien avec Finance et Investissement : « La demande des changements vient des conseillers. Les conseillers, ça fait longtemps qu’ils voient venir l’industrie sur le plan réglementaire, sur le plan économique. Ils nous ont clairement demandé : « On veut un niveau de soutien différent de ce qu’on a actuellement. » Il existait une demande de réinvestir et de changer le modèle depuis 20 ans. »

Le changement semble avoir été bien accueilli, selon Michael Rogers : « Il n’y a pas eu d’exode de conseillers vers les concurrents. On a réussi à tirer notre épingle du jeu. Les conseillers ont compris que le réseau allait de l’avant en changeant son modèle d’affaires. »

Cette volonté de voir des changements crée à la fois un engouement, mais aussi des attentes sur le plan des délais de leur implantation, ce qui reste un défi à gérer, d’après Michael Rogers : « On essaie d’être transparent. De mon côté, ça nécessite le temps d’écouter et d’expliquer les décisions. Ce n’est pas parce que les réseaux et les conseillers nous demandent quelque chose qu’on peut tout faire. Il y a des choix qui ont été arrêtés. Ça demande beaucoup de temps pour les réaliser. »

Donner vie à sa vision

Michael Rogers a une vision claire pour SFL : « On veut doubler le volume de vente du réseau et pénétrer le marché de la clientèle aisée et fortunée avec une offre de services complète basée sur quatre éléments : une offre en planification financière, la technologie, la formation et la mise en marché. »

« Depuis le 29 janvier, c’est le message qu’on passe : « On respecte votre indépendance, mais nous, comme réseau, on va investir dans ces zones-là. » C’est la première fois qu’on a une vision aussi claire », ajoute-t-il.

SFL vise les clients aisés et aisés fortunés parce qu’ils ont un besoin important de conseil financier. Et c’est justement ce que les représentants ont à offrir : « On veut une relation à long terme avec nos clients et nos partenaires. Il faut être capable de les accompagner dans cette relation. »

Développer le bon plan marketing

Pour réussir sa mise en marché, SFL prévoit de faire connaître son expertise et son rôle-conseil auprès du grand public : « On se concentrait beaucoup sur le recrutement, mais [les clients] veulent connaître la bannière avec laquelle ils font affaire. Avant de remettre un chèque de plusieurs millions de dollars, ils veulent connaître l’institution. On n’a pas été aussi présent qu’on aurait dû sur le plan de la mise en marché. »

Le dirigeant de SFL envisage de fournir du soutien en ce qui concerne la création et la communication de l’image de marque des conseillers afin de mieux cibler cette clientèle. Cela passe par une redéfinition de la marque SFL, note Michael Rogers : « On a une marque SFL Partenaire de Desjardins Sécurité financière. On a DSF qui se positionne comme Desjardins Assurance. Et en plus, il y a le logo du cabinet. Ça devient mêlant pour le client. On va possiblement revoir notre logo pour l’épurer, le simplifier. On veut lancer le message qu’on peut faire une offre complète en gestion de patrimoine [pas seulement de l’assurance]. »

De plus, SFL souhaite instaurer un changement de culture afin de passer d’un modèle transactionnel à un modèle où le conseiller suit son client pas à pas, au fur et à mesure que ses besoins financiers évoluent, explique Michael Rogers : « Maintenant on arrive avec un outil de [gestion de relation client]. On veut amener le processus de planification financière pour dire : « Votre travail n’est pas seulement de vendre un fonds commun. Dans deux ans ou cinq ans, le client va avoir d’autres besoins, comme se procurer une assurance maladies graves, par exemple. Gérez la relation avec votre client. » »

SFL vise à éduquer les conseillers en ce sens ainsi qu’à leur fournir les outils et les services pour évoluer à la même vitesse que leur client et lui offrir un service de planification financière complète : « On a du travail à faire [sur ce plan] », reconnaît le vice-président de DSF.

Michael Rogers vise aussi à soutenir les conseillers pour leur promotion par l’intermédiaire des réseaux sociaux : « On veut accompagner les conseillers dans la manière de communiquer et à quelle fréquence. Il y en a qui communiquent tous les jours avec leurs clients. Or, les clients disent : « Je t’adore comme conseiller, mais ce n’est pas vrai que je veux avoir 365 courriels par année de toi. » On veut les outiller par rapport à quand ils doivent réagir. S’il y a eu une petite correction boursière, par exemple, on doit fournir de l’information à nos conseillers pour que, une fois que ça arrive, ils soient proactifs plutôt que réactifs. »

Utiliser les leviers technologiques

Pour mieux gérer les relations clients, SFL mise entre autres sur divers outils technologiques, dont le logiciel Kronos. L’objectif est d’éviter qu’un client ne soit oublié après une vente et d’amener le conseiller à personnaliser son offre en fonction de l’évolution de ses besoins.

L’an dernier, SFL a ajouté le logiciel de suivi des affaires en assurance WealthServ de Bluesun. « Maintenant, peu importe le manufacturier, les conseillers peuvent accéder à une plateforme et savoir à quelle étape en est le dossier. Ils peuvent mieux gérer les attentes », dit Michael Rogers. Selon lui, il n’est pas nécessaire d’obliger les représentants à obtenir le titre de planificateur financier pour qu’ils offrent des services de planification financière. SFL, qui compte dans ses rangs 213 conseillers possédant le titre, encourage toutefois ses conseillers qui ne l’ont pas à l’obtenir et offre des formations en ce sens.

Actuellement, aucun conseiller de SFL n’offre directement de fonds négociés en Bourse (FNB). Michael Rogers espère que les fournisseurs de logiciels d’arrière-guichet résoudront les embûches technos qui empêchent les courtiers en épargne collective de distribuer des FNB : « Le plus tôt sera le mieux. Encore là, il faut que ce soit bien attaché et rodé du point de vue opérationnel, et c’est ce qui nous manque. »

Améliorer la formation des conseillers

Selon plusieurs conseillers interrogés qui sont liés à SFL, la formation est une force dans ce réseau. Michael Rogers convient qu’il a un portefeuille de formation assez complet et qui aide les conseillers en début de carrière : « Là où on doit évoluer, c’est dans notre offre de formations avancées sur la planification financière pour accompagner des conseillers d’expérience. Ceux-là nous disent : « Ce n’est pas parce que je suis dans l’industrie depuis 15 ou 20 ans que je ne veux pas m’améliorer. Sortez-moi un portefeuille de formation pour m’améliorer. » »

Michael Rogers reconnaît que SFL peut faire mieux sur le plan de la livraison de sa formation : « On a encore des écoles de formation où on est physiquement réuni dans la salle. Les jeunes nous demandent : « Enregistrez la capsule et rendez-la disponible pour que je puisse la consulter quand ça cadre dans mon horaire. » Il y a un volet techno qu’on est en train de regarder. C’est un changement technologique et culturel. »

Entourer le conseiller d’experts

Chez SFL, la récente réorganisation vise notamment à offrir un service d’experts-conseils uniforme parmi les centres financiers, explique Michael Rogers : « Dans le passé, certains centres financiers avaient une offre de services très avancée, et d’autres, une offre moins étoffée. Nous changeons pour créer des centres financiers ayant une masse critique leur permettant d’offrir les services auxquels les conseillers sont en droit de s’attendre. » Ces ressources aideront les conseillers à fonder des relations clients sur la planification financière et à mieux servir la clientèle cible des gens aisés, précise-t-il.

« L’approche en planification financière est ce qu’on veut préconiser. Il y aura des changements dans les équipes [d’experts] à l’interne pour s’assurer [qu’on offre] un processus d’accompagnement et non seulement de la vente », note-t-il.

Aider lors des transferts de blocs d’affaires

Michael Rogers reconnaît qu’il peut être difficile, pour un conseiller en fin de carrière, de former une équipe avec des jeunes représentants qui veulent faire les choses à leur manière : « Travailler en tandem avec des jeunes qui veulent changer les choses, stimuler la business, passer à l’ère numérique, c’est quelque chose de difficile. »

SFL a beau aider à la formation des recrues ou au financement de l’achat des blocs d’affaires par ceux-ci, les conseillers seniors ont besoin d’aide pour la gestion du changement et toute la dimension humaine du transfert de clientèle, dit Michael Rogers : « Toute la logistique de travail, le volet préparatoire d’un entrepreneur qui passe son entreprise, on n’est pas là pour eux. » Il souligne toutefois que SFL a vu de beaux succès de passation de pouvoirs se réaliser par le passé, mais que d’autres cas ont été plus ardus parce que les acheteurs et les vendeurs de blocs d’affaires n’étaient pas prêts.

Résoudre « l’énigme » de la relève

Un conseiller sondé juge que SFL embauche « trop de recrues », alors qu’un autre estime que l’ajout de beaucoup de nouveaux conseillers nuit à l’image de marque du réseau. En entrevue, Michael Rogers n’a pas été en mesure de répondre à cette critique.

Par le passé, certains conseillers de différents cabinets multidisciplinaires ont expliqué l’impact sur eux d’un trop grand nombre de recrues. Le faible taux de rétention de celles-ci peut nuire à l’image de marque du réseau. Les recrues risquent également de faire des erreurs et, lorsqu’elles ne sont plus là, les conseillers qui reprennent leurs dossiers doivent payer les pots cassés.

Finance et Investissement a tenté d’explorer ces hypothèses avec Michael Rogers : « On a un meilleur taux de rétention que l’industrie [lequel oscille de 39 à 41 % après quatre ans]. C’est mieux que beaucoup de nos concurrents. Du point de vue de la conformité, on encadre assez bien les gens. On a des histoires d’horreur comme tous les réseaux, mais généralement, il n’y a pas de squelette dans le placard quand les gens partent, pas plus chez les vieux conseillers que chez les jeunes. »

Michael Rogers met aussi les choses en perspective : « Si on n’avait pas développé un plan de recrutement avec du succès, on se ferait taxer de ne pas avoir assez de recrues. Les gens qu’on réussit à attirer dans le réseau disent souvent : « J’ai été 20 ans à telle place, mais je dois penser que dans 5 ans, je vends ma clientèle et je n’ai personne à qui la vendre. Je viens chez vous parce que vous avez les mêmes produits – je ne perds rien au change -, mais vous avez un bassin de recrues. » »