Un certain nombre de courtiers ont récemment modifié la rémunération de leurs conseillers ou projettent de le faire, selon le Pointage des courtiers multidisciplinaires 2022.

Ces ajustements s’ajoutent à l’abolition du mode de souscription selon les frais d’acquisition reportés (FAR) en fonds d’investissement, en vigueur depuis le début de juin, qui bouleverse le modèle de certains représentants plus que d’autres (lire « Pénible interdiction »).

En 2022, la moyenne québécoise des notes portant sur la rémunération offerte par les courtiers est restée stable, à 8,4 sur 10, par rapport à 2021. L’importance est également demeurée élevée en 2022, à 9,2. Cette année, la moyenne québécoise pour les bonis et autres avantages de rémunération est toutefois de 7,5, alors qu’elle était de 8,0 en 2021. L’importance pour cet élément est un peu plus élevée en 2022.

Pour la grande majorité des courtiers, la note pour la rémunération globale est stable ou en légère diminution en 2021 par rapport à 2022. Cependant, chez IG Gestion de patrimoine et Services d’investissement Quadrus, elle est en hausse significative de 2021 à 2022, passant de 7,3 à 8,1 et de 6,9 à 7,5 respectivement.

Chez IG, une grande majorité des répondants se montre satisfaite de la rémunération. « La grille est bien faite pour intégrer les jeunes conseillers », dit un sondé de cette firme. « Ce sont de bons changements de notre rémunération. Globalement, il y a une rémunération du travail de planification », note un autre. « Je suis conscient qu’il y a un coût à pouvoir consulter des spécialistes pour mes clients et que ça se ressentira sur ma rémunération », ajoute un troisième.

Or, certaines politiques internes créent des insatisfactions. Un conseiller déplore encore l’ajustement, en janvier 2020, selon lequel les commissions des conseillers sont calculées à partir des nouveaux actifs nets versés dans les comptes d’un client, alors qu’elles étaient auparavant calculées en fonction des ventes brutes de fonds. Un autre juge que « la rémunération est discriminatoire, car elle se base sur l’actif du conseiller et non sur le nombre de clients ».

La rémunération chez IG varie en fonction de l’actif administré par un conseiller, sa productivité et son service à la clientèle. « On essaie d’avoir un modèle concurrentiel dans l’industrie, qui va tenir compte de la productivité, mais aussi du bloc d’affaires », explique Carl Thibeault, vice-président principal Québec de la firme.

Un récent changement dans la mesure de la satisfaction de la clientèle en relation avec la rémunération a plu à un répondant. Selon lui, on a assoupli un critère d’évaluation trop strict. « Jusqu’en 2021, un conseiller devait obtenir 5 sur 5 pour au moins la moitié des répondants à un sondage auprès des clients portant sur l’appréciation du conseiller », dit-il. L’atteinte de ce seuil permettait d’accéder à une grille enrichie de rémunération, « soit la même grille qu’avant l’instauration de tout ce système, sans plus… ce qui permet d’éviter de voir sa rémunération diminuer considérablement ».

Ce sondage de satisfaction deviendra un outil de coaching, moins contraignant sur le plan de la rémunération, précise Carl Thibeault : « La satisfaction de la clientèle fait partie de la rémunération, mais peut-être de manière moins directe ou pour laquelle on peut avoir un échantillon trop petit. »

En 2022, les conseillers de Quadrus sont aussi partagés par rapport à leur rémunération. Certains parlent d’amélioration de leur grille, alors que d’autres se plaignent d’une réduction de la leur (lire « Inconfortable transition »). Difficile de savoir ce qui aurait changé, d’autant que Quadrus indique dans un courriel que la rémunération des conseillers n’a pas été modifiée en 2022.

Question de modèle d’affaires

La perception à l’égard de la rémunération semble varier non seulement en fonction de l’expérience et du bloc d’affaires du répondant, mais aussi selon le modèle d’affaires du courtier, montre notre sondage. Dans une majorité de firmes de courtage, le conseiller est davantage un travailleur autonome ou un entrepreneur. Il reçoit donc une portion élevée des revenus bruts qu’il génère (payout), mais doit payer davantage de dépenses qu’un conseiller du type « employé à commission ».

« Le payout est élevé par rapport à la concurrence. Vous pouvez gagner plus, mais le soutien au développement des affaires est minimal. C’est le compromis à faire », résume un répondant de Placements Manuvie.

Dans la plupart des firmes, certains répondants jugent qu’ils pourraient obtenir davantage en allant ailleurs. D’un autre côté, un segment de répondants aiment la proportion de commission sur les revenus générés (payout rate), mais déplorent la facture qu’ils reçoivent de leur courtier pour ses services.

D’autres conseillers valorisent les services reçus de leur courtier. « Le soutien que nous avons vaut son pesant d’or, en mettant l’accent sur notre entreprise plutôt que de passer des heures pour l’administration, passer des heures pour l’administration, les revenus sont ainsi augmentés », souligne un conseiller de MICA Cabinets de services financiers.

En outre, en général, les grilles de rémunération doivent trouver un équilibre entre favoriser les grands producteurs et les conseillers moins expérimentés. « Ils pourraient payer moins pour les 20 à 30% qui sont moins performants et donner davantage aux plus performants », suggère ce conseiller expérimenté de Placements Manuvie. Cet avis détonne de celui de ce répondant en début de carrière de la Financière Sun Life (FSL): « Je suis fâché des changements à la rémunération. La firme donne des bonis aux gros producteurs. On enlève des revenus aux conseillers moyens. On nous pousse à travailler comme des fous. »

D’ailleurs, la FSL a récemment révisé son programme de rémunération, lequel prendra effet au printemps 2023. Chez ce courtier, la note passe de 7,3 à 7,1 de 2021 à 2022 pour la rémunération globale. Bon nombre de répondants parlent de changements négatifs à venir, comme une baisse du taux de payout. L’un d’eux redoute une réduction du sien de 5 points de pourcentage.

Sur le plan de l’assurance, les ajustements faits au fil des ans ne font pas plaisir, comme le dit ce répondant de la FSL: « Depuis plusieurs années, on nous fait payer de plus en plus de choses et le système de commission nivelé baisse tranquillement. En 2010, la moyenne de commission de renouvellement était de 12% et maintenant, on doit être à 8 %. »

La FSL n’a pas confirmé la nature des changements ni les affirmations des conseillers, mais a précisé dans un courriel qu’elle évalue continuellement la rémunération « pour avoir un système juste, transparent et basé sur les besoins des clients ».

« À la Sun Life, nous avons récemment révisé notre programme de rémunération en vue de le rendre plus avantageux pour les conseillers et les clients. De plus, les récentes révisions apportées à notre programme de commissions établiront une meilleure concordance entre la rémunération et la croissance durable des affaires de nos conseillers. Elles permettront aussi aux conseillers de mieux comprendre leur rémunération et son lien avec leurs actions », écrit Rowena Chan, présidente, Distribution Financière Sun Life (Canada) et vice-présidente principale, distribution et solutions d’assurance.

Chez Investia Services financiers, on a annoncé des changements à la grille de rémunération et un groupe de répondants les jugent favorables.

Un répondant évoque l’ajout de frais d’administration annuels de 50 $ dès juin 2022. Pour les conseillers détenteurs de comptes au nom du client, il s’agit de nouveaux frais. Pour les détenteurs de comptes autogérés qui paient déjà des frais annuels de 100 $, ces frais ne s’appliqueront qu’en 2024 et remplaceront les 100 $ actuels. Cependant, Investia n’ajoutera pas de frais d’envoi postal et en supprimera d’autres, comme ceux de transfert de compte, de traitement de succession et de chèque sans provision.

Ces nouveaux frais semblent semer la confusion, car un répondant affirme qu’il est ennuyeux que le représentant doive payer les frais des clients qui ne le feront pas. « Libre au conseiller de payer. Et non, si un client ne paie pas les frais, on n’ira pas après le conseiller, précise Louis H. DeConinck, président d’Investia. C’est au conseiller ou au client de savoir s’ils en ont pour leur argent. »

Sans préciser quels changements de rémunération ont été instaurés, le dirigeant souligne qu’Investia accorde davantage de rémunération au conseiller, mais que la firme n’offre pas de service de planification financière ni de logiciel de gestion de la relation client, ni de bureau physique. Elle facture néanmoins divers frais technologiques, dont ceux d’arrière-guichet et de cybersécurité.

Par ailleurs, il n’a pas été possible de connaître précisément les modifications prévues chez SFL Gestion de patrimoine. « La transformation de notre modèle d’affaires passe par des ajustements qui seront faits à la rémunération. Cela fait partie des travaux à venir, mais on veut prendre le temps de bien faire les choses », a indiqué André Langlois, vice-président, ventes et distribution, réseaux indépendants, chez Desjardins sécurité financière.

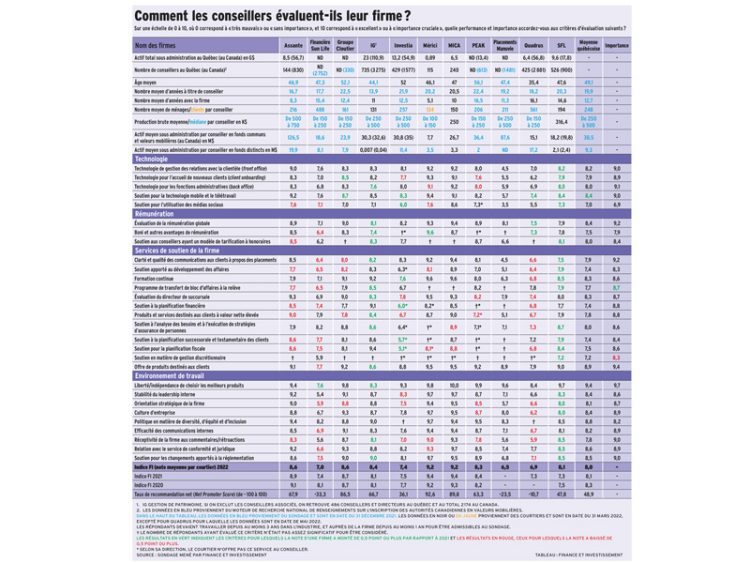

Cliquez sur l’image ci-dessous pour télécharger un PDF du Pointage des courtiers multidisciplinaires 2022.