Les temps changent. Alors que l’on assiste à une normalisation des taux d’intérêt à court terme, les taux consentis aux investisseurs augmentent. La période de creux records semble tirer à sa fin.

Les banques centrales du Canada et des États-Unis ont augmenté leurs taux directeurs dans la dernière année, et beaucoup d’observateurs s’attendent à de nouvelles hausses. En juillet, la Banque du Canada estimait que « des taux d’intérêt plus élevés seront justifiés » pour maintenir sa cible d’inflation de 2 %. Le taux d’inflation annuel du Canada a grimpé en juin à 2,5 %, porté par la plus forte hausse des prix à la consommation en plus de six ans, selon Statistique Canada.

L’inflation et les taux d’intérêt sont demeurés bas depuis la crise financière mondiale de 2008. Or, s’ils continuent d’augmenter, ils pourraient avoir une incidence négative sur certains titres à revenu fixe.

Dans un contexte de hausse des taux, quelles options s’offrent aux investisseurs qui axés sur les revenus?

« Quand les taux montent, les conseillers ne peuvent se permettre de gérer passivement les placements à revenu fixe de leur clientèle. Ils peuvent faire affaire avec un gestionnaire de portefeuille chevronné qui s’occupera des choix en matière de rendement et de durée, à prix abordable », explique Ahmed Farooq, vice-président, Développement des affaires, FNB à la Société de Placements Franklin Templeton Canada.

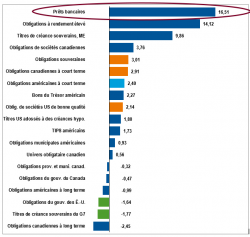

Un FNB de revenu fixe géré activement, qui peut moduler les versements d’intérêt selon l’évolution des taux, peut contribuer à réduire le risque de taux d’intérêt. Les prêts bancaires à taux variable ne sont pas sensibles aux taux d’intérêt, car ce sont des instruments réactifs à court terme qui versent des intérêts ajustés périodiquement en fonction des taux en vigueur. Quand les taux à court terme montent, les versements d’intérêt des prêts bancaires à taux variable augmentent aussi, ce qui présente un avantage pour les investisseurs. Historiquement, les prêts bancaires sont d’ailleurs plus rentables que les autres actifs à revenu fixe dans un contexte de hausse des taux, comme le montre ce graphique.

Les prêts bancaires offrent un potentiel de rendement supérieur en période de hausse des taux

Rendements moyens en période de hausse des taux d’intérêt (%)

Décembre 1986 – décembre 2017

Source : Morningstar Research inc. *

Un FNB géré activement qui investit dans des prêts bancaires garantis privilégiés américains à taux variable est conçu pour maintenir un revenu prévisible tout en « immunisant » la portion obligataire du portefeuille contre les conséquences d’une hausse de taux. Placements particulièrement sûrs, les prêts bancaires garantis privilégiés sont garantis par des biens en cas de défaut. Certains FNB sont par ailleurs couverts en dollars canadiens pour protéger les rendements contre les fluctuations du taux de change par rapport au dollar américain.

« Historiquement, les prêts bancaires offrent un revenu à taux variable peu volatil grâce à leur position privilégiée dans la structure du capital et aux garanties fournies dans la majorité des cas », affirme Mark Boyadjian, gestionnaire de portefeuille du FNB de prêts privilégiés Franklin Liberty (couvert en $ CA) | TSX : FLSL.

Pour en savoir plus sur cette stratégie et les autres possibilités des FNB Franklin LibertySharesMD, visitez franklintempleton.ca.

Des commissions, des frais de gestion et d’autres frais peuvent s’appliquer aux placements dans des FNB. Avant d’investir dans un FNB, les investisseurs doivent examiner avec soin les objectifs de placement, stratégies, risques, frais et charges du FNB. Cette information est présentée dans le prospectus et la fiche de renseignements du FNB. Veuillez lire le prospectus et la fiche de renseignements du FNB avant d’investir. Les FNB se négocient comme des actions, leur valeur marchande fluctue et leurs parts peuvent se négocier à un cours inférieur ou supérieur à la valeur nette de l’actif du FNB. Les commissions de courtage et frais des FNB réduisent le rendement. Le rendement d’un FNB peut sensiblement s’écarter du rendement d’un indice en raison des coûts de transaction, des frais et d’autres facteurs. Les FNB ne sont pas garantis, leur valeur fluctue souvent et leur rendement passé pourrait ne pas se répéter.

* Les rendements sont exprimés dans la monnaie indiquée pour chaque indice de référence. Les périodes où les taux d’intérêt augmentent ou baissent sont définies comme étant les années civiles entre décembre 1986 et décembre 2017 où le taux des obligations à 10 ans du Trésor américain a augmenté ou diminué de plus de 100 points de base. Les rendements moyens de chaque catégorie d’actif sont établis seulement à partir des années où les données sont disponibles. Vous trouverez au www.franklintempletondatasources.com d’importants avis et renseignements sur les fournisseurs de données. Prêts bancaires, indice Crédit Suisse des prêts à effet de levier ($ US); univers obligataire canadien, indice obligataire universel FTSE TMX Canada ($ CA); obligations de sociétés canadiennes, indice RT universel des obligations de sociétés FTSE TMX Canada ($ CA); obligations du gouvernement du Canada, indice des obligations gouvernementales FTSE TMX Canada ($ CA); obligations provinciales et municipales canadiennes, indice RT des obligations provinciales et municipales canadiennes BofAML ($ CA); titres de créance souverains des marchés émergents, indice RT titres de créance des marchés émergents Bloomberg Barclays ($ US); titres de créance souverains du G7, indice mondial des obligations du G7 Bloomberg Barclays; obligations à rendement élevé, indice des obligations à rendement élevé Crédit Suisse First Boston ($ US); obligations souveraines, indice mondial des obligations gouvernementales Citi ($ US); obligations de sociétés américaines, indice RT des obligations américaines autres que d’État Barclays Capital ($ US); obligations du gouvernement des États-Unis, indice RT des obligations du gouvernement des États-Unis Bloomberg Barclays ($ US); titres américains adossés à des créances hypothécaires, indice RT Bloomberg Barclays U.S. MBS ($ US); obligations municipales des États-Unis, indice RT des obligations municipales Bloomberg Barclays ($ US); bons du Trésor américain, indice RT des bons du Trésor américain Bloomberg Barclays ($ US); titres du Trésor américain protégés contre l’inflation (TIPS), indice RT TIPS du Trésor américain Barclays Capital ($ US). Les fonds communs de placement ne sont pas garantis, leur valeur fluctue souvent et leur rendement passé n’est pas garant de leur rendement futur.