Royal LePage a annoncé le 14 juillet 2021 que « la plus forte appréciation des prix des propriétés dans la région du Grand Montréal pourrait avoir été atteinte lors du 2e trimestre de 20211 ». Ceci ne devrait pas nous surprendre, mais analysons la situation de près.

Tout d’abord, comme nous l’avons précédemment expliqué, la hausse fulgurante du prix des maisons s’explique en partie par l’adoption du mode télétravail imposé en temps de pandémie, ce qui a entrainé un débalancement entre l’offre et la demande.

Ainsi, malgré le choc économique très profond que la pandémie a provoqué, l’importance de la stimulation monétaire et fiscale mise en œuvre par les différentes autorités a tellement été importante que la récession a été limitée pour une durée très courte. Il faut toutefois exclure de ce redressement certains secteurs de l’économie qui ont été plus durement frappés. C’est le cas par exemple de l’industrie du commerce au détail, de la restauration, du tourisme et de l’énergie.

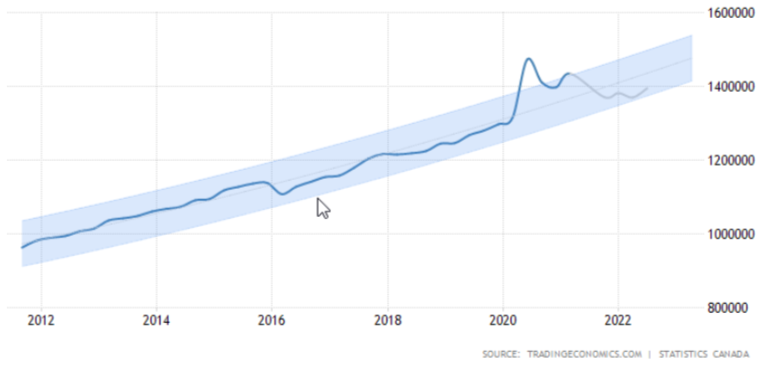

Les gouvernements et les Banques centrales à travers le monde ont injecté des billions de dollars pour supporter leurs économies respectives. En conséquence, des secteurs d’activés ont bénéficié du contexte engendré par cette récession. Chose certaine, collectivement, le revenu disponible des Canadiens a généralement augmenté de façon considérable. Selon Statistiques Canada, au sommet de 2020, le revenu disponible des Canadiens a augmenté à 1,47 billion de dollars. Comme, on peut le constater dans le tableau ci-dessous, Trading Economics prévoit à cet égard un ralentissement à 1,45 billion à 20222 :

Pour voir ce graphique en grand, cliquez ici.

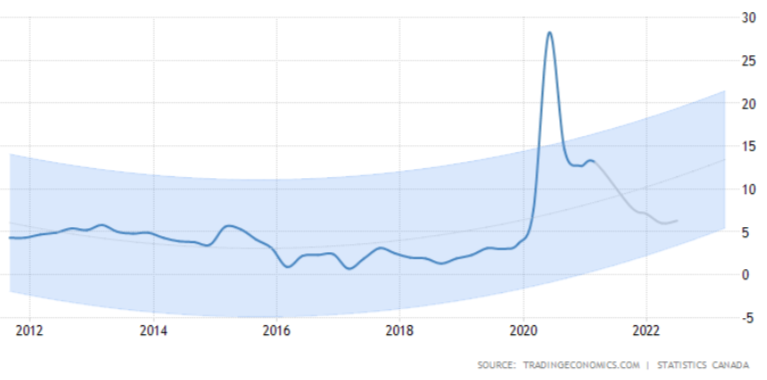

Il est certain que cette augmentation des revenus personnels, combinée au fait qu’il a été à peu près impossible d’effectuer certaines dépenses pendant la pandémie, comme de voyager, s’est traduite dans plusieurs ménages canadiens par une augmentation importante du taux d’épargne. Le graphique suivant le démontre clairement. Trading Economics prévoit que le taux retraitera dans des proportions davantage habituelles, soit près de la moyenne historique3 :

Pour voir ce graphique en grand, cliquez ici.

Cette augmentation massive du taux d’épargne est le deuxième facteur qui a contribué à l’importante augmentation du prix de l’immobilier observée. Lorsqu’on se projette dans l’avenir, on peut prévoir que les mesures de support de l’économie s’arrêteront et que les consommateurs reprendront leurs habitudes de consommation en réduisant leur niveau d’épargne.

Le troisième facteur lié à la hausse des prix dans le secteur de l’immobilier est lié à la baisse des taux d’intérêt. Elle a poussé les taux hypothécaires à un plancher historique. Cette baisse des taux a ainsi permis aux acheteurs d’accéder à des hypothèques d’une valeur plus importante pour un même budget et par conséquent, à de plus grandes maisons.

Au chapitre de la réduction de l’assouplissement de la politique monétaire, la Banque du Canada (BdC) a pris de l’avance sur la Réserve fédérale (Fed) et a diminué ses achats hebdomadaires d’obligations, les faisant passer de 5 à 2 milliards de dollars (G$). Malgré cela, la BdC admet partager encore l’opinion de la Fed sur le fait que l’inflation actuellement observée est transitoire.

Le gouverneur de la BdC, Tiff Macklem est confiant de voir l’inflation baisser en 2022 pour retrouver un niveau plus près de la moyenne historique des dernières années. Par contre, l’économie subit présentement plusieurs débalancements et rien ne le garantit. D’autant que l’efficacité des vaccins dans le temps face au nouveau variant n’assure pas une pleine réouverture de l’économie comme cela avait été anticipé.

Il est donc possible de voir l’inflation demeurée élevée pour une durée plus longue. Une situation qui s’accompagne du risque de voir la BdC relever les taux d’intérêt plus rapidement que prévu. Ceci ferait en sorte de tirer à la hausse les taux hypothécaires. Les paiements des prêts hypothécaires coûteraient alors plus cher.

Ainsi nous le voyons, la réunion de ces facteurs pourrait stopper l’augmentation impressionnante du coût de l’immobilier canadien des derniers mois. Avec un éventuel retour à l’équilibre, il faut s’attendre à voir des prix à la baisse. Par contre, l’arrivée anticipée de 400 000 immigrants par année pour les 3 prochaines années est un facteur susceptible de défier cette prévision, puisque cela pourrait influencer à la hausse la demande en matière de logements.

La gestion du passif fait partie intégrante de la situation financière du client et en représente parfois même « la » plus grande part. Il est donc primordial de confier l’analyse de celle-ci à un professionnel objectif qui saura bien guider votre client et s’assurer que celui-ci en saisit bien la valeur. Après tout, la gestion du passif en soi n’est-elle pas tout aussi importante que celle des actifs ?