Les investisseurs institutionnels canadiens s’intéressent de plus en plus aux FNB, ils représentent une part croissante de l’actif de ces produits, selon une analyse de l’Association canadienne des FNB (ACFNB) faite à partir des données d’Investor Economics.

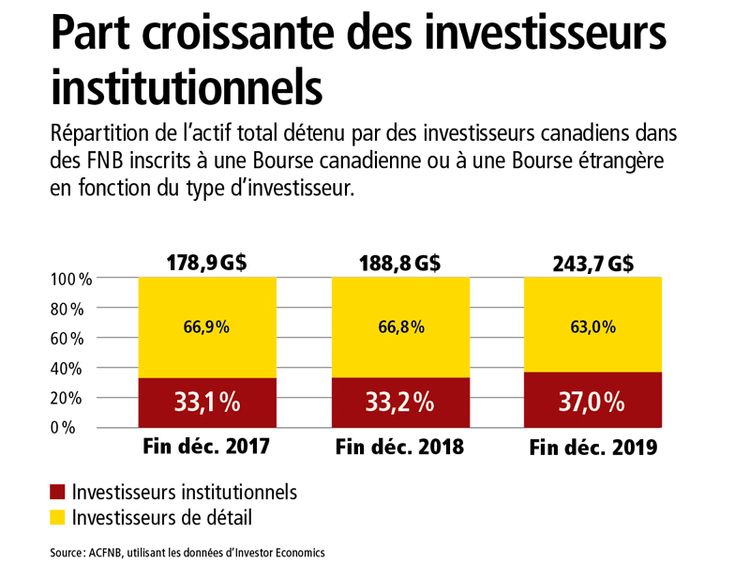

L’ACFNB a analysé au fil du temps la valeur de l’actif total détenu par des investisseurs canadiens dans des FNB inscrits à une Bourse canadienne ou à une Bourse étrangère, selon le type d’investisseurs, c’est-à-dire, de détail ou institutionnel. Résultat, la part des investisseurs institutionnels est passée de 33,1 % à 37,0 % de l’actif total de décembre 2017 à décembre 2019.

Durant cette période, l’actif sous gestion en FNB détenu par les investisseurs institutionnels a crû à un taux annuel composé de 21,7 % par rapport à 17,9 % pour les actifs en FNB des investisseurs de détail. L’actif en FNB détenu par des institutionnels est ainsi passé de 55,2 G$ à 90,2 G$, d’après l’ACFNB.

Différentes tendances expliquent l’utilisation croissante des FNB dans les portefeuilles des investisseurs institutionnels, selon une étude de Greenwich Associates publiée au deuxième trimestre de 2019.

D’abord, les FNB sont des véhicules flexibles et à faible coût, qui permettent aux institutions financières d’obtenir une exposition à une variété de catégories d’actifs. De plus, les investisseurs institutionnels ont réduit leur part en gestion active, remplaçant généralement celle-ci par une part indicielle et les FNB constituent un outil de placement de choix pour ce faire.

Les investisseurs institutionnels qui utilisent des FNB d’obligations le font également parce que ces produits permettent d’obtenir rapidement une exposition à un segment de ce marché et parce qu’ils peuvent accroître la liquidité d’un portefeuille de FNB, d’après Greenwich Associates.

Comme l’écrivait récemment Finance et Investissement, lorsque le marché des obligations est tombé à court d’acheteurs, en mars dernier, les FNB d’obligations continuaient à être négociés. Selon certains analystes, il s’agissait d’une des seules sources de liquidité pour les obligations.

Selon l’étude de Greenwich Associates, une part significative des investisseurs institutionnels prévoit accroître son utilisation de FNB d’obligations, de FNB factoriels, et de FNB établis selon des critères environnementaux, sociaux et de gouvernance (ESG).