Le taux général d’imposition avant déduction au Québec est de 11,5 %. Ainsi, pour les entrepreneurs du Québec dont le nombre d’heures rémunérées est suffisant pour profiter pleinement de cette déduction, le premier 500 000 $ de revenu actif, plutôt que d’être imposé à 13,0 % (soit 9% au fédéral et 4 % au Québec), le taux chutera à 12,2 % (soit 9% au fédéral et 3,2% au Québec). Notons que le budget présente également un assouplissement en rapport avec la règle des 5 500 heures en raison des fermetures d’entreprises.

Voilà la bonne nouvelle ! L’objectif consiste à laisser davantage de liquidité à l’entrepreneur afin qu’il soit en mesure de réinvestir dans son entreprise. Petit détail, le Ministère des Finances nous a-t-il fait une petite blague du poisson d’avril ? Dans son discours du budget, il mentionne en effet que la mesure prend effet le 1er avril.

Mais comme le disait si bien Lavoisier : « Rien ne se perd, rien ne se crée : tout se transforme ». Ainsi, cette mesure s’accompagne d’une réduction du crédit d’impôt pour dividendes non déterminés effective au 1er janvier 2022.

Dans ce contexte, le crédit d’impôt de 4,01 % pour dividendes non déterminés pour l’année fiscale 2021 passera à 3,42 % du dividende majoré en 2022. La majoration étant de 15 %, on peut maintenant établir ce taux à 3,93 % du dividende avant majoration. La transformation, elle se retrouve dans l’effet découlant de l’intégration. Par conséquent, le taux marginal maximal du dividende non déterminé passera de 48,02 % en 2021 à 48,70 % en 2022.

Ici, on prépare la moins bonne nouvelle dont les détails sont présentés ci-bas.

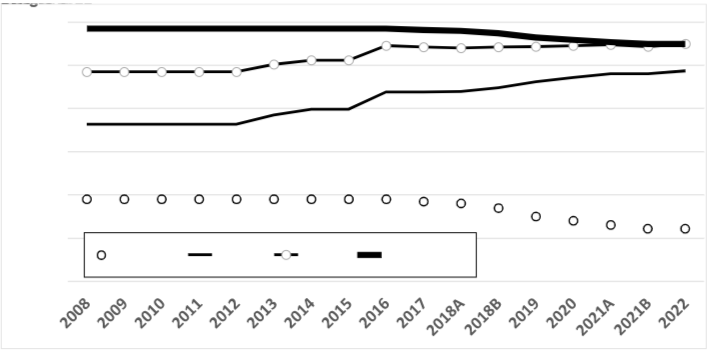

Le tableau ci-dessus illustre différents taux depuis 2008:

- Ligne du bas pointillée blanche : baisse du taux d’imposition des sociétés profitant de la DPE

- Ligne pleine mince : augmentation de l’imposition du dividende non déterminé

- Ligne pleine mince avec pointillé blanc : taux combiné, effet de l’intégration, avec une hausse continuelle

- Ligne pleine épaisse : effet de l’intégration si le revenu actif est imposé dans l’année «X» mais sorti en dividende en 2022

En début 2021, le taux combiné (société et personnel) atteignait 54,78 % lorsque le revenu est versé en dividende à l’actionnaire. Maintenant en 2022, à la suite des mesures annoncées au budget, le taux combiné passe à 54,96 %.

S’il s’agit effectivement d’une mauvaise nouvelle, soulignons en contrepartie que cela rend davantage de liquidité disponible aux fins d’opérations avant le versement de dividendes.

La moins bonne des nouvelles c’est que le nouveau taux d’imposition de 48,70 % qui prendra effet à compter de 2022 s’applique sur des revenus nets taxés à des taux avec DPE qui étaient plus grands à l’époque.

La ligne noire du tableau montre en effet que le revenu taxé à 19 % en 2008, par exemple, devant être versé en dividende taxé à 36,35 %, le sera maintenant à 48,70 %.

Le taux intégré de l’année 2008, versé en 2022, devient ainsi 58,44 % (ligne épaisse) alors qu’au début, on imaginait peut-être bénéficier d’une intégration de 48,45 % (ligne mince pointillée).

Cette annonce a finalement un impact négatif pour tous les entrepreneurs ayant cessé d’opérer activement. Ceux-ci subissent donc la réduction du crédit, mais sans profiter de la baisse du taux d’imposition corporatif. De plus, les professionnels ne rencontrant pas le nombre minimal d’heures au Québec, sans DPE, subissent la hausse de l’imposition du dividende non déterminé, sans profiter d’aucun allégement. Dans un tel contexte, pas facile de planifier à long terme. L’effet du report d’impôt est assurément atténué.

* Daniel Laverdière est directeur principal, Centre d’expertise, Banque Nationale, Gestion privée 1859.