Les conseillers en sécurité financière continuent d’utiliser de manière relativement stable le mode de rémunération par frais d’acquisition reportés (FAR) lorsqu’ils font souscrire des fonds distincts à leurs clients, d’après le Baromètre de l’assurance 2021.

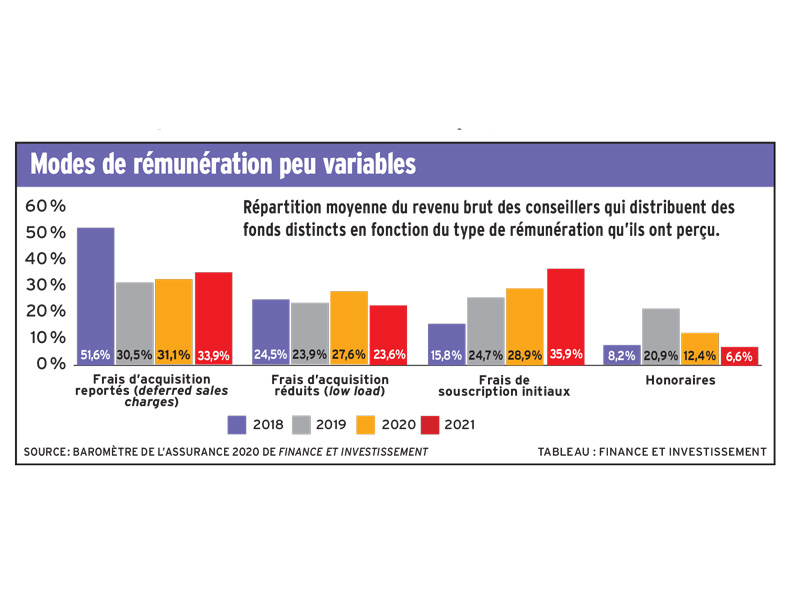

Comme le montre le graphique ci-dessous, lorsque les représentants distribuent des fonds distincts, la part moyenne de leur revenu brut sous forme de FAR s’établit à 33,9 % en 2021, ce qui est en légère hausse par rapport à 2020 (31,1 %).

Pour voir ce graphique en plus grand, cliquez ici.

En 2021, la part des frais d’acquisition réduits (low load) s’élève à 23,6 %, comparativement à 27,6 % en 2020.

Si on additionne le pourcentage des revenus provenant des frais d’acquisition réduits à celui attribuable aux FAR, on constate que le mode de rémunération par frais de sortie génère 57,5 % du revenu brut des conseillers, soit une proportion similaire à celle enregistrée en 2021 (58,7 %).

Les conseillers en sécurité financière n’ont pas, en moyenne, adopté massivement les rémunérations sous forme de frais de souscription initiaux ou d’honoraires pour la distribution de fonds distincts. Et ce, malgré le fait qu’ils aient accru leur transparence sur les frais des fonds distincts (lire « Plus de transparence en fonds distincts ») et que les régulateurs provinciaux aient annoncé leur intention d’abolir les FAR pour la distribution de fonds d’investissement.

Il faut dire que les FAR de ce dernier secteur diffèrent des FAR dans la distribution de fonds distincts. En effet, il existe dans le secteur de l’assurance des séries de fonds distincts avec reprises de commissions, aussi appelés « fonds en rétrofacturation ».

Ces séries comportent une commission concentrée sur quelques années, habituellement entre deux et cinq ans. Si le client décide de racheter ses fonds, le conseiller doit alors rembourser la portion de commission correspondant à la période restante au contrat.

Ces séries, de plus en plus populaires, mettent sur les épaules du conseiller le fardeau de rembourser le manufacturier de produits financiers en cas de rachat. Dans le secteur des fonds d’investissement, ce fardeau reposait sur les épaules des clients, ce que n’aimaient pas les régulateurs, qui ont fini par prôner l’abolition de ces frais reportés. Cet écart réglementaire ainsi que dans les pratiques commerciales des deux secteurs pourrait expliquer la stagnation des proportions de séries à honoraires et à frais de souscription initiaux.

Par ailleurs, derrière ces moyennes se cache une tendance intéressante : ceux qui adoptent un mode de rémunération le font souvent de manière uniforme pour l’ensemble de leurs clients, puisque la totalité ou la quasi-totalité de leur revenu brut en fonds distincts est sous une seule forme.

Par exemple, 40 % de ceux qui utilisent les FAR en tirent 90 % ou plus de leur revenu en fonds distincts. Cette proportion passe à 51 % parmi ceux qui utilisent les frais de souscription initiaux et à 75 % parmi ceux qui utilisent les honoraires.

Le mode de rémunération en fonds distincts semble donc davantage une question de conviction du conseiller ou d’adéquation avec son modèle d’affaires.