Les fonds négociés en Bourse (FNB) à vente d’options d’achat couvertes (VOAC) ont le vent dans les voiles, même s’il s’agit de produits dont le recours aux dérivés d’options présente une certaine complexité. Ils visent un revenu supérieur aux instruments classiques, mais cela s’accomplit au prix d’un gain en capital réduit.

Au 30 septembre 2025, l’actif total accumulé dans les FNB d’actions et d’obligations avant recours à des stratégies d’options couvertes s’élevait à 32,4 milliards de dollars (G$), selon les analyses de Banque Nationale Marchés financiers. Ils accaparaient 86 % de tous les actifs engrangés sous la catégorie générale des FNB à base d’options. Seulement en 2025, 82 nouveaux FNB à base d’options ont vu le jour, portant le total de cette catégorie à 297 pour un actif total de 37,5 G$.

Les FNB VOAC cherchent d’abord et avant tout à survolter les distributions de l’investisseur. Ils y parviennent en général, mais en sacrifiant par ailleurs une partie du rendement. « Les gens cherchent un revenu de 5 % à 6 %, mais n’y arrivent pas avec un portefeuille classique, dit Alain Desbiens, vice-président, FNB chez BMO. D’où l’utilité des FNB à options couvertes et du remplacement d’une partie des actions en portefeuille par ces FNB. Même un recours à une relativement petite proportion peut générer un revenu supérieur. »

Coup d’œil sous le capot

Un FNB VOAC présente deux strates : la fondation composée d’actions et d’obligations, identique à tout portefeuille d’actions et d’obligations, et la part d’options. Très souvent, la première strate est composée d’actions à dividendes, par exemple celles des grandes banques canadiennes. On peut trouver nombre d’autres actifs sous-jacents, qu’il s’agisse de secteurs comme l’énergie ou l’or, ou de régions comme les titres européens ou de marchés émergents.

La prochaine strate distinctive est celle des options qu’on dit « coUvertes » parce que le gestionnaire détient leurs titres sous-jacents en portefeuille. S’il ne les détenait pas, on parlerait alors d’options d’achat non couvertes (naked call options), ce qui hausserait considérablement les risques du portefeuille.

En vendant des options d’achat, le gestionnaire recueille une prime, et c’est cette prime qui donne au FNB son revenu accru. Il doit manœuvrer à partir de deux variables clés la proximité du prix d’exercice de l’option avec le cours de l’action sous-jacente, et le degré de couverture, c’est-à-dire quelle portion de son portefeuille il va « couvrir » d’options. Plus le prix de l’option est proche du cours, plus la prime sera forte (on parle alors d’une option à parité ou près du cours).

D’autre part, plus la proportion du portefeuille couverte par des options sera élevée, plus forte sera l’entrée d’argent produite par la prime. En contrepartie, la hausse potentielle des actions sera réduite d’autant. « Pour avoir un même revenu avec une vente d’options hors cours, il faudrait avoir une couverture beaucoup plus étendue », explique Nicolas Piquard, responsable de la stratégie d’options chez Hamilton ETFs.

Voyons rapidement cette mécanique des options : sur un titre coté à 100 $, si je vends des options à un prix d’exercice de 101 $, je récolterai une prime plus élevée qu’à un prix d’exercice de 105 $, en revanche la hausse du titre sera plafonnée plus rapidement dans le premier cas que dans le second. De même, si je vends des options sur 50 % des titres que je détiens, j’aurai un plus haut revenu de primes, mais j’affaiblirai davantage le potentiel de gain que si je vends des options sur seulement 25 % des titres.

Une autre variable à considérer est celle de la volatilité des titres sous-jacents. « Plus les actions sont volatiles, plus les revenus sont élevés, et vice versa », affirme Alain Desbiens.

Pour voir ce tableau en grand, cliquez ici.

Des revenus survoltés

Le revenu produit par un FNB VOAC peut être assez substantiel comparativement à un FNB classique. Par exemple, le iShares S&P/TSX Composite High Dividend Index ETF (XEI) a présenté pour la dernière année un revenu de 4,87 % et un rendement de 21,8 %, selon Stock Analysis. Pour sa part, durant la même période, le FNB BMO vente d’options d’achat couvertes de sociétés canadiennes à dividendes élevés a livré un revenu de 6,04 % et un rendement de 17,1 %.

Les stratégies d’options et de couverture peuvent faire une différence notable. Le FNB Catégorie Revenu d’options d’achat couvertes sur banques canadiennes CI (CIC), qui pratique une couverture moyenne de 25 % et vend des options près du cours, affiche pour l’année à ce jour un revenu de 6,11 % et un rendement de 22,76 %, rapporte Madeleine Griffith, gestionnaire de portefeuille institutionnel chez CI Gestion mondiale d’actifs. En comparaison, le FNB équivalent de BMO, le FNB BMO vente d’options d’achat couvertes de banques canadiennes, qui couvre ses actifs à 50 %, a livré un revenu de 5,72 % et un rendement de 20,83 %.

Chez certains, le revenu peut être substantiel. Par exemple, il est de 12,84 % sur le Canadian Financials Yield Maximizer ETF de Hamilton, dont les actifs sont proches de ceux des deux FNB précédents. La clé tient en grande partie à une pratique d’options à quasi-parité et une couverture de 25 %, explique Nicolas Piquard.

Hamilton offre aussi des FNB VOAC qui recourent à un effet de levier de 25 %. Ainsi, son FNB amélioré vente d’options d’achat couvertes multisectorielles donne pour l’année en cours un revenu de 10,31 % et un rendement de 26,11 %. «général, on arrive à générer 80 % du rendement total, mais en ayant un revenu supérieur», fait ressortir Nicolas Piquard.

Les frais de gestion des FNB VOAC oscillent en général autour de 0,70 %. Notons en passant l’avantage fiscal de ces fonds, dont les revenus et le rendement sont le plus souvent imposés à titre de gain en capital.

Leur niveau de volatilité est équivalent à celui des actifs sous-jacents qui les composent, mais amoindri par le revenu des primes, qui agit comme un coussin sur toute perte à la baisse. Ils présentent un risque à long terme inattendu. « En renonçant à un potentiel gain futur, vous pourriez également renoncer à un rendement futur potentiel si votre valeur liquidative n’augmente pas aussi rapidement », fait remarquer une étude de BNMF.

Tous les intervenants s’entendent pour dire que les FNB VOAC s’adressent en tout premier lieu à des investisseurs pour qui le revenu prime sur le rendement. De façon typique, il s’agit de retraités qui cherchent à maximiser leur revenu plutôt que leur gain en capital.

Quelle place leur réserver en portefeuille ? « Quelle que soit votre allocation dans un secteur de base de votre portefeuille, vous pourriez très bien la remplacer par des FNB VOAC, propose Madeleine Griffith. Ainsi, vous pourriez très bien remplacer vos titres de banques canadiennes par un FNB VOAC de banques canadiennes. Vous augmenteriez votre revenu tout en amenuisant la volatilité. Mais ça dépend évidemment du secteur où vous êtes investi. Par exemple, un FNB VOAC multisecteur, largement diversifié, pourrait assurément occuper une position de base dans votre portefeuille. Évidemment, vous n’allouerez pas une aussi large part à des titres aurifères, cependant, un FNB VOAC voué aux titres aurifères pourrait très bien remplacer votre allocation en or. »

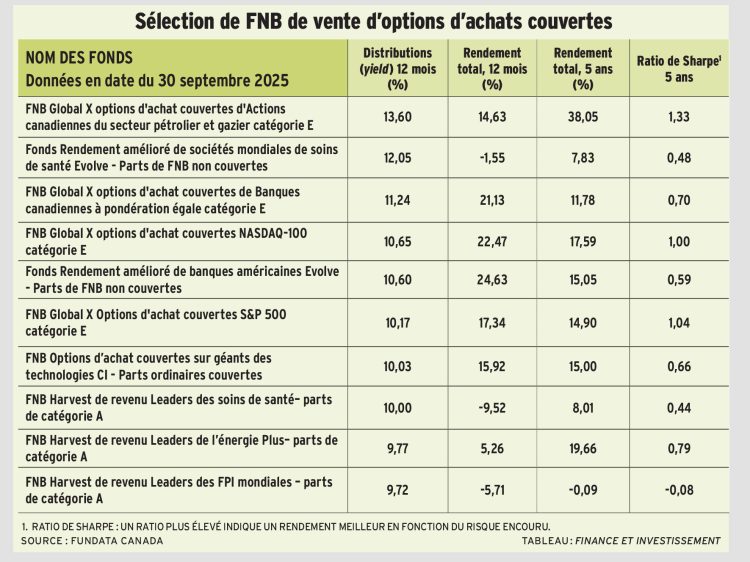

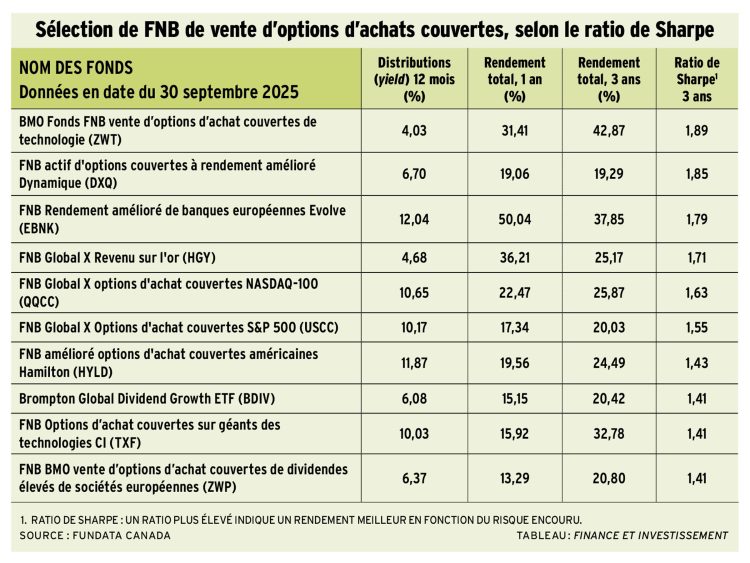

La sélection ci-contre met l’accent sur les FNB dont les distributions sont les plus élevées et dont l’historique est d’au moins cinq ans. Or, ces FNB sont davantage à risque de subir une réduction de leur valeur liquidative à terme, une partie de leur rendement espéré étant grugée par la vente d’options au fil du temps. Fait intéressant : le taux annuel de distribution de ces fonds est passé d’une fourchette de 4 à 8 %, en 2021, à plus de 10 % en 2025. Sur finance-investissement.com, retrouvez une autre sélection de Fundata qui met en relief les FNB ayant le ratio de Sharpe le plus élevé sur trois ans. Également pour cette sélection, les distributions annuelles ont généralement connu une hausse de 2021 à 2025.

Pour voir ce tableau en grand, cliquez ici.