La plupart des conseillers considèrent les FNB comme des placements à long terme pour leurs clients. Or, avec autant de lancements observés sur le marché canadien actuellement, ce ne sont pas tous ces produits qui survivront.

« Il n’y a pas de formule magique pour prédire si un fonds fermera ou restera ouvert, fusionnera ou sera liquidé », constate Ryan Jackson, analyste de recherche en gestion, stratégies passives chez Morningstar à Chicago.

Avec le lancement d’un nombre croissant de FNB, « cela fait partie de la progression naturelle de l’industrie de constater que certains FNB ne suscitent pas l’intérêt espéré par le promoteur », déclare Jasmit Bhandal, directeur de l’exploitation chez Horizons ETFs Management (Canada) à Toronto.

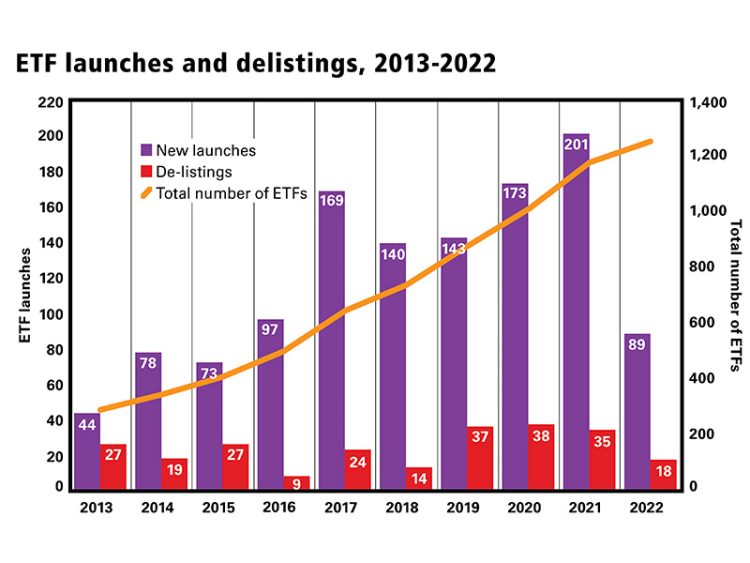

La Financière Banque Nationale a indiqué qu’il y avait 1 251 FNB canadiens à la fin de juin 2022. Les lancements de FNB continuent de dépasser largement les fermetures de fonds. L’industrie canadienne a lancé 201 FNB l’an dernier et 89 autres au cours des six premiers mois de 2022, selon la Banque Nationale. En comparaison, 18 fonds ont été retirés de la cote au cours du premier semestre de cette année et 35 ont été fermés l’an dernier (voir le Graphique ci-dessous). (Les données de la Banque Nationale excluent les FNB canadiens de catégorie conseiller).

FNB canadiens lancés et fermés de 2013 à 2022

Nombre de fonds négociés en Bourse (FNB) lancés (new launches) et de fonds retirés de la cote (de-listings), selon la période, (échelle de droite) ainsi que le nombre total de FNB (échelle de gauche).

Comment les conseillers peuvent-ils déterminer les fonds qui survivront ?

En analysant l’évolution des FNB américains, Morningstar a constaté que les fonds dont les actifs s’élevaient à 140 millions de dollars (M$) ou plus avaient « tendance à être beaucoup plus susceptibles de survivre », rapporte Ryan Jackson, en ajoutant qu’il n’y avait toutefois pas de règle absolue.

Howard Atkinson, PDG de Pascal WealthTech et président fondateur de l’Association canadienne des FNB, assure que le seuil au Canada est plus proche de 50 M$.

Toutefois, les revenus ont aussi leur importance. Si les frais de gestion sont inférieurs à 10 points de base, un FNB canadien peut avoir besoin de plus de 50 M$ d’actifs pour être un succès financier, affirme Howard Atkinson.

« Si vous avez des FNB actifs, dont les frais approchent 1 %, vous pouvez peut-être vous en sortir avec un peu moins », continue-t-il.

Jasmit Bhandal estime que la somme de 100 M$ constitue une étape importante. « Ce n’est pas le minimum requis pour faire fonctionner un FNB, mais je dirais que c’est considéré comme un FNB réussi », estime-t-elle.

Le fait de facturer des frais plus élevés rapporte plus de revenus, mais le fait de déclasser la concurrence peut attirer les investisseurs. Ryan Jackson rapporte que son analyse du marché américain entre 2005 et 2020 a montré que « plus [un FNB] était cher, plus il avait de chances de fermer ».

« En regardant les dix dernières années environ, je pense que les investisseurs se sont un peu réveillés sur le pouvoir des frais sur les investissements, analyse-t-il. Pendant longtemps, je pense que [les frais] n’étaient pas autant pris en compte qu’ils le sont maintenant. »

Les investisseurs au Canada préfèrent également les produits à faibles coûts, mais les frais élevés ne sont pas nécessairement à l’origine des fermetures de FNB, pense Daniel Straus, directeur de la recherche sur les FNB et les produits financiers à la Financière Banque Nationale.

Dans la base de données de la Banque Nationale, la majorité des FNB qui ont été retirés de la cote avaient des frais de 0,5 % ou plus. Or certains FNB dont les frais étaient plus élevés « étaient des stratégies expérimentales ou des produits gérés activement qui n’ont pas donné de bons résultats à long terme, et c’est la petitesse de leurs actifs qui a conduit à leur suppression, et non leurs frais plus élevés », déclare Daniel Straus.

Certains fonds rivalisent davantage sur les caractéristiques que sur les frais.

« Je pense que l’aspect frais de cette activité a été un peu exagéré. Les gens devraient vraiment examiner les mérites du produit », affirme Raj Lala.

La décision de fermer un FNB est « en partie un art et en partie une science », explique Raj Lala. Outre les actifs, les gestionnaires tiennent compte de la catégorie d’actifs et du secteur lorsqu’ils essaient de prédire la probabilité qu’un nouveau fonds devienne suffisamment important pour atteindre le seuil de rentabilité.

« Peut-être qu’il ne s’agit pas seulement d’un secteur ou d’une catégorie d’actifs en perte de vitesse. Il se peut aussi que [le fonds] soit dans une catégorie où les performances sont inférieures à celles de son groupe de pairs », remarque Raj Lala.

Lorsque les promoteurs de FNB lancent des fonds, ils veulent donner aux clients une exposition à certaines catégories d’actifs et espèrent que les investisseurs seront intéressés, ajoute Jasmit Bhandal.

« Vous êtes là pour aider les clients à atteindre l’objectif qu’ils se sont fixé. Mais parfois, en raison du nombre de FNB sur le marché, il se peut que le fonds que vous avez lancé ne reçoive pas l’attention ou les actifs que vous auriez souhaités », constate-t-elle.

Parfois, les FNB qui ont bien démarré ont plus de mal lorsque les conditions du marché changent.

Les FNB peuvent être fermés parce que le secteur « était chaud lorsque le FNB a été lancé, mais qu’il a ensuite connu des temps très, très difficiles », assure Howard Atkinson.

Lorsque cela se produit, les investisseurs se désintéressent souvent du secteur, remarque-t-il, et les FNB perdent des actifs et ferment. Il offre en exemple le secteur du cannabis, avec plusieurs produits lancés à peu près au moment où la drogue a été légalisée au Canada. Trois de ces produits (deux d’Evolve et un de Horizons) ont fermé en mars 2020, selon les données de Morningstar.

Une préoccupation potentielle pour les fabricants maintenant est que les FNB qui ont prospéré dans un environnement à faible taux d’intérêt peuvent ne pas fonctionner aussi bien avec la hausse des taux, ajoute Jasmit Bandahl, et de nombreuses catégories ont perdu des actifs cette année.

« Au fil du temps, vous verrez des flux entrants et sortants dans les catégories en fonction de ce qui se passe sur le marché, dit-elle. En tant que promoteur de FNB, vous voulez une gamme de produits où vos investisseurs sentent qu’ils ont des possibilités de se déplacer dans différentes catégories d’actifs, de sorte que vous n’avez pas quelque chose de trop restreint qui ne va fonctionner que dans des cycles de marché particuliers. »

Un autre facteur influençant la décision de fermer un FNB est son âge.

« La plupart des promoteurs ne commencent à envisager la fermeture des FNB que si, deux ou trois ans [après le lancement], ils n’atteignent pas les niveaux qu’ils espéraient en termes d’intérêt des investisseurs », rapporte Jasmit Bhandal.

« C’est un peu comme ce que l’on entend dans Planet Earth ou dans ces documentaires de Discovery Channel : « Si ces oursons passent les premières années de leur vie, ils ont beaucoup plus de chances de survivre par la suite », illustre Ryan Jackson. C’est un peu la même idée avec les fonds. Au début, il s’agit d’une période d’essai au cours de laquelle ils s’efforcent vraiment d’accumuler des actifs. Les performances ne sont peut-être pas excellentes tout de suite. »

Mark Noble, vice-président exécutif de la stratégie des FNB chez Horizons, s’attend à un grand nombre de fermetures de FNB au cours des prochaines années. Au 31 juillet, il y avait 330 FNB au Canada dont l’actif était inférieur à 10 M$, observe-t-il.

Si ces fonds aux « actifs anémiques » affichent également un rendement inférieur, ils pourraient être en difficulté. « Cette combinaison sonnera généralement le glas de la pérennité d’un FNB », ajoute-t-il.

Cependant, Daniel Straus affirme que certains fournisseurs sont plus disposés à maintenir un fonds qui n’a pas attiré beaucoup d’actifs.

Alors que certains fournisseurs considèrent que 50 M$ représentent un seuil de rentabilité approximatif, d’autres « n’essaient pas de déterminer si un FNB individuel est autonome, rapporte Daniel Straus. Ils veulent être en mesure de faire savoir à leurs clients qu’ils offrent un service complet. Les FNB sont utilisés comme des blocs de construction par de nombreux investisseurs qui utilisent différents FNB pour constituer un portefeuille holistique. »

Réagir aux fermetures imminentes

Lorsqu’un conseiller apprend que le FNB de son client va fermer, il peut faire l’une des deux choses suivantes, constate Howard Atkinson, PDG de Pascal WealthTech et président fondateur de l’Association canadienne des FNB.

« Vous pouvez vendre le FNB et redéployer ces actifs dans un FNB similaire qui offre la même exposition recherchée par le conseiller et le client », résume Howard Atkinson.

D’autre part, le client pourrait simplement conserver le FNB jusqu’à ce qu’il soit liquidé à sa valeur liquidative.

« Comme les FNB se négocient à la valeur liquidative, il n’y a pas de perte financière dans ce cas. Le prix du FNB reflétera le prix des actifs sous-jacents, quel qu’il soit, et vous pourrez retirer votre argent de ce FNB », explique Howard Atkinson.

La décision – vendre maintenant ou attendre la liquidation pour obtenir le produit – dépend de la situation du client, assure Jasmit Bhandal, chef de l’exploitation chez Horizons ETFs Management (Canada).

« Il n’y a pas de gros avantage à vendre avant la liquidation du fonds, car il est de notre responsabilité fiduciaire, en tant que gestionnaires de portefeuille, de le gérer de la même manière avec le même objectif de placement jusqu’à la date de la liquidation », assure Raj Lala, fondateur, président et chef de la direction d’Evolve Funds Group.

Un investisseur choisit un FNB pour une raison précise – par exemple, il a aimé le concept général du produit ou le secteur dans lequel le FNB investit, explique Raj Lala.

« Selon le fonds, vous disposez généralement d’au moins 60 jours entre le moment où vous apprenez que le fonds va être liquidé et le moment où il l’est, ce qui vous laisse beaucoup de temps pour dire : « Vous savez quoi ? Je n’aime plus ce secteur. Je vais donc vendre maintenant ». Ou vous pouvez dire, « Vous savez quoi ? J’aime toujours ce secteur. C’est dommage que le fonds doive être liquidé ou fermé, mais je vais le conserver jusqu’à la fin » », continue Raj Lala.

Dans la plupart des cas, selon Howard Atkinson, si les investisseurs peuvent trouver un FNB de remplacement, ils devraient l’adopter.